Управление капиталом

Наличие финансовой зависимости характеризуют коэффициенты автономии и концентрации привлеченного капитала, которые свидетельствуют о неблагоприятной финансовой ситуации, то есть собственникам принадлежит только 20 -30 % стоимости имущества организации. К концу года это значение увеличилось до 30%, в то время как финансовая зависимость организации от привлеченного капитала снизилась до 70 %. Данный показатель, как и другие в динамике имеет свойство скачкообразного изменения. Тем не менее, в отчетном 2001 году его значение является максимальным 0,3. Это является положительным моментом развития предприятия в 2001 году, хотя оптимальное значение рассматриваемого показателя 0,5.

Аналогично складывается ситуация с формированием оборотных средств предприятия за счет собственного капитала. Об этом свидетельствует коэффициент маневренности собственного капитала. На конец отчетного года лишь 22% собственных средств являются мобильными, что ниже рекомендуемого значения – не менее 30%. Из таблицы 1 видно, что 2000 год являлся для анализируемого предприятия наиболее неблагоприятным. В этом году значение рассматриваемого коэффициента снизилось на 5 процентных пункта по сравнению с отчетным годом и на 7 пунктов по сравнению с 1999 годом и составило 17%.

Коэффициент финансовой устойчивости равен коэффициенту автономии, так как у предприятия отсутствуют долгосрочные кредиты и займы, что снижает его финансовую устойчивость. Предприятие не кредитуется банками на долгосрочной основе в связи с неплатежеспособностью и финансовой неустойчивостью.

В целом показатели, характеризующие структуру капитала ОАО “Курскатомэнергострой” неудовлетворительны. Хотя в перспективе наметился экономический рост предприятия.

3.2. Построение имитационной модели для определения

рациональной структуры капитала

Для оптимизации структуры капитала ОАО “Курскатомэнергострой” рассчитаем эффект финансового левериджа по формуле (3):

ЭФЛ = (1-0,35)*(17,36-22)*573549/220272,5=-7,8

Полученное значение финансового левериджа показывает, что привлеченные предприятием средства используются неэффективно. Таким образом, структура капитала ОАО “Курскатомэнергострой” неоптимальна, воспользуемся пакетом Ithink для определения рационального соотношения собственных и заемных средств. На основе математического представления модели, можно определить показатели, величины которых прямо или косвенно влияют на результат (табл.3).

Таблица 3

Элементы модели финансового левериджа

|

Наименование показателя |

Наименование переменной в модели |

|

Финансовый рычаг |

FL |

|

Ставка налога на прибыль |

H |

|

Рентабельность активов |

PA |

|

Плата за пользованием заёмными средствами |

CPC |

|

Заёмные средства |

SC |

|

Собственные средства предприятия |

CC |

|

Капитал |

K |

|

Прибыль до налогообложения |

Y |

|

Выручка |

V |

|

Доход |

D |

|

Сальдо внереализационных и операционных доходов и расходов |

CAL |

|

Затраты |

Z |

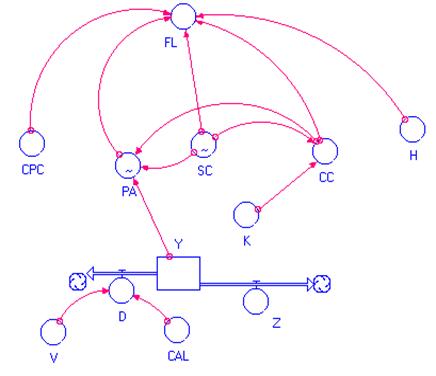

Построим имитационную модель управления структурой капитала организации (рис.10).

Так как дифференциал финансового левериджа является главным условием, формирующим его положительный результат, следовательно, исследуемому предприятию необходимо достичь такого значения рентабельности совокупного капитала, которое бы превышало плату за использование заёмных средств.

Рис. 10. Модель эффекта финансового рычага

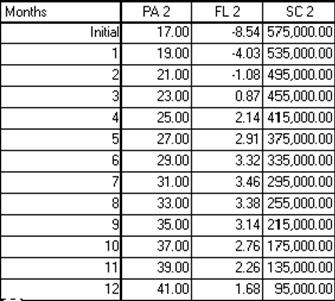

Рассмотрим один из возможных вариантов оптимизации структуры источников финансирования, увеличивая рентабельность активов предприятия (PA) c шагом 2% и соответственно уменьшая величину заемных средств (SC) на 40 тыс. руб. Используемая программа позволяет проследить динамику эффекта финансового левериджа за двенадцать периодов. Сопоставляя величину рентабельности капитала и эффект финансового рычага нетрудно определить период, в котором заёмные средства значительно снизились, а финансовый леверидж максимален (табл. 4).

Проанализировав выходные показатели, полученные на основе динамической модели видно, что такое значение достигнуто в седьмом периоде: PA=31%, FL=3.46%, SC=295000.

Таблица 4

Значения показателей, рассчитанных на основе модели

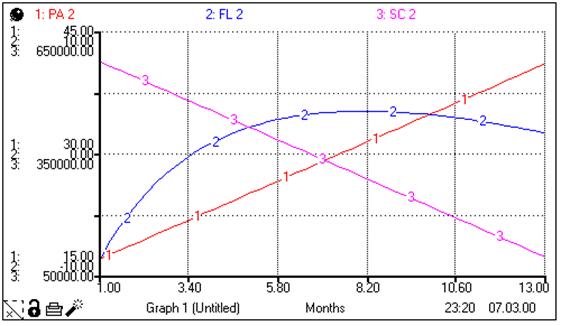

Произведённый расчёт показателей на основе имитационной модели наглядно представлен на графике (рис.11).

Рис. 11. График формирования оптимальной структуры капитала

Анализируя полученный график, можно сделать следующие выводы:

предприятию необходимо повысить долю собственных средств за счет реинвестирования прибыли, полученной в предыдущие периоды времени ;

в соответстветстии с предложенным вариантом следует наращивать рентабельность активов. Для выявления факторов, глобально влияющих на величину рентабельности капитала проведем его факторный анализ (табл.5).

Таблица 5

Факторный анализ рентабельности совокупного капитала

|

Показатель |

2000 |

2001 |

|

Балансовая прибыль, тыс. руб. |

59593 |

137791 |

|

Выручка от продаж, тыс. руб. |

332418 |

502378 |

|

Средняя сумма капитала, тыс. руб. |

643629.5 |

793821.5 |

|

Рентабельность капитала, % |

9.26 |

17.36 |

|

Рентабельность оборота, % |

17.93 |

27.43 |

|

Коэффициент оборачиваемости капитала |

0.516 |

0.633 |

|

Изменение рентабельности капитала за счёт Коб (0.633-0.516) ∙17.93=+2.1% | ||

|

Изменение рентабельности капитала за счёт Rпр (27.43-17.93) ∙0.633=+ 6% | ||

|

Всего +8.1 | ||