Происхождение функции и сущность денегРефераты >> Экономическая теория >> Происхождение функции и сущность денег

Подводя итог первичному анализу денежных функций, следует отметить их взаимодействие, а также принять во внимание, что функция средства обращения и платежа должна определять размеры общей денежной массы в стране, а функция накопления напрямую связана с кредитно-денежной политикой государства.

Денежно-кредитная система

Сейчас приступим к рассмотрению вопросов спроса и предложения денег. Затем рассмотрим взаимосвязь этих двух вопросов.

Сеть институтов, обеспечивающих взаимодействие предложения и спроса на деньги называется рынком денег (или денежным рынком).

Спрос на деньги

Обратимся к спросу на деньги. Наше предыдущее обсуждение функций денег предполагало две основные причины того, что существует спрос на деньги.

Рисунок 1

(а) Спрос на деньги (б) Спрос на деньги со

для сделок, ![]() стороны активов,

стороны активов, ![]()

(в) Общий спрос на деньги

![]()

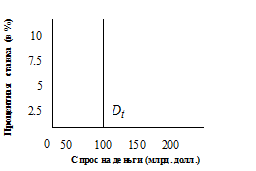

Спрос на деньги для сделок. Первая причина, несомненно, состоит в том, что люди нуждаются в деньгах как в средстве обращения, то есть в удобном способе заключения сделок на приобретение товаров и услуг. Необходимые для всех этих целей деньги называют просто спросом на деньги для сделок. Количество денег, необходимых для заключения сделок, определяется главным образом общим денежным уровнем, или номинальным ВНП. Чем больше общая денежная стоимость находящихся в обмене товаров и услуг, тем больше потребуется денег для заключения сделок. Спрос на деньги для сделок изменяется обратно пропорционально номинальному ВНП.

На рисунке 1а графически изображено отношение между спросом на деньги для сделок, и процентной ставкой. Поскольку спрос на деньги для сделок зависит от уровня номинального ВНП и не зависит от процентной ставки, он изображён в виде вертикальной прямой. Для простоты мы предположили, что необходимое для сделок количество денег не связано с изменением ставки процента.

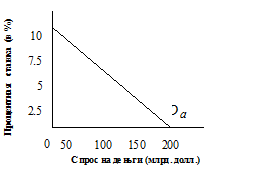

Спрос на деньги со стороны активов. Вторая причина, по которой держат деньги, вытекает из их функции как средства сбережения. Люди могут держать свои финансовые активы в различных формах – например в виде акций корпораций, частных или государственных облигаций или же в деньгах М1. Следовательно, существует спрос на деньги со стороны активов.

Что определяет спрос на деньги со стороны активов? Преимуществом владения деньгами является их ликвидность, то есть деньги можно незамедлительно использовать для совершения покупок. Как форма владения активами, деньги особенно привлекательны, когда ожидается падение цен на товары, услуги, а также на другие финансовые активы.

Недостаток владения деньгами, как активом, по сравнению с владением облигациями заключается в том, что они не приносят дохода в виде процента или, по крайней мере, не дают такого процента как облигации или бессрочные вклады. Некоторые банки и сберегательные учреждения обусловливают выплату процента вкладчику некоторым минимальным размером чекового вклада. В том случае, если вклады не достигают минимального размера, они не приносят процента. Процент с чековых вкладов, превышающих установленный минимум, меньше того, который уплачивается с облигаций или бессрочных вкладов.

В свете этой информации приходится решать, сколько финансовых активов держать, допустим, в облигациях, а сколько в деньгах. Решение в первую очередь зависит от ставки процента. Когда процентная ставка или вменённые издержки владения деньгами, как активом, низки, люди предпочитают владеть большим количеством денег в качестве активов. Наоборот, когда процент высок, обладать значительной ликвидностью невыгодно, и количество активов в форме денег будет небольшим. Иначе говоря, когда владеть деньгами, как активом невыгодно, люди держат меньшее их количество. В том случае, когда владение деньгами выгодно, люди держат их больше. Обратная зависимость между процентной ставкой и количеством денег, которое люди хотят иметь в качестве актива, показана на рисунке 1б.

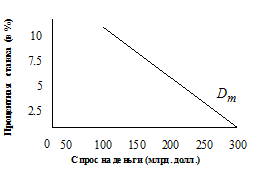

Общий спрос на деньги. Как показано на рисунке 1в, общий спрос на деньги можно определить путём смещения по горизонтальной оси спроса на деньги со стороны активов, на величину, равную спросу на деньги со стороны сделок.

Получившаяся в результате ниспадающая прямая обозначает общее количество денег, которое люди хотят иметь для сделок и в качестве активов, при каждой возможной величине процентной ставки. Нужно обратить внимание на то, что изменение номинального ВНП, рассматриваемое через призму спроса на деньги для сделок, вызовет смещение кривой общего спроса на деньги.

Рынок денег

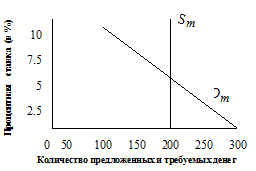

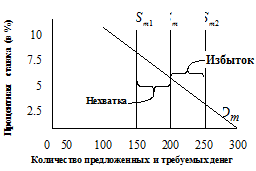

На рисунке 2 приведены типичные кривые предложения и спроса денег.

Примем упрощающее допущение, считая в дальнейшем, что денежно-кредитная политика ФРС стремится удержать совокупные резервы банковской системы на фиксированном уровне, независимо от изменений номинальной нормы процента. Поэтому график предложения денег – вертикальная прямая![]() .

.

Рисунок 2

Как и на любом ином рынке, равновесие на финансовом рынке имеет место в точке пересечения кривых спроса и предложения. Равновесие на рынке денег означает равенство количества денег, которое хозяйственные агенты хотят сохранить в свои портфелях активов, количеству денег, предлагаемому ФРС при осуществлении текущей денежно-кредитной политики.

Последствия изменений в предложении денег.

Допустим сначала, что предложение денег уменьшилось с 200 млрд. долл., до 150 млрд. долл. Заметим, что количество требуемых денег превышает количество предложенных на 50 млрд. при прежней равновесной ставке процента, равной 5. В данном случае люди попытаются приспособиться к нехватке денег путём продажи некоторых из имеющихся у них финансовых активов (примем для простоты, что эти активы являются облигациями). Но приобретение денег посредством продажи облигаций для одних означает потерю денег вследствие покупки этих облигаций другими. В целом в наличии имеются лишь 150 млрд. долл. Коллективная попытка получить больше денег, продавая облигации, увеличит их предложение по отношению к спросу на рынке облигаций и собьёт цену на облигации.

Общее правило: Понижение цен на облигации увеличивает процентную ставку. Например, облигация, продаваемая по номинальной стоимости в 1000 долл., и предложение постоянного процентного платежа в 50 долл. дают ежегодно ставку в размере 5%. Но предположим, что цена этой облигации из-за увеличения предложения облигаций упала до 667 долл. Для того, кто покупает облигацию, процентная ставка при постоянном платеже 50 долл. в год теперь составит 7,5%.