Инвестиционная стратегия предприятия в современных условияхРефераты >> Экономическая теория >> Инвестиционная стратегия предприятия в современных условиях

3.2. Эффективность инвестиционной деятельности.

Планирование эффективности инвестиций.

Эффективность инвестиций характеризуется системой показателей, отражающих соотношение затрат и результатов применительно к интересам его участников.

Оценка предстоящих затрат и результатов при определении эффективности инвестиций осуществляется в пределах расчетного периода, продолжительность которого как правило ограничена сроком инвестиционной деятельности.

Расчетные цены могут выражаться в рублях или устойчивой валюте (доллары США, ЭКЮ и т. п.).

При оценке эффективности инвестиций соизмерение разновременных показателей осуществляется путем приведения (дисконтирования) их к ценности в начальном периоде. Для приведения разновременных затрат, результатов, эффектов используется норма дисконта (Е), равная приемлемой для инвестора норме дохода на капитал.

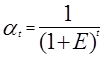

Технически приведение к базисному моменту времени затрат, результатов и эффектов, имеющих место на t-ом шаге расчета реализации проекта, удобно производить путем их умножения на коэффициент дисконтирования άt, определяемый для постоянной нормы дисконта Е как:

,

,

где

t – номер шага расчета (t = 0, 1, 2, . Т),

Т – горизонт расчета.

Оценка эффективности инвестиций

Для оценки эффективности инвестиций существует несколько различных показателей, к которым относятся:

ü чистый дисконтированный доход (ЧДД) или интегральный эффект от использования того или иного элемента инвестиционного портфеля;

ü индекс доходности (ИД) элемента;

ü внутренняя норма доходности (ВНД) элемента;

ü срок окупаемости для реальных инвестиций, а также срок погашения для финансовых инвестиций;

ü другие показатели, необходимые инвестору для оценки эффективности инвестиций и отражающие специфику того или иного элемента портфеля.

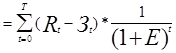

Чистый дисконтированный доход (ЧДД) определяется как сумма текущих эффектов за весь период использования элемента инвестиционного портфеля, приведенная к начальному шагу, или как превышение интегральных результатов над интегральными затратами.

Если в течение расчетного периода не происходит инфляционного изменения цен или расчет производится в постоянных ценах, то величина ЧДД для постоянной нормы дисконта вычисляется по формуле:

ЧДД  , (3.1)

, (3.1)

где:

Rt – результаты, достигаемые на t-ом шаге расчета,

Зt – затраты, осуществляемые на том же шаге,

Т – горизонт расчета (равный номеру шага расчета, на котором производится ликвидация объекта).

Эt = (Rt - Зt) – эффект, достигаемый на t-ом шаге.

Если ЧДД по конкретному объекту инвестиций положителен, вложение является эффективным (при данной норме дисконта) и может рассматриваться вопрос о его принятии. Чем больше ЧДД, тем эффективнее инвестирование в данный инвестиционный инструмент. Если инвестиции будут осуществлены при отрицательном ЧДД, инвестор понесет убытки, т. е. инструмент неэффективен.

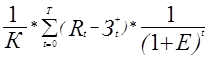

Индекс доходности (ИД) представляет собой отношение суммы приведенных эффектов к величине первоначальных вложений в инструмент

ИД = . (3.2)

. (3.2)

Индекс доходности тесно связан с ЧДД. Он строится из тех же элементов и его значение связано со значением ЧДД: если ЧДД положителен, то ИД > 1 и наоборот. Если ИД > 1, проект эффективен, если ИД < 1 - неэффективен.

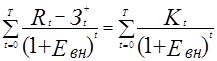

Внутренняя норма доходности (ВНД) представляет собой ту норму дисконта (ЕВН), при которой величина приведенных эффектов равна приведенным капиталовложениям.

Иными словами ЕВН (ВНД) является решением уравнения:

. (3.3)

. (3.3)

Если расчет ЧДД инвестиционного проекта дает ответ на вопрос, является он эффективным или нет при некоторой заданной норме дисконта (Е), то ВНД проекта определяется в процессе расчета и затем сравнивается с требуемой инвестором нормой дохода на вкладываемый капитал.

Срок окупаемости — минимальный временной интервал (от начала осуществления проекта), за пределами которого интегральный эффект становится, и в дальнейшем остается, неотрицательным. Иными словами для реального проекта – это период (измеряемый в месяцах, кварталах или годах), начиная с которого первоначальные вложения и другие затраты, связанные с инвестиционным проектом, покрываются суммарными результатами его осуществления, а для ценной бумаги – это срок погашения после которого данный финансовый инструмент не работает.

Результаты и затраты, связанные с осуществлением инвестиций, можно вычислять с дисконтированием или без него. Соответственно, получится два различных срока окупаемости.

Принципы инвестиционной стратегии.

После расчета значений всех необходимых показателей и моделирования максимальной эффективности принимается решение о принятии или отклонении инвестиционного решения.

В деловой практике инвестиционные инструменты анализируются в следующем порядке:

1. Сравнивается среднегодовая рентабельность инструментов со средней ставкой банковского процента.

2. Инструменты сравниваются с точки зрения страхования от инфляционных потерь.

3. Сравниваются периоды окупаемости инвестиций.

4. Сравниваются размеры требуемых инвестиций.

5. Инвестиционные инструменты рассматриваются с точки зрения стабильности денежных поступлений.

6. Сравнивается рентабельность инструмента в целом за весь срок осуществления инвестиций.

7. Сравнивается рентабельность инвестиций в целом с учетом дисконтирования.

Таким образом, можно выделить следующие критерии принятия инвестиционных решений:

1. Отсутствие более выгодных альтернатив.

2. Минимизация риска потерь от инфляции.

3. Краткость срока окупаемости затрат.

4. Относительно небольшая по отношению к стоимости инвестиционного портфеля сумма инвестиций.

5. Обеспечение концентрации (стабильности) поступлений.

6. Высокая рентабельность с учетом дисконтирования.

3.3. Функции инвестиционного менеджмента фирмы.

При рассмотрении и оценке деятельности по управлению инвестиционным портфелем можно выделить ряд аспектов (подходов). Наиболее распространенные из них: функциональный, динамический, предметный.

Функциональный подход отражает общие принципы инвестиционного менеджмента и предполагает рассмотрение основных функций управления (видов управленческой деятельности):

1. Подготовка (анализ состояния);

2. Планирование;

3. Организация;

4. Мотивация;

4. Контроль;

5. Регулирование.

Функции управления считаются центральным понятием: они выполняются на всех уровнях управленческой деятельности, в каждой фазе реализации проекта, для всех его процессов и управляемых объектов (элементов).

Последовательность функций управления образуют своеобразный цикл, представленный на рис. 3.3.: