Банковский контроль и надзорРефераты >> Банковское дело >> Банковский контроль и надзор

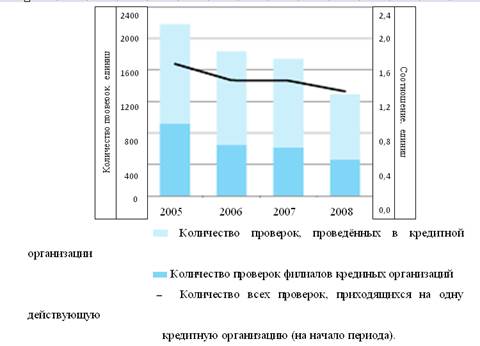

Рис.4. Динамика инспекционной нагрузки на кредитные организации

В отчетном году продолжилась сложившаяся в последние годы тенденция снижения инспекционной нагрузки на кредитные организации, что отразилось как в уменьшении общего количества проверок, так и в изменении соотношения плановых и внеплановых проверок в пользу плановых.

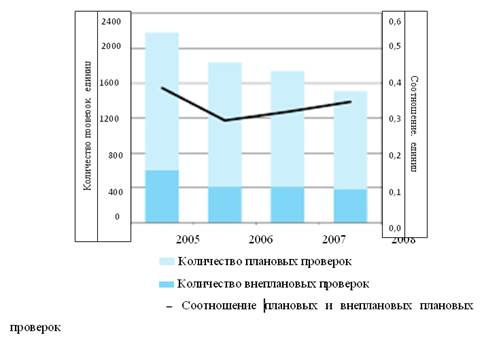

В соответствии со Сводным планом комплексных и тематических проверок кредитных организаций (их филиалов) на 2008 год проведена 1121 проверка, или 74 % от общего количества проведенных проверок (рис.5 ). Из них 691— в кредитных организациях, 41— в филиалах Сберегательного банка Российской Федерации, 385— в филиалах других кредитных организаций, 4— во внутренних структурных подразделениях кредитных организаций.

В 2007 году было проведено по плану 1322 проверки (76 % от общего количества проведённых проверок), что на 15,55 больше, чем в 2008 году. Из них 726— в кредитных организациях, 511— в филиалах кредитных организаций, 85— в филиалах Сберегательного банка Российской Федерации.

В 2008 году было проведено 205 плановых межрегиональных проверок кредитных организаций (их филиалов), что на 18,5 % больше, чем в 2007 году.

Рис.5. Динамка плановых и внеплановых инспекционных проверок

В рамках обеспечения функционирования системы страхования вкладов, гарантирования защиты прав и законных интересов вкладчиков банков проведены 92 плановые проверки банков — участников системы страхования вкладов с участием представителей государственной корпорации “Агентство по страхованию вкладов”, что на 29,8 % меньше, чем в 2007 году (131).

На внеплановой основе в 2008 году уполномоченными представителями Банка России проведено 389 проверок (26 % от общего количества проведенных проверок). По сравнению с 2007 годом на 7,45 меньше (420 проверок). Из общего числа внеплановых проверок в 2008 году 98 проверок (25,2 % от их общего количества) были проведены на основании решений руководства Банка России, сто также меньше, чем в 2007 году на 101%. Основная часть внеплановых проверок (291 или 74,8% от общего количества внеплановых проверок) была проведена по решению руководителей территориальных учреждений Банка России. В связи с увеличением уставного капитала кредитной организации более чем на 20% от ранее зарегистрированного размера проведено 246 проверок, ходатайствами кредитных организаций о расширении деятельности— 24 проверки. В связи с осуществлением мер по предупреждению несостоятельности (банкротства) проведено 17 проверок, что больше по сравнению с 2007 годом (4 проверки). Проведены 4 проверки соответствия активов, предоставляемых банками в обеспечение кредитов Банка России.

В ходе проведенных в 2008 году проверок выявлены 16997 нарушений в деятельности кредитных организаций и филиалов (таблица 2).

Таблица 2

Нарушения в деятельности кредитных организаций [17; 18]

|

2007 |

2008 |

Темп роста 2008 года к 2007 году, % | |

|

Всего нарушений |

17969 |

16997 |

94,6 |

|

Противодействия отмыванию доходов, полученных преступным путём |

4376 |

4651 |

106,3 |

|

Нарушения в проведении кредитных операций |

3469 |

3794 |

109,4 |

|

Организация работы по ведению бухгалтерского учёта |

1698 |

1569 |

92,4 |

|

Нарушения в области достоверности учёта и отчётности |

1425 |

1334 |

93,6 |

|

Кассовые операции |

1244 |

1013 |

81,4 |

|

Требования валютного законодательства |

1024 |

862 |

84,2 |

Наибольшее количество нарушений касается требований законодательства в области противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма— 4651, или 27,4% от общего числа нарушений. Значительную часть составили нарушения при проведении кредитных операций— 3794 (22,3%), организации работы по ведению бухгалтерского учета— 1569 (9,2%), достоверности учета и отчетности— 1334 (7,8%). Нарушение порядка совершения кассовых операций было допущено в 1013 случаях (6%), требований валютного законодательства— в 862случаях (5,1%).

Если сравнивать показатели 2008 и 2007 года, то можно сделать вывод о том, что количество нарушений уменьшилось на 5,4%. Увеличилось количество нарушений по противодействии отмыванию доходов, полученных преступным путём на 6,3%, а также нарушений в области проведения кредитных операций на 9,4%. Уменьшилось количество нарушений в области работы бухгалтерского учёта (темп роста составил 93,6%); кассовых операций (темп роста 81,4%); требований валютного законодательства (84,2%).

К сожалению, как указывает Братко А.Г., практика такова, что банковское инспектирование ограничивается главным образом изучением первого из названных объектов - кредитной организации как таковой [8; с. 211].

Главный недостаток инспектирования состоит в том, что практически неизученным оказывается второй объект - банковская система, то есть связи между конкретными кредитными организациями.

И тот и другой вид банковского надзора должны быть взаимосвязаны. Характер этой взаимосвязи имеет значение с точки зрения оперативности надзора и достоверности его результатов.

Надзор за деятельностью кредитных организаций может осуществляться в следующих формах:

1) анализ отчетности КБ, регулярно представляемой в Банк России в

установленном порядке;

2) проверка отдельных направлений деятельности или кредитной

организации в целом представителем Банка России - ревизия на месте;

3) проведение внешнего аудита аудиторской фирмой. Сведения о фирме и ее аудиторское заключение представляются в Банк России [12; с. 33].

Порядок проведения проверок кредитных организаций (их филиалов), в том числе определение обязанностей кредитных организаций (их филиалов) по содействию в проведении проверок, определяется Советом директоров.