Значение и перспективы развития кредита в РоссииРефераты >> Банковское дело >> Значение и перспективы развития кредита в России

Итак, с помощью кредита были предоставлены платежные средства, обслужившие расчет торговой организации с поставщиком, но увеличение денежной массы составило лишь 10 тыс. руб., в чем отразились определенные предпосылки, сложившиеся в хозяйстве.

Разумеется, не исключена возможность использования кредита для увеличения денежной массы без соответствующих предпосылок, складывающихся в хозяйстве, что будет означать необоснованное увеличение денежной массы с вытекающими отсюда негативными последствиями. Поэтому необходима повышенная осторожность при осуществлении кредитных операций с тем, чтобы предотвратить необоснованное увеличение денежной массы.

Анализируя роль кредита в осуществлении безналичного оборота, нельзя игнорировать следующее. Для того чтобы бесперебойно совершать платежи, у предприятий периодически возникает дополнительная потребность в средствах. Такая потребность складывается в значительной мере вследствие несовпадения ежедневных сумм денежных поступлений и расходов. Возникающая при этом временная потребность в средствах может удовлетворяться за счет привлечения кредита. Это свидетельствует о значении применения кредита для бесперебойного безналичного денежного оборота.

Для использования преимуществ применения кредита в качестве дополнительного источника средств для бесперебойного безналичного денежного оборота важно соблюдение требования, состоящего в недопущении предоставления ссуд для покрытия недостатков в работе заемщиков и обеспечении выдачи ссуд в размере обоснованной потребности в средствах.

Большое значение для соблюдения этого требования имеет увязка размера предоставляемых ссуд и сроков их погашения с реальными процессами производства и реализации товаров, что предполагает выдачу заемных средств исходя из потребности, обусловленной ростом величины остатка кредитуемых ценностей, и на срок снижения остатков таких ценностей. При соблюдении такого требования сумма денежных средств, образовавшихся в результате кредитных операций, будет соответствовать потребности оборота, а по мере уменьшения остатков кредитуемых ценностей денежные средства будут использованы для погашения ссуд и «уйдут» из оборота заемщика. Это требование опирается на посылку, состоящую в том, что потребность оборота в денежных средствах зависит от стоимости массы товаров, поступающих в оборот. При подобном подходе усиливается значение совершения кредитных операций путем увязки массы денежных средств в обороте с потребностью в них.

Следует учитывать, что достижение соответствия денежной массы в обороте потребности в них имеет важное значение для бесперебойности процессов производства и реализации продукции. Так, при массе денежных средств в обороте, меньшей, чем потребность оборота в них, могут возникнуть трудности в реализации продукции со всеми вытекающими из этого отрицательными последствиями. Напротив, предоставление обороту с помощью кредита избыточной (по сравнению с потребностью) массы денежных средств может способствовать снижению покупательной способности денежной единицы.

Несмотря на то, что для достижения необходимого соответствия массы денежных средств в обороте потребностям оборота большое значение имеет соблюдение определенных принципов совершения кредитных операций, вместе с тем, учитывая важное народнохозяйственное значение регулирования массы денежных средств в обороте, применяется государственное регулирование кредитных операций, для чего используются меры, входящие в систему денежно-кредитной политики.

1.2 Разновидности кредитования в коммерческих банках

Существуют различные способы отдачи капитала в ссуду, или виды кредитов.

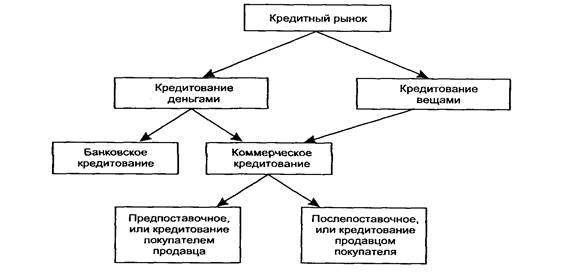

По отношению к участию банка (кредитной организации) в кредитовании оно возможно в двух формах (рис. 1.1):

- банковское кредитование — это кредитование участников рынка как вид обособленной (профессиональной) коммерческой деятельности банка, или это кредитование со стороны банка (в более общем случае — со стороны кредитного учреждения) по кредитному договору. Доход от такого вида кредитования является процентным. Предоставляется такой кредит в денежной форме (денежное кредитование);

- коммерческое кредитование — это кредитование участниками рынка друг друга в процессе купли-продажи ими товаров или услуг, минуя банк.

С юридической точки зрения это разрешенные законом формы кредитования для любых участников рынка, а не только для банков (кредитных учреждений). Коммерческое кредитование всегда связано с процессом реализации товаров или услуг между кредитором и должником. В данном случае доход от кредитования существует часто не в непосредственной форме процента, а обычно скрыт в виде соответствующей скидки или надбавки к цене реализуемого товара.

Рисунок 1.1 - Виды кредитования на кредитном рынке (14,С. 24)

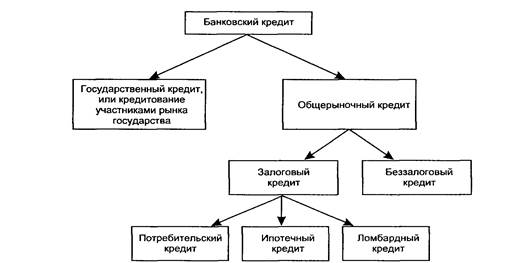

Наибольшее разнообразие форм имеет банковское кредитование, хотя оно не во всех случаях имеет прямое отношение именно к банку (рис. 1.2).

Рисунок 1.2 – Виды банковских кредитов (14,С. 26)

Основными из них являются:

- государственный кредит — это банковское кредитование государства опосредованно всеми остальными участниками рынка. Такое кредитование государства обычно имеет место со стороны только Центрального банка России;

- общерыночный кредит — это банковское кредитование всех остальных участников рынка, кроме государства.

В свою очередь, общерыночный кредит подразделяется на:

залоговый — это банковский кредит, который в той или иной форме обеспечен залогом;

беззалоговый — это банковский кредит, для получения которого не требуется юридического оформления договора залога.

Залоговый кредит обычно разделяется по видам в зависимости от вида залога:

¾ потребительский — это кредит под залог купленных населением товаров;

¾ ипотечный — это кредит, в качестве залога которого выступает недвижимость (квартиры, строения и др.);

¾ ломбардный — это кредит, в качестве залога которого выступают легко реализуемые оборотные средства или предметы потребления. (14,С. 24-27)

Разделение кредитов по субъектам их получения порождает еще одно понятие в системе кредитования — вид кредитов, который отображает совокупность свойств, характерных для той или иной конкретной кредитной сделки в экономическом и организационном отношениях. Экономические свойства кредитной сделки — это свойства самого кредита, они едины (возвратность, платность). Организационные свойства в каждом отдельном случае могут различаться — порядок выдачи и погашения ссуд может быть иным. В соответствии с упомянутой отраслевой направленностью особо могут выделяться промышленные, торговые, межбанковские кредиты.

Галанов В. А. по типу заемщика (должника) различает кредиты (рис. 1.3):

¾ потребительский, или кредиты населению;

¾ коммерческий, или кредиты коммерческим (и иным хозяйствующим) организациям;