Интернет-банкингРефераты >> Банковское дело >> Интернет-банкинг

Во-вторых, высокие начальные капиталовложения. Для запуска одной системы интернет-банкинга требуется от 1 до 5 млн. долларов США.

2. Интернет-банкинг в развитых странах

Число пользователей услуг интернет-банкинга в мире превысило 200 млн. человек. А, согласно прогнозам всемирного банка, эта цифра к 2010 году вырастет до 300 млн., и уровень проникновения услуги в экономически развитых странах превысит 90%.

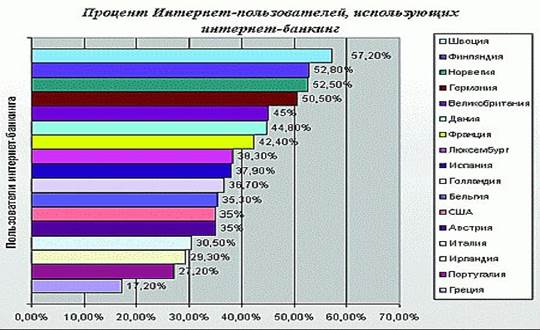

Исследования Datamonitor свидетельствуют о том, что на конец 2003 года число банковских клиентов онлайн в Европе достигло 60 млн. человек, увеличившись на 37 млн. с 2000 года. А в 2007 году уже 84 млн. европейцев стали клиентами интернет-банков. Самые большие банковские интернет-рынки в Великобритании (и по данным Nielsen-Netratings именно банковский сектор онлайн в Великобритании наиболее конкурентоспособен) и Германии, а самое большое количество интернет-банкиров на душу населения в скандинавских странах.

На данный момент наибольшей популярностью банковский интернет-сервис пользуется в таких странах, как Германия, Великобритания, Швеция. В некоторых европейских странах более половины банков в стране предоставляют услуги онлайн. По доле банков, оказывающих интернет-услуги, лидируют такие страны, как Ирландия, Люксембург, Греция и Бельгия. Причем, что интересно, нет прямой связи между количеством банков, работающих в онлайн, и числом интернет-пользователей, работающих с банками через Всемирную сеть. Так, например, в Греции 45% банков предоставляют интернет-услуги, а доля интернет-пользователей, пользующихся интернет-банкингом, составляет 17%, в то время как для Финляндии данные значения составляют 12% и 53% соответственно.

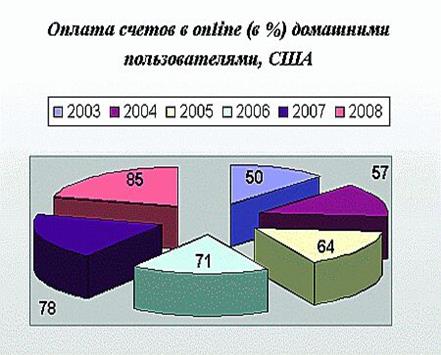

Исследования, проведенные многочисленными аналитическими компаниями, свидетельствуют, что рост количества онлайновых платежей - одна из доминирующих сегодня тенденций.

Более того, стоит заметить, что онлайновые плательщики привлекательнее для банков. Именно к такому заключению пришли аналитики ComScore Networks, проанализировав счета нескольких тысяч пользователей интернет-банкинга в одиннадцати крупнейших американских банках. В отчете указывается, что пользователи, оплачивающие счета в онлайне через свой банк, имеют вдвое большие суммы остатков на счетах в банке, чем те, которые платежи в онлайне не осуществляют. Исследование позволяет сделать вывод, что безбумажные платежи становятся стандартом для увеличивающегося числа потребителей, а интернет-банкинг и оплата счетов через Интернет - два наиболее быстро растущих сектора онлайновых услуг.

Однако интернет-банкинг никогда не заменит целиком и полностью обычных походов в банк. Увы, не оправдался прогноз, согласно которому Интернет похоронит традиционный банковский сервис. Ныне большинство банков Европы и США имеют банкоматы, представительства в Интернете и круглосуточные телефонные сервисы, позволяющие проводить основные финансовые операции в любое время суток, однако традиционные банковские офисы упорно не уступают своих позиций. И это несмотря на то, что создание системы интернет-банкинга обходится всего в несколько раз дешевле, чем открытие нового банковского отделения. Тем не менее количество отделений банков по-прежнему растет. Причиной этого является то, что психология человека изменяется медленнее, чем технология. По данным исследования маркетинговой фирмы Cornerstone Advisors, клиент банка должен регулярно и лично проверять надежность учреждения, в котором хранятся его деньги. Интернет и телефонный сервис не дают возможности дотронуться до стойки банка. В результате, каждый третий клиент банка посещает банковские отделение по меньшей мере 4-5 раз в месяц.

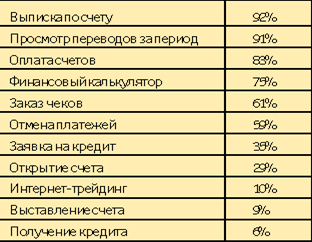

Активность использования различных видов услуг интернет-банкинга, США приведена в таблице (источник: ABA Community Bank Competitiveness Survey, 2002):

Оплата счетов в онлайн (в %) домашними пользователями, США (источник: Jupiter Research, 2003):

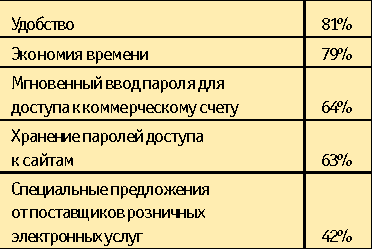

Что нравится клиентам в интернет-банкинге? (источник: MasterCard/Greenfield Online):

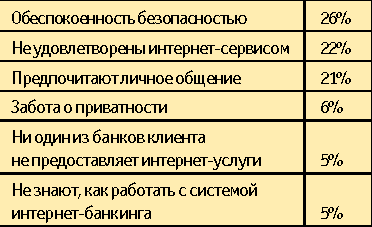

Основные причины отказа клиентов банков использовать интернет сервис, США, Celent, 2003

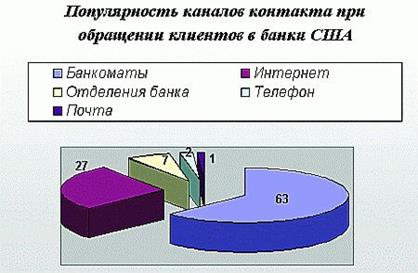

Популярность каналов контакта при обращении клиентов в банки США (данные Bank Technology News, 2003)

3. Развитие интернет-банкинга в России

Первое упоминание о российских системах интернет-банкинга связано с развертыванием в 1998 году системы «Интернет Сервис Банк» в Автобанке. Она предназначалась для физических лиц, а для управления счетами было достаточно лишь стандартного браузера.

Вслед за Автобанком подобные решения стали внедряться другими игроками, однако за первые 5 лет продвижения услуги банкам удалось привлечь лишь около 50 тысяч подписчиков. В 2003 году только у 17,5% крупных банков в России существовали системы типа «банк-клиент». Среди основных причин такого положения дел стоит назвать незначительный уровень проникновения широкополосного доступа к интернету, а также слабое развитие банковской системы в целом.

Уже сейчас у российских банков, входящих в TOP-10 по размеру чистых активов, через дистанционные каналы обслуживаются десятки тысяч клиентов. При этом еженедельный прирост составляет 12-13 тысяч пользователей.

Системы интернет-банкинга внедряются в малых и средних банках. Для них основные преимущества таких систем – снижение транзакционных издержек, сокращение штата сотрудников и удержание клиентов. В связи с тем, что внедрение современных технологий связано с большими затратами, малые банки, вероятно, будут объединять усилия для создания совместных интернет-систем. Здесь существенную роль сыграют сторонние поставщики решений подобного рода.

Уровень интернет-банкинга в банках поднимется по мере повышения уровня зрелости информационных технологий. Внедрение отечественных и международных стандартов и лучших практик в области интернет-банкинга по идее должно максимально «обезопасить» информацию, которая является для банков критически важным ресурсом. Однако пока эти стандарты являются в России не обязательными, а их внедрение в значительной мере зависит от уровня зрелости банковских информационных технологий. Последний же, в среднем, пока уступает общемировому. Но ясно, что только при повышении общего уровня зрелости информационных технологий можно будет говорить и об увеличении уровня интернет-банкинга в отрасли.

Российский финансовый рынок в последнее время показывает немалый рост, и до насыщения ему еще очень далеко. Одним из самых быстрорастущих «денежных» сегментов при этом является кредитно-финансовая сфера. Тут активно внедряются информационные технологии, расширяются потребительские сервисы, и соответственно, усложняются бизнес-процессы. Последнее в сегодняшних жестко конкурентных условиях, однако, не должно приводить к снижению эффективности, одним из гарантов которой является информационная безопасность.