Исследование рынка драгоценных металлов и камнейРефераты >> Банковское дело >> Исследование рынка драгоценных металлов и камней

"+" – прирост производства и добычи в 2008 г. "–" – уменьшение производства и добычи в 2008 г., по данным Союза золотопромышленников.

Часть экспертов полагало, что отступление назад в 2004 г. – явление временное и вызвано исключительно структурными изменениями отрасли (начало освоения новых месторождений не успело компенсировать падение добычи на старых рудниках). Недостаточность минерально-сырьевой базы в 2004 г. лишало отрасль устойчивого развития уже на ближайшую перспективу. По расчетам А. Кривцова и Б. Беневольского (ЦНИГРИ), имеющиеся рентабельные запасы коренного золота будут исчерпаны к 2015 г., россыпного – к 2011 г. В 2004 г. геолого-разведочные работы (ГРР) дали нулевой прирост прогнозных ресурсов россыпного золота категорий Р1 и Р2, в 2005 г. он составил всего 3% от суммарного прироста запасов месторождений золота всех геологопромышленных типов. Сейчас частные компании начинают осознавать важность геологоразведочных работ. Так, ЗАО "Полюс" в 2004 г. потратил на ГРР 20 миллионов долларов и примерно вдвое больше в 2005 году. В результате за 2006-2007 гг. было пройдено 143 тыс. пог. м скважин, что в 2,5 раза больше, чем в 2005 г. Этому примеру последовали многие крупные золото и алмазнодобывающие компании. Прирост добычи золота в России сдерживался медленным освоением крупных коренных месторождений золота, начало разработки которых откладывается на многие годы. Так, месторождение Сухой Лог в Иркутской области с запасами более тысячи тонн золота и стоимостью порядка 14 млрд долларов не передается в освоение с 2000 г. Претенденты до сих пор ждут условий акционирования. Добыча золота в 2005–2008 гг., по мнению председателя Союза золотопромышленников В. Брайко, стабилизирована, недропользователям позволено за счет собственных средств организовать поиск и разработку новых золоторудных объектов. А увеличить объемы добычи можно только с вводом новых мощностей рудника имени Матросова в Магаданской области и месторождения Сухой Лог в Иркутской.

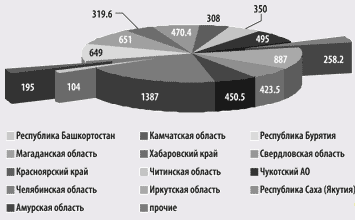

Рис.1. Распределение прогнозных ресурсов коренного золота категории Р1 по субъектам РФ, тонн.

Рис. 2. Распределение прогнозных ресурсов коренного золота категории Р2 по субъектам РФ, тонн.

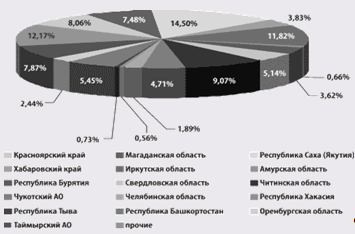

Рис. 3. Распределение разведанных запасов золота категорий В+С1 по субъектам РФ, %.

Рис. 4. Распределение предварительно оцененных запасов золота категории С2 по субъектам РФ, %

Понимают эту проблему и в МПР России, о чем свидетельствуют меры, принимаемые министерством для стабилизации и увеличения финансирования геологоразведочных работ (ГРР). Известно, что на необследованные территории инвесторы не идут. К таким территориям относится две трети площади Амурской области, где сложилось особо сложное положение с запасами россыпного золота. С 2000 года область почти не получала федерального финансирования на ГРР. В 2004 году – лишь 500 тыс. рублей. В 2005 году ситуация с федеральным финансированием кардинально изменилась – с начала года в распоряжение области поступили 71,7 млн рублей. Эти деньги в большем объеме были потрачены на разведку россыпных месторождений.

Но полтора десятилетия застоя в геологоразведке, многократное падение темпов работ по воспроизводству минерально-сырьевой базы не могли не сказаться на состоянии недропользования.

В настоящее время государственная стратегия развития минерально-сырьевой базы страны определена правительством РФ в долгосрочной государственной программе изучения недр и воспроизводства минерально-сырьевой базы России. Согласно этой программе предусматривается увеличение государственного финансирования геологоразведочных работ к 2010 году до 16,5 миллиарда рублей, а к 2020 году – до 20,5 миллиарда в год. Предполагается, что государство будет также стимулировать горно-добывающие предприятия проводить геологоразведку за счет собственных средств. Только на разведку новых месторождений золота до 2010 года намечено привлечь 32 миллиарда, а до 2020 года – 140 миллиардов рублей средств недропользователей. До 2015 г. войдут в строй около 50 рудных и комплексных месторождений, что позволит увеличить добычу золота на 50–60 процентов – до 250 тонн в год.

Однако эффект от заявленной стратегии проявится через достаточно длительное время, т.к. компенсировать организационные, технические и кадровые потери геологоразведочных и добычных работ за короткий срок не удастся.

Себестоимость добычи золота в России варьирует в достаточно широких пределах, хотя официальные данные обычно не публикуются. По оценкам экспертов, себестоимость добычи золота в России остается ниже, чем в других странах (200 долл. за унцию). При среднемировом значении в конце 2007 года на уровне $235 за унцию Peter Hambro добывает золото в России с издержками $136 за унцию. Такого же уровня себестоимость золота закладывается в проекты освоения золоторудных месторождений Узбекистана и Киргизии. При разработке крупных месторождений (Сухой Лог, Нежданинское, Наталкинское, Майское) себестоимость добычи золота может составить 260–290 долл. за унцию, учитывая тяжелые климатические условия, удаленность основных добывающих центров от жилья и транспортных путей, отсталые технологии. Если эта себестоимость до сих пор ниже, чем в других крупных продуцентах золота, то в основном за счет дешевой рабочей силы и энергоносителей (которых, правда, в России тратится на единицу продукции больше).

2.1.3 Золотодобывающие компании. Реструктуризация отрасли

Завершилось формирование устойчивой структуры отечественного рынка золотодобычи. В каждом из золотодобывающих регионов определились явные компании-лидеры, которые консолидировали значительные производственные мощности. В результате образовались холдинги с годовой добычей золота до 5 т и более каждый (ЗАО "Золотодобывающая компания "Полюс", ОАО МНПО "Полиметалл", а/с "Амур", ООО "Руссдрагмет", ОАО "Бурятзолото", ОАО "Сусуманзолото", ОАО "Алданзолото".

Нарождающиеся холдинги осваивают месторождения и ведут добычу на территориях нескольких областей и республик. Так, подразделения якутской артели "Западная" добывают золото в Бурятии, дочернее предприятие ЗАО "Южуралзолото" разрабатывает Коммунаровское месторождение в Хакассии, ОАО "Бурятзолото" приступило к освоению месторождения Березитовое в Амурской области. Количество компаний, добывающих более 1 т золота в год, выросло в 2004 г. с 28 до 30, а их доля во всей добыче отрасли составила 60,2%.

Таблица 2. Ведущие золотодобывающие компании России в 2008 г.

|

Ведущие золотодобывающие компании |

Добыча золота в 2007 г., тонн |

То же , % от общей добычи 173.8 тонн |

Добыча золота в 2008 г. (оценка), тонн |

|

ЗАО ЗДК "Полюс" |

34,0 |

21,4 |

25 |

|

ОАО "МНПО "Полиметалл" |

6,8 |

4,3 |

9,8 |

|

ЗАО АС "Амур" |

6,6 |

4,2 |

5,0 |

|

ООО "Руссдрагмет" |

6,1 |

3,8 |

4,5 |

|

ОАО "Бурятзолото" |

4,9 |

3,1 |

4,6 |

|

ОАО "Алданзолото" |

4,8 |

3,0 |

4,0 |

|

ОАО "Покровский рудник" |

4,7 |

2,9 |

5,7 |

|

ЗАО "Южуралзолото" |

4,1 |

2,6 |

4,5 |

|

ОАО ЗРК "Омолонская" |

3,9 |

2,5 |

4,0 |

|

Всего на данный момент около 11 компаний |

75,9 |

47.8 |

67,1 (44,1%) |