Конкурентоспособность коммерческого банкаРефераты >> Банковское дело >> Конкурентоспособность коммерческого банка

Кроме того, маркетинговое исследование позволяет ответить на вопросы:

§ какие характерные черты банковских услуг наиболее важны для клиентов?

§ есть ли какие-либо явные тенденции, которые представляют особую важность для клиентов при выборе банка?

§ есть ли какие-либо неудовлетворенные потребности?

Критерии российских потребителей при выборе банка мало чем отличаются от критериев, принятых на Западе. По данным маркетинговых исследований, на рынке потребителей банковских услуг основным критерием является надежность.

Рейтинг важнейших критериев оценки банка, выявленных при изучении конкурентоспособности потребительского рынка

|

Юридические лица |

Рейтинг критерия,% |

Физические лица |

Рейтинг критерия, % |

|

Надежность банка |

81 |

надежность банка |

72 |

|

Широкий спектр услуг |

31 |

размер выплачиваемых процентов |

54 |

|

Быстрота проведения банковских операций |

31 |

срок и удобство получения процентов |

24 |

|

Качество услуг |

25 |

стоимость банковских услуг |

20 |

Следует отметить сходство подходов физических лиц (частных клиентов) и юридических лиц (корпоративных клиентов) в выборе важнейшего критерия при значительных расхождениях в последующих оценках значимости остальных критериев.

В банковской сфере проводится изучение конкурентоспособных финансовых учреждений и их сегментация. В основе сегментации конкурентоспособных банков и других финансово-кредитных учреждений должна быть информация следующего характера:

§ финансовое положение,

§ размер уставного и акционерного капитала,

§ расположение основных офисов или филиалов,

§ спектр услуг,

§ качество услуг,

§ обслуживаемые сегменты рынка,

§ доля рынка в каждом сегменте,

§ использование последних достижений банковских технологий,

§ имидж,

§ уровень автоматизации,

§ стандарты кредитоспособности,

§ квалификация персонала,

§ стоимость услуг,

§ эффективность рекламы,

§ эффективность продаж банковских услуг,

§ эффективность сегментации рынка,

§ имена и биографические данные директоров и руководящего персонала,

§ сильные стороны рыночной деятельности: доминирование, дифференцированное предложение, инновации,

§ усилия по стимулированию, альянсы на новом рынке,

§ основные счета.

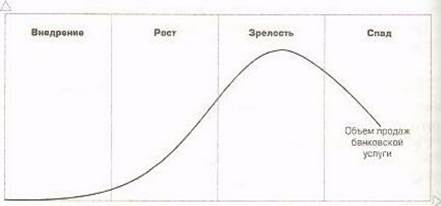

Жизненный цикл банковской услуги

Жизненный цикл банковской услуги — это динамика конкурентоспособного пребывания банковской услуги на рынке, является конкретизацией жизненного цикла товара. Концепция жизненного цикла позволяет определить элементы маркетинга с момента принятия решения о предоставлении конкретной услуги, ее поступления на определенный рынок и до момента ее снятия с рынка.

На этапе внедрения целью маркетинга является информирование потенциальных потребителей о новой услуге. На этом этапе конкурентоспособность неактивная. Задача информирования потребителей решается с помощью соответствующей программы продвижения.

На этапе роста целью маркетинга является расширение рыночной доли конкретной услуги. Конкурентоспособность начинает возрастать. Задачей банка является интенсивный рост продаж услуги с максимальной скоростью. Для этого устанавливается цена на услугу, привлекательная для клиентов. В соответствии с растущим рынком предлагаются модифицированные варианты базовой услуги, что удовлетворяет интересы конкретного клиента, расширяет сбыт, расширяется сбытовая сеть услуги с использованием банковских филиалов и представительств. Для этого существует диапазон цен и используется убеждающая реклама.

На этапе зрелости банки стараются сохранить завоеванное преимущество как можно дольше для получения максимальной прибыли.

Конкурентоспособность достигает максимума, распространяется предоставление скидок. На этом этапе услуги предоставляются массовому рынку, максимальному количеству клиентов и контрагентов.

На этапе спада существуют три альтернативных направления маркетинговых действий:

1) постепенное снижение затрат на продвижение и сбыт в связи с уменьшением объема предлагаемых услуг и числа распространяющих их отделений (филиалов);

2) оживление объема предложения услуг, т.е. изменение положения на рынке посредством модификации самой услуги, нахождение альтернативного рынка и (или) форм сбыта, способов продвижения услуг к клиентам и рекламы;

3) прекращение предоставления этих услуг.

Немалую роль в привлечении и удержании клиентов играет установление оптимального соотношения цены и качества предоставляемых услуг. Структура цены банковского продукта очень сложна, поскольку интегрирует многочисленные элементы: помимо классического процента, она включает издержки, комиссионные, различные платежи и т. д., в том числе и отражающие рейтинг и имидж самого банка.

Ценность банковских продуктов, субъективно воспринимаемая клиентами, не менее важна для установления цен, чем и уровень издержек их производства. Для выявления предпочтений клиентов чаще всего используется метод совместного анализа, заключающийся в том, что опрашиваемым клиентам предлагается отсортировать по привлекательности несколько вариантов банковских продуктов и банков. После проведения анализа можно количественно оценить привлекательность различных атрибутов банковских услуг. Подобным образом можно оценить восприятие клиентами различных параметров банков, в том числе их известности, авторитета имени, имиджа. Обработка результатов подобных опросов позволяет учесть основные факторы при установлении цен на банковские продукты и услуги, а также осуществить сегментирование клиентов по уровню цен приобретаемых ими продуктов и услуг.

Для привлечения и удержания клиентов банки все шире используют опыт промышленных и торговых компаний, которые еще в 60-х годах начали разрабатывать и осуществлять подобные программы, ставшие сегодня неотъемлемой чертой повседневной жизни. Главные цели таких программ — привлечь и удержать наиболее важных для компании клиентов.

Утверждение образа торговой марки банка играет все возрастающую роль в банковском деле. Стоимость торговой марки — истинный капитал банка, который может быть определен как совокупная стоимость атрибутов торговой марки, оказывающих существенное влияние на выбор клиентов. Речь идет о денежной оценке способности торговой марки изменять объем спроса клиента.