Международные биржевые рынки финансовых инструментовРефераты >> Банковское дело >> Международные биржевые рынки финансовых инструментов

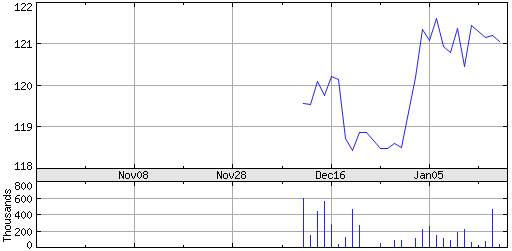

Динамика акций Euro Currency Trust, 12 декабря 2005 г. – 19 января 2006 г.

Источник: Yahoo! Finance

2.2. Фонды BRIC

В последние три года инвесторы обращают внимание на высокую доходность, которую предлагают фондовые рынки стран с развивающейся экономикой. При этом все чаще в аналитических записках экспертов по развивающимся рынкам появляется аббревиатура BRIC. Корреспондент Wall Street Journal Крейг Кармин (Craig Carmin) в статье "Going for BRIC: 'Emerging' Fund Lures Investors" рассказывает о том, что скрывается за этими четырьмя буквами.

Аббревиатура BRIC обозначает рынки четырех стран – Бразилии, России, Индии и Китая. Ввели ее аналитики банка Goldman Sachs (GS) в 2003 году. По их мнению, в будущем эти государства опередят Японию и страны Запада по степени влияния на мировую экономику. По крайней мере, к 2050 году лишь Япония и США будут превосходить BRIC по объемам ВВП, полагают эксперты GS.

Крупнейшие инвестиционные компании, такие как Franklin Templeton Investments, HSBC Asset Management, Deutsche Asset Management и Schroders Investment Managemen, уже предлагают своим клиентам (пока, в основном, азиатским и европейским инвесторам, а также наиболее обеспеченным американским инвесторам) вкладывать средства в активы BRIC. В этом месяце компания Nikko Asset Management открывает фонд, инвестирующий в страны BRIC, в Японии.

В настоящее время фонды BRIC не зарегистрированы в Комиссии по ценным бумагам и биржам США, поэтому их услуги не могут предлагаться клиентам в той же форме, что и услуги взаимных фондов. Впрочем, это поправимо. Руководство Schroeders & Templeton, намерено уже в скором времени зарегистрировать такой фонд в США с целью работы с американскими клиентами. Многие взаимные фонды, тем не менее, уже предлагают своим клиентам в косвенной форме доступ на рынки BRIC.

Доходность этих рынков впечатляет. С конца 2002 года индекс развивающихся рынков Morgan Stanley вырос на 171%, тогда как индекс BRIC, также рассчитываемый Morgan Stanley, вырос за это же время на 262%.

Интерес инвесторов к фондам BRIC имеет своей причиной общий интерес к развивающимся рынкам, а также отражает мнение инвесторов о недооцененности фондовых рынков стран с большой численностью населения. Кроме того, некоторые компании рассматривают вложения в рынки BRIC скорее как маркетинговый инструмент, позволяющий привлекать дополнительных клиентов и предлагать им традиционные продукты, нежели как источник долгосрочных вложений в развивающиеся рынки.

"Фонды BRIC – всего лишь временная мода, а не серьезный объект для инвестиций, - полагает Роберт Поузен (Robert Pozen), глава MFS Investment Management в Бостоне. – Шум вокруг них напоминает мне Интернет-бум девяностых". Поузен предпочитает подходить к инвестициям более диверсифицированно.

С учетом того, что фонды, специализирующиеся на инвестициях в рынки BRIC, существуют сравнительно недавно, невозможно отследить историю их доходности. Рынки, являющиеся объектом инвестиций, весьма волатильны, а законодательство этих стран недостаточно хорошо защищает права акционеров. В России и в Китае лишь незначительная часть торгуемых на бирже акций может находиться в собственности иностранных инвесторов. Кроме того, бурные темпы экономического роста в этих странах не обязательно отражаются в росте доходности фондовых рынков. Например, за последние 10 лет экономический рост в Китае составлял 7%-10% в год, а вот фондовые индексы колебались вверх и вниз и в результате за этот же период практически не изменились.

Впрочем, даже несмотря на это, интерес к фондам BRIC в последнее время наблюдается значительный. Компания HSBS Asset Management начала предлагать инвестиционные продукты, ориентированные на рынки BRIC, в 2004 году. Вслед за HSBS (в марте 2005 года) такие продукты начал предлагать фонд DWS, входящий в структуру Deutsche Asset Management. За год, прошедший с того момента, доходность этих продуктов составила 65%, а объем средств в управлении - $2,8 млрд. Фонды BRIC компании Shroeder, зарегистрированные в Азии и Европе, начали свою работу с $10 млн. в ноябре 2005 года, а сейчас совокупные объемы активов под их управлением составляют $900 млн.

В настоящее время инвесторы имеют возможность вкладывать средства в фондовые рынки BRIC путем покупки паев диверсифицированных фондов, инвестирующих в развивающиеся рынки. По сведениям компании Morningstar, анализирующей деятельность взаимных фондов, около 20 фондов инвестируют до трети своих активов в рынки BRIC. Кроме того, существуют биржевые фонды, позволяющие вкладывать средства отдельно в рынки каждой из четырех стран BRIC. Впрочем, для клиентов вкладывать средства в эти страны по отдельности может быть дороже в плане комиссионных отчислений брокерам, нежели производить пакетные инвестиции в рынки развивающихся стран.

Кристиан Дезеглиз (Christian Deseglise) из HSBS Asset Management, управляющий инвестиционными продуктами, привязанными к развивающимся рынкам, полагает что страны BRIC в перспективе будут оказывать весьма значительное влияние на мировую экономику. Некоторые страны, формально относящиеся к категории развивающихся, на самом деле являются вполне развитыми, а потому вряд ли способны демонстрировать высокие темпы роста. Другие развивающиеся страны являются всего лишь сателлитами своих развитых соседей. В качестве примеров можно привести пары Мексика – США и Польша – Евросоюз.

Страны BRIC – "самые развивающиеся из всех развивающихся" стран, считает Томас Герхарт (Thomas Gerhardt), ведущий аналитик развивающихся рынков в компании DWS.

Впрочем, некоторые эксперты предостерегают, что высокая доходность вложений в страны BRIC для некоторых инвесторов перевешивает рискованность этих рынков. Хотя видимой корреляции между этими четырьмя рынками нет, по отдельности их волатильность намного выше, чем волатильность рынков всех развивающихся стран в целом.

"По нашим ожиданиям, фонды BRIC будут опережать по доходности другие фонды, инвестирующие в развивающиеся рынки, - полагает Алан Конвей (Allan Conway), ведущий аналитик развивающихся рынков лондонского филиала Shroeder's. – Но вместе с этим, они будут более волатильны".

Ограничивая список рынков, в которые инвестируются средства, фонды BRIC сужают и круг акций, приемлемых для инвестирования. Круг этот дополнительно ограничивается еще и тем, что в России привлекательными с инвестиционной точки зрения являются преимущественно компании нефтегазового сектора, а акции большинства китайских компаний не могут быть приобретены иностранными инвесторами.

Компания DWS по этой причине вкладывает треть средств, находящихся в управлении, в активы стран, не входящих в группу BRIC, например в Тайвань, Южную Корею и Австрию. HSBS Asset Management, управляющая фондом BRIC объемом в $3 млрд., предусматривает в уставе этого фонда возможность держать до 40% средств в валютах. В настоящее время объем валютных активов в держании фонда составляет 10%. Фонд BRIC, принадлежащий компании Templeton, учитывает акции тайваньских и гонконгских компаний как китайские.