Оптимизация корреспондентских отношений коммерческого банкаРефераты >> Банковское дело >> Оптимизация корреспондентских отношений коммерческого банка

Основными причинами смены системы автоматизации в коммерческих банках являются:

· Недостаточная функциональность (34%)

· Моральное устаревание (30%)

· Неудовлетворительное сопровождение (15%)

· Неудобство для бухгалтеров (10%)

· Низкая производительность (10%).[10]

В настоящее время в ОСБ № 5278 используется система автоматизации банковской деятельности Diasoft Banking 5NT, которая способствовала реализации комплексного подхода к автоматизации всех подразделений банка, предоставляющего широкий круг операций на финансовых рынках. Действующая в ОСБ № 5278 CRM-система используется для привлечения и сопровождения клиентов, автоматизации маркетинга и продажи банковских продуктов и услуг. В связи с вышеизложенным в ОСБ № 5278 необходимо провести тщательную диагностику применяемой АБС и в случае ее неудовлетворительного состояния принять решение о внедрении новой.

Основными критериями, на основании которых банки выбирают новые автоматизированные решения, являются:

· Функциональность;

· Отношения с компанией-разработчиком;

· Архитектура решения;

· Платформа;

· Другие.

Данным критериям удовлетворяет АБС RS-Payments Pro.

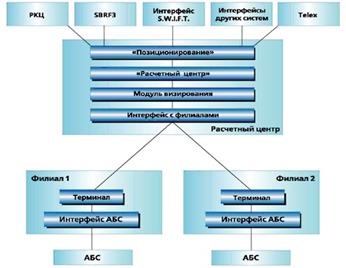

RS-Payments Pro — это полномасштабная система автоматизации расчетов в многофилиальном банке. Она включает «Расчетный центр» для головного банка, «Филиалы» для филиалов и «Терминалы» для банков-респондентов. При этом как «Расчетный центр», так и «Филиалы» интегрированы с АБС банка. Принципиальная схема комплекса RS-Payments представлена на рис. 3.6. Основные функции RS-Payments:

Во-первых, для оперативного выполнения межфилиальных и межбанковских платежей, а также снижения издержек на их проведение она осуществляет:

Рис. 3.6 – Принципиальная схема комплекса RS-Payments

· автоматизацию движения платежей и сопутствующих сообщений внутри многофилиального банка, самостоятельно выполняя все действия (за исключением тех случаев, когда принять решение должен человек);

· взаимодействие с различными системами электронных расчетов — поддерживаются форматы Банка России (R-макет, D-макет, Е-макет), Сбербанка России (SBRF3), S.W.I.F.T. (МТ103, МТ200, МТ202, MT900, MT910, МТ940, МТ950), Telex, а также форматы кредитных организаций стран СНГ. Кроме того, встроенные функции позволяют в штатном режиме передавать от одного филиала или банка-контрагента к другому произвольную информацию (как структурированную, так и неструктурированную).

Во-вторых, для эффективного управления ресурсами банка RS-Payments обеспечивает:

· контроль за состоянием корреспондентских счетов;

· выбор оптимального маршрута проведения платежей;

· позиционирование платежей.

В-третьих, в интересах контроля за деятельностью филиалов RS-Payments может выполнять:

· мониторинг внешних платежей банка и филиалов;

· контроль за соблюдением требований, установленных для платежей;

· контроль нежелательных платежей.

В-четвертых, для полноценного подключения к платежным системам филиалов банка и банков-респондентов, работающих на АБС, с которыми RS-Payments не имеет штатного блока сопряжения, в ее составе есть модуль «Терминал» (система класса «Банк—Банк»), обеспечивающий ввод платежей вручную или обмен ими с АБС банка-респондента через текстовые файлы.

В-пятых, для оперативного мониторинга ранее исполненных платежей в RS-Payments предусмотрена информационно-поисковая система, взаимодействующая с модулем «Investigations» платежной системы S.W.I.F.T. В-шестых, для упорядочивания расчетов с респондентами за оказанные платежные и информационно-поисковые услуги в RS-Payments включена подсистема тарификации и связанная с ней биллинговая подсистема. Предлагаемая «R-Style» линейка продуктов по автоматизации прохождения платежей позволяет кредитному учреждению подобрать оптимальный вариант с точки зрения доступности и окупаемости. Кроме того, банк может постепенно наращивать функциональность системы управления платежами, исходя из своей деловой активности (расширения сети филиалов и банков- контрагентов и пр.). Большое преимущество состоит в том, что при изменении продуктовой линейки не потребуется менять используемую систему или производить конвертацию накопившихся данных — иными словами, внутренняя платежная система в банке уже есть, просто в ней нужно «открыть» скрытые дополнительные возможности.

Особое внимание Сбербанк РФ обращает на развитие удаленного банковского обслуживания по системам «Bank-Client» и «Internet Banking». Внедрение системы «Internet Banking» дало возможность клиентам банка управлять своими банковскими счетами, контролировать остатки на счетах, переводить денежные средства в рублях и иностранной валюте, не покидая своего дома или офиса. Корпоративные клиенты ОСБ № 5278 могут также оперативно получать соответствующую информацию по телефону по системе ЭКСПОФОН и SMS-banking. Технология SMS- banking позволяет клиентам получать сообщение о зачислении и списании денежных средств со счета в момент операции на мобильный телефон. Необходимо также отметить автоматизацию удаленного банковского обслуживания частных клиентов как перспективное направление развития безналичных расчетов ОСБ № 5278. Наиболее привлекательной для удаленного обслуживания частных клиентов является система «Internet Banking», которую выбирают значительное количество банков. Связано это с доступностью Интернета, которая увеличивается с каждым годом. Наименее привлекательной для удаленного обслуживания частных клиентов оказалась по результатам опроса система WAP-банкинга. Проведенное исследование показало, что наиболее насыщенным является рынок систем класса «Bank-Client», на котором наблюдается небольшой спад по числу внедрений. Самый большой рост количества внедрений – на рынке систем «Internet Banking». Интерес к системам «Телефон-банк» увеличивается ежегодно, но не столь масштабно, как в случае систем «Internet Banking».[11]Рынок систем удаленного обслуживания частных клиентов начал формироваться недавно, поэтому делать серьезные выводы и прогнозы пока рано. Стоит отметить тот факт, что банки не считают стоимость решения одним из основных критериев выбора, а на первое место ставят безопасность системы.

Заключение

Корреспондентские отношения - это межбанковские договорные отношения, устанавливаемые между кредитными организациями на заранее согласованный временной период для проведения регулярных банковских операций, обусловленных обслуживанием их клиентов или собственными инициативами, в целях взаимного извлечения (максимизации) прибыли.

Проведение межбанковских операций в финансово-кредитной системе хозяйствования является следствием взаимодействия в ней кредитных организаций. Поэтому межбанковские отношения, которые возникают у этих организаций по поводу привлечения и размещения денежных средств, проведения расчетов, реализации других банковских услуг и прочего, по сути представляют собой отношения по поводу их взаимодействия в финансово-кредитном механизме экономики.