Организация межбанковских расчетовРефераты >> Банковское дело >> Организация межбанковских расчетов

В мировой банковской практике коэффициент реальной рентабельности находится в пределах 0,05-2,2%. Полученные значения эффективности можно отнести на счет продуманной кредитной политики и специфики российского рынка банковских услуг.

Доля прибыли в доходах банка показывает эффективность управления расходами банка и эффективность налоговой политики банка. Этот показатель называют еще уровнем рентабельности банка.

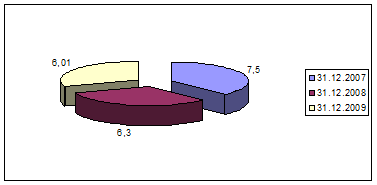

Рис. 2.2.1 Уровень рентабельности ВТБ-24

Как видно уровень рентабельности банка в 2009г. снизился, что можно связать с высокими темпами инфляции и как следствие ростом стоимости операционных издержек, связанных с удорожанием пассивов.

Данный вид финансового экспресс-анализа относится к текущему внешнему анализу и является в силу сложившихся причин ограниченным в источниках информации, основным из которых является официально публикуемый баланс. Тем не менее, проведение данного анализа весьма часто практикуется в коммерческих банках и фактически является самодостаточным основанием для принятия решения об установлении лимита по операциям с конкретным банком.

Анализ баланса банка позволяет определить общее состояние ликвидности и доходности банка, выявить структуру собственных и привлеченных средств на определенную дату и за определенный период. При этом главной при проведении анализа отчетности банка является задача очистки баланса, т.к. определить истинную величину активов по данным баланса и другим формам официальной отчетности представляется весьма затруднительным. С другой стороны, суммы капитала, кредитов, депозитов или уставного фонда также могут быть искусственно завышены. И даже такой более или менее достоверный показатель, как сумма балансовой прибыли, полученной банком, может не соответствовать действительной ее величине вследствие стремления банка к достижению пониженного налогообложения.

При проведении текущего внешнего экспресс-анализа используются:

· методы группировки (балансовых счетов банка),

· сравнения (сравниваются и анализируются величины сгруппированных счетов по состоянию на различные отчетные даты, определяются причины возникновения изменений и последствия их воздействия на финансовые показатели банка)

· и метод коэффициентов (рассчитываются удельные веса балансовых подгрупп в общей сумме привлеченных и размещенных средств, определяется количественная взаимосвязь между различными статьями и разделами баланса).

Применительно к анализу балансов банка ВТБ 24 можно сделать следующие выводы. Доля собственных средств в пассивах банка имеет тенденцию к повышению, что благоприятно сказывается на надежности банка. Так, рассматривая отношение собственных средств и привлеченных депозитов (коэффициент покрытия риска досрочного изъятия), можно отметить увеличение этого показателя с 27% в 2009г. до 35% в феврале 2010г. Также выигрышно выглядит коэффициент покрытия собственными средствами кредитных рисков банка, выросший с 14% в 2009г. до 16% в 2010г. Выполнение с определенным "резервом прочности" нормативов Н1 и Н3 (достаточность капитала) являются еще одним подтверждением хорошей защищенности банка на случай каких-либо кризисов на рынке.

Увеличение доли платных длинных пассивов в 2010г. в общей структуре привлеченных средств (особенно по долговым бумагам банка) ведет к удорожанию стоимости ресурсов. Однако при этом облегчает управление пассивами и, что самое главное, делает возможным проведение активных операций с более длинными, а значит более доходными инструментами, поэтому средняя доходная маржа банка не пострадала и даже выросла на 1%.

Опасение вызывает разве что высокий удельный вес (40%) обязательств до востребования (клиентские остатки + остатки на "лоро" счетах ) в общем объеме обязательств. Но анализ коэффициентов текущей ликвидности (ликвидные активы/обязательства до востребования = 41%) позволяет с достаточно высокой степенью вероятности надеяться на нормальное (или, по крайней мере, без катастрофических последствий для состояния банка) разрешение проблемы внезапного оттока клиентских средств.

Увеличение вложения в такие высоко ликвидные активы, как государственные ценные бумаги (ГЦБ), с 2,3% в 2009г. (доля в суммарных активах) до 6,75 % в феврале 2010г. весьма благоприятно сказалось как на уровне текущей ликвидности банка, так и в целом на его надежности. И то, что при этом не очень сильно изменился объем заимствований у клиентов (от физ. лиц и учреждений), говорит о наличии у банка хорошей (в смысле ее объемности) ресурсной базы. Рост темпа и объема вложений в ГЦБ говорит о том, что эта база имеет тенденцию к расширению. То, что банк активно работает на рынке МБК, выступая при этом нетто-кредитором, само по себе неплохо и также свидетельствует об отсутствии у банка проблем с наличием средств. Другое дело, что такая активность усиливает зависимость банка от благонадежности контрагентов и стабильности рынка МБК. Но в данном случае эта степень зависимости некритична, тем более резервы на покрытие убытков составляют почти 14% от суммы активов, сопряженных с повышенным риском.

Говоря еще раз о ликвидности банка, можно упомянуть выполнение банком нормативов Н6 и особенно Н7. Последнее говорит о наличии у банка определенных резервов по использованию ликвидных активов в более доходных операциях.

Анализируя финансовые результаты работы банка в 2008г. – 2009г. необходимо сказать следующее. Даже к концу февраля 2010г. банк показывает результаты, значительно превышающие годовые показатели прошлых лет. Так, балансовая прибыль возросла в годовом исчислении на 86%. Но если абсолютный рост показателей доходности банка можно отнести на следствие инфляционных процессов, то рост средней доходной маржи на 1% прямо указывает на повышение эффективности использования ресурсов в 2009г. Также более чем в полтора раза выросло значение ROE (доходность капитала), что можно отнести на хорошо продуманную политику использования соотношения собственных и привлеченных средств банка.

И, наконец, показатель, однозначно указывающий на значительный рост эффективности работы банка в 2009г. – коэффициент реального уровня рентабельности банка (показывающий эффективность вложений банка), вырос только по сравнению с 2008г. с 2,5 до 4%.

Все это позволяет определить работу банка как весьма успешную, а финансовое состояние его активов и пассивов как вполне удовлетворительное.

2.3 Расчет показателей, характеризующих эффективность межбанковских расчетов ЗАО ВТБ-24

Банк ВТБ 24 активно работает на рынке межбанковских кредитов и депозитов. Среди его партнеров не только российские, но и зарубежные банки и предприятия. Выполнение банком своих обязательств обеспечивается всеми его активами, включая недвижимое имущество. Все подразделения банка размещаются в собственных офисных помещениях, оснащенных в соответствии с требованиями Банка России и современными стандартами международного банковского обслуживания.

Поскольку банк постоянно взаимодействует с другими банками, возникает необходимость в надежных системах для обмена финансовой информацией и осуществления взаиморасчетов. Существуют два подхода к построению таких систем: