Основные направления автоматизации в банковской сфереРефераты >> Банковское дело >> Основные направления автоматизации в банковской сфере

1) Наличие проработанной, предметно-ориентированной, однозначно понимаемой модели данных. Четкая структура модели и однозначная трактовка элементов данных обеспечивают прозрачность загрузки информации из исходных систем и оперативность извлечения данных, которые требуются для построения управленческой отчетности. Такая модель должна соответствовать требованиям к хранению исторических данных и обеспечивать необходимый уровень (желательно несколько уровней) детализации. Отсутствие проверенной временем модели данных может свести на нет все остальные достоинства решения, усложнит применение любых инструментов Extraction Transformation Loading (ETL) и On Line Analytical Processing (OLAP).

2) Важным преимуществом является наличие большого набора решений для типовых аналитических задач, системы обеспечения единой терминологии и классификации, программных систем управления моделями и метаданными. Эти решения позволят эффективно определять границы проекта, оперативно разрабатывать аналитические приложения и в итоге значительно снизят затраты на аналитику и проектирование.

3) В целях минимизации рисков решение должно обеспечить возможность поэтапного внедрения информационного ХД в соответствии с приоритетами бизнес требований. Примеры невыполнения вышеуказанных требований к модели на практике встречаются довольно часто. Как следствие, при построении решения на основе ХД возникают проблемы. Сроки таких проектов затягиваются в результате увеличения трудозатрат как аналитиков, так и разработчиков ETL и OLAP. Кроме того, после ввода системы в промышленную эксплуатацию специалисты банка могут столкнуться со сложностями в понимании структур хранения информации в корпоративном ХД, в написании процедур извлечения информации из ХД, с проблемами недостаточного быстродействия процессов загрузки и извлечения данных и т. д. В итоге бизнес цели проектов либо достигаются не полностью, либо вообще не достигаются.

3.3 Области анализа для хранилища данных

Наиболее часто необходимо иметь следующие области анализа данных:

- Управление активами и пассивами: анализ распределения капитала, капитальных вложений, анализ допустимых кредитных потерь, раскрытие позиций ценных бумаг, управленческий баланс, анализ доходов, анализ средств по срокам, анализ чувствительности процентной ставки, анализ ликвидности, структурный финансовый анализ и т. п.

- Доходность: функционально-стоимостной анализ (ABC Analysis), измерение эффективности бизнес процедур, прибыльность каналов, прибыльность клиентов, прибыльность географических регионов, прибыльность элементов организационной структуры, анализ продуктов, прибыльность продуктов, анализ прибыльности сделок и т. п.

- Маркетинг взаимоотношений (с клиентами): анализ маркетинговых кампаний, анализ причин ухода клиентов, анализ жалоб клиентов, анализ нарушений клиентов, инвестиционного профиля клиента, лояльности клиентов, рыночный анализ, анализ доли в бюджете клиента.

- Риски: оценка кредитного риска, анализ кредитного риска, оценка возможности смягчения кредитного риска, анализ кредитного профиля клиента, анализ реструктуризации задолженности, раскрытие связанных сторон, анализ риска ликвидности, раскрытие местоположения, оценка операционных рисков и т. п. Поддерживаются положения 2 и 3 требований Basel II.

- Соответствие требованиям надзорных органов: анализ достаточности капитала, анализ зарубежных счетов, анализ подозрительных сделок и т. п.

3.4 Рейтинг производителей BI

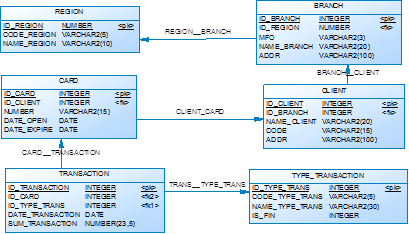

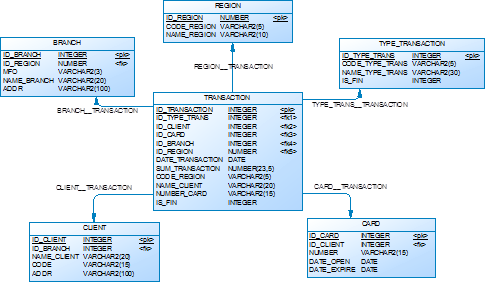

3.5 Пример

Выбрать сумму оборотов по финансовым (is_fin = 1) транзакциям для всем картам каждого клиента в г. Киеве (CODE = 001) за октябрь.

select CLIENT.NAME_CLIENT, CARD.NUMBER, SUM(TRANSACTION.SUM_TRANSACTION) SUMMA

from TRANSACTION, TYPE_TRANSACTION, CARD, CLIENT, BRANCH, REGION

where TRANSACTION.ID_TYPE_TRANSACTION = TYPE_TRANSACTION. ID_TYPE_TRANSACTION AND

TYPE_TRANSACTION.IS_FIN = 1 and

TRANSACTION.ID_CARD = CARD.ID_CARD and

CARD.ID_CLIENT = CLIENT.ID_CARD and

CLIENT.ID_BRANCH = BRANCH.ID_BRANCH and

BRANCH.ID_REGION = REGION.ID_REGION and

REGION.CODE_REGION = ‘001’ and

TRANSACTION.DATE_TRANSACTION between ’01.10.2007’ and’31.10.2007’

GROUP BY CLIENT.NAME_CLIENT, CARD.NUMBER

ORDER BY 1,2

select TRANSACTION.NAME_CLIENT, TRANSACTION.NUMBER_CARD, SUM(TRANSACTION.SUM_TRANSACTION) SUMMA

from TRANSACTION

where TRANSACTION.IS_FIN = 1 and

TRANSACTION.CODE_REGION = ‘001’ and

TRANSACTION.DATE_TRANSACTION between ’01.10.2007’ and’31.10.2007’

GROUP BY CLIENT.NAME_CLIENT, CARD.NUMBER

ORDER BY 1,2

3.6 Хранилища данных, как основа интегрированной системы

риск-менеджмента

риск банковский клиент данные обслуживание

Использование ХД, как аналитического центра системы управления рисками банка, является естественным развитием процессов автоматизации технологий корпоративного управления. Сегодня многие банки уже эксплуатируют ХД, накапливая в них информацию о планах и результатах своей бизнес-деятельности. Данные используются в целях подготовки управленческой и регламентированной отчетности. Для таких организаций на первом этапе создания системы предстоит только расширить состав интегрируемых данных необходимой информацией для оценки рисков. Кредитные организации, которые изначально будут внедрять ХД для задач риск-менеджмента, в дальнейшем смогут расширить спектр реализации на его базе технологий управления.

По соглашениям Basel II банки должны контролировать кредитный риск, рыночные риски (процентный, валютный, фондовый и др.), риск несбалансированной ликвидности и операционные риски. Для этих целей в ХД собирается следующая информация:

1. Данные по договорам с графиками будущих выплат и погашений. Данные используются для прогнозирования потоков платежей, контроля риска ликвидности, расчета процентного риска. Если в исходных системах платежные календари договоров отсутствуют, графики операций генерируются по загруженным договорам инструментами ХД.

2. Данные о курсах валют и данные о ценах инструментов, составляющих торговый и инвестиционный портфели, для оценки валютного и фондового рисков. Точность оценки этих рисков напрямую зависит от глубины выборки, поэтому актуально формировать архив этих данных за несколько лет.

3. Данные по клиентам и данные о совершенных кредитных операциях для расчета кредитных рисков. Кредитный риск определяется по кредитоспособности заемщика и риску кредитного продукта. Для оценки кредитоспособности клиентов в ХД собирается Финансовая отчетность и основные финансовые коэффициенты предприятий-заемщиков, Планы движения денежных средств, Кредитные рейтинги с историями изменений, Кредитные истории (которые могут быть получены из внешних источников или из собственной базы по кредитам, накопленной за некий исторический период). Оценка риска кредитного продукта сводится к определению кредитного спреда, влияющего на конечную цену продукта. Для расчета кредитного спреда в ХД загружается информация о параметрах кредитного договора (срок сделки, стоимость ресурсов), об обеспечении по кредиту, о поддержке третьих лиц в виде гарантий и рекомендаций.