Проблемы капитала банков в условиях мирового финансового кризисаРефераты >> Банковское дело >> Проблемы капитала банков в условиях мирового финансового кризиса

СОДЕРЖАНИЕ

Введение

Проблемность капитала банков в условиях мирового финансового кризиса

Выводы и рекомендации

Источники

ВВЕДЕНИЕ

В работе раскрыта роль достаточности капитала банковских учреждений для функционирования банковской системы страны в целом, особенно в условиях прогрессирующего финансового кризиса, анализируется степень ввода принципов Базеля-П относительно определения и регуляции достаточности капитала в отечественную банковскую практику, выделяются направления этого процесса в Украине.

В настоящее время финансовый кризис в Украине наиболее выразительно проявился в банковской сфере. У всех на глазах проблемы с достаточностью капитала одного банковского учреждения отрицательно сказались на ликвидности всей системы банков страны. Уже один этот факт доказывает актуальность обоснованного определения и оценки уровня достаточности капитала банковских учреждений. Они оказались неготовыми к системным трудностям, связанным прежде всего с дефицитом ликвидных средств на фоне ажиотажного изъятия депозитов и резкого роста доли проблемных кредитов в структуре кредитных портфелей банков. Такое положение требует, кроме всего прочего, принятия немедленных мер по рекапитализации отечественных банковских учреждений.

Разумеется, каждая национальная экономика ищет собственные пути, но существуют и определенные международные стандарты, которые дают возможность ориентироваться на действия развитых стран. Адаптируя мировой опыт к отечественным реалиям, можно сформировать эффективный механизм преодоления трудностей вообще и определения достаточности капитала в частности. Этот механизм необходим органам банковского надзора для того, чтобы обеспечить рекапитализацию банков Украины.

Вопросы, связанные с определением достаточности капитала банковских учреждений, в международной практике регулируются документом Базельского комитета по банковскому надзору "Международная конвергенция оценки капитала и стандартов капитала. Исправленная версия (далее — Базель-П). В большинстве стран с рыночной экономикой этот документ заменил предыдущее соглашение о капитале, принятое в 1988 г. (Базель-1), с дополнениями от 1996 г., которые касались оценки рыночных рисков. Украинская банковская система также внедряет основные принципы Базеля-П.

ПРОБЛЕМНОСТЬ КАПИТАЛА БАНКОВ В УСЛОВИЯХ МИРОВОГО ФИНАНСОВОГО КРИЗИСА

Остановимся подробнее на его важнейших положениях, проанализируем степень применения их в украинской банковской практике, выясним перспективы и направления утверждения тех или иных указаний документа на национальной почве.

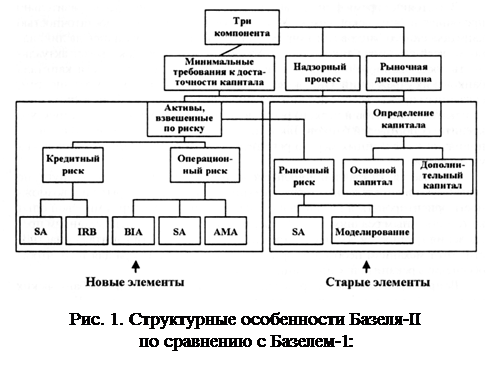

Базель-Н включает следующие компоненты:

1. Минимальные требования к достаточности капитала.

2. Надзорный процесс.

3. Раскрытие информации для поддержки рыночной дисциплины, при помощи которой финансовые рынки содействуют выполнению надзорным органом функции контроля за банковскими учреждениями и функции обеспечения соблюдения ими минимальных требований к достаточности капитала.

Что касается расхождений и изменений в базельских документах, то отметим, что в Базеле-1 выделены значимость и роль надзорного процесса в регулировании достаточности капитала каждого банковского учреждения. То есть формализация надзорного процесса приобретает особый вес, поскольку Базель-II позволяет наиболее эффективным банкам использовать вместо стандартизированных методов и единой классификации рисков системы внутренних рейтингов для расчета минимальных требований (рис. 1).

|

SA - стандартизированный подход; 1KB - подход, основанный на внутренних рейтингах; BIA — подход, опирающийся на базовые индикаторы; АМА - прогрессивный подход на основе измерений

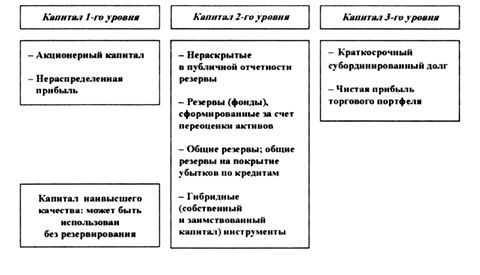

Контроль за соблюдением минимальных требований (1-й компонент) остался важнейшей составляющей Базеля-П. Капитал, определенный надзорными органами как источник покрытия неожиданных убытков, состоит из акционерного капитала и нераспределенной прибыли (капитал 1-го уровня, или основной капитал) и дополнительного капитала (капитал 2-го уровня). Банки могут привлекать и так называемый капитал 3-го уровня, включающий краткосрочные субординированные заимствования, которые при определенных условиях используются для соблюдения минимальных требований к достаточности капитала (рис. 2).

Согласно европейскому законодательству в рамках Директив Европейского Совета (96/6/ЕЭС от 15.03.1996 г., 89/299/ЕЭС от 17.04.1989 г., 86/635/ЕЭС от 08.12.1986 г.), требования к минимальной величине капитала можно формализовать следующим выражением:

Вmin = Крег:Авзв.р≥8%.

На практике это выражение означает, что отношение регулятивного капитала к активам, взвешенным по степени риска, не может быть меньше 8%. Рассчитывая активы, взвешенные по степени риска, банк должен учитывать и внебалансовые инструменты, взвешенные по степени риска. Аналогом данного коэффициента в украинской практике служит установленный НБУ норматив адекватности регулятивного капитала банковского учреждения (Н2), который относится к группе нормативов капитала. Сегодня значение Н2 достигает 10%, но банкиры настаивают на том, чтобы ввиду финансового кризиса его уровень был снижен до 8%, как принято в международной практике; это позволит высвободить часть банковского капитала для осуществления операций или предоставить банкам большую свободу действий.

|

Статистика свидетельствует, что в 2007 г. значение Н2 снизилось с 14,19 до 13,92% и повысилось в 2008 г. до 14,01%. Но действия НБУ с целью рекапитализации банков страны, предпринятые с начала 2008 г., демонстрируют дальнейшее увеличение норматива адекватности капитала банка Н2 (до 14,72% на 01.02.2009 г.). По нашему мнению, основными причинами улучшения данного норматива было резкое снижение банковских активов, взвешенных по риску (в связи с сокращением объемов кредитования в экономике Украины), а также ужесточение требований со стороны НБУ к размерам банковских резервов, которые прямо воздействуют на достаточность капитала банковских учреждений.

Как видим, в целом ситуация с достаточностью капитала банковских учреждений Украины как будто бы дает основания для оптимизма. Однако, к сожалению, статистика по отдельным банкам настораживает: проблемы достаточности капитала приобрели такой характер, что НБУ был вынужден ввести временные администрации в этих учреждениях на период финансового оздоровления.

В существующих обстоятельствах, когда НБУ должен усиливать требования к капиталу банковских учреждений с целью устранить последствия системного кризиса при огромном дефиците банковских ресурсов, следует, как нам представляется, внести изменения в порядок определения размера капитала. Согласно Базелю-П, при стандартизированном подходе к оценке банковских рисков (разновидность которого фактически применяется в Украине) в капитал 2-го уровня могут частично включаться общие резервы по кредитным операциям в размере не более 1,25% взвешенных по риску активов (параграф 242). У нас принято общие резервы по кредитным операциям банковских учреждений также включать в состав капитала 2-го уровня, но в полном объеме5, из-за чего значительно завышаются реальные показатели достаточности банковского капитала по сравнению с международной практикой. Поэтому нужно привести порядок расчета размера банковского капитала в Украине в соответствие с международными стандартами.