Производные ценные бумаги, их видыРефераты >> Банковское дело >> Производные ценные бумаги, их виды

Содержание

Вступление

Глава 1. Производные ценные бумаги, их виды

Глава 2. Характеристика опционов и фьючерсов

Глава 3. Международные ценные бумаги

Заключение

Задача

Список литературы

Вступление

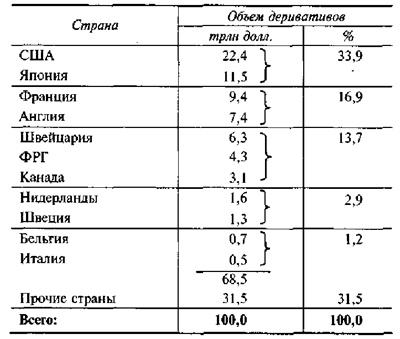

В первом разделе основное внимание уделено понятию производных ценных бумаг, их видам. Подробнее разобраны понятия варрантов и американских депозитарных расписок. Приведена структура распределения производных ценных бумаг среди промышленно развитых стран мира. Дается краткая историческая справка о зарождении и причинах последующего развития рынка производных ценных бумаг.

Второй раздел посвящен опционам и фьючерсам. Дается определение этих понятий и примеры их использования. Разобрано понятие хеджирования с помощью опционов и фьючерсов, приведены примеры их использования с этой целью. Приведена таблица, характеризующая развитие рынка производных ценных бумаг, в частности опционов и фьючерсов.

И, наконец, в третьем разделе раскрывается понятие международных ценных бумаг, их виды. Дается определение понятия «евробумага». Приведена таблица, наглядно демонстрирующая положительную динамику развития международного рынка ценных бумаг во всем мире и в промышленно развитых странах в частности.

Таким образом, цель данной контрольной работы – разобрать понятия производных и международных ценных бумаг.

Глава 1. Производные ценные бумаги, их виды

производная ценная бумага опцион

Большое влияние на развитие фондовых бирж на Западе оказало появление в 1970—1980-х годах производных ценных бумаг — деривативов, занявших заметное место в биржевом обороте ведущих фондовых бирж западных стран. В конце 1980-х годов их объем составил 12 трлн. долл., т.е. в 25 раз превысил объем всего товарооборота на мировом рынке. На начало 1997г. объем деривативов превысил 100 трлн. долл., а годовой мировой оборот, с их высокой скоростью, — 1000 трлн. долл. Распределение деривативов, согласно оценке Шиллеровского института в Германии, приведено в табл. 1.

Таблица 1. Распределение деривативов между промышленно развитыми странами

Почти 70% деривативов сосредоточено на фондовых биржах ведущих западных стран, причем свыше 20% — в США и около 12% — в Японии. С увеличением количества деривативов возрос объем операций и статус фондовых бирж как рынка ценных бумаг[1].

Появление этих ценных бумаг на фондовых биржах усилило интенсивность операций, приводящих к биржевым крахам и потрясениям (Азиатский кризис 1997г., поразивший фондовые рынки не только стран Юго-Восточной Азии, приведший к валютным потрясениям, банковским кризисам, к нестабильности экономического развития).

Производные ценные бумаги - это бездокументарная форма выражения имущественного права (обязательства), возникающего в связи с изменением цены лежащего в основе данной ценной бумаги биржевого актива. Упростив это определение, можно было бы сказать, что производная ценная бумага - это ценная бумага на какой-либо ценовой актив: на цены товаров (обычно биржевых товаров: зерна, мяса, нефти, золота и т.п.); на цены основных ценных бумаг (на индексы акций, на облигации); на цены кредитного рынка (процентные ставки); на цены валютного рынка (валютные курсы).[2]

В настоящее время эти ценные бумаги получили название деривативы, зачастую называемые также «финансовыми пузырями». Главными видами деривативов являются: конвертируемые облигации, варранты, фьючерсы, опционы, депозитарные расписки и др. разновидности. Операции с производными бумагами проводятся во всех развитых странах, как на первичном, так и на вторичном рынках.

Варранты – ценные бумаги, которые дают своему владельцу право в будущем купить по заранее установленной цене опредленное количество ценных бумаг[3].

Базовыми активами варранта могут быть акции и облигации, при этом эмитентом варрантов должен быть эмитент базовых ценных бумаг. Варранты технически выпускаются эмитентом при условии достаточности размещенного к выпуску капитала для обеспечения будущей эмиссии базовых ценных бумаг. В этом заключается основная разница между опционами и варрантами, поскольку первые эмитируются исходя из решения сторон опционной сделки.

Несмотря на этот факт варранты очень схожи с опционами, а потому имеют аналогичную модель в ценообразовании. Отличие здесь — в сроках обращения: как правило, варранты имеют более длительные сроки, чем опционы, а потому временная их стоимость значительно больше, чем внутренняя. Временная стоимость снижается очень медленно с начала существования варранта, но резко снижается в последние дни срока его действия (примерно две-три недели). И действительно, варрант с очень высокой внутренней стоимостью может иметь очень маленькую или нулевую временную стоимость, а следовательно, его цена будет изменяться пункт в пункт с изменением цены базового актива. Между тем, изначально между этими двумя инструментами такой тесной корреляции не наблюдается. В этом и проявляется эффект финансового рычага для варрантов.

Этот эффект лучше всего рассмотреть на конкретном цифровом примере: предположим, что цена акции 100, цена исполнения варранта 110, цена варранта 20. Т.е. фактически цена покупки варрантного права: 110+20=130.

Пусть инвестор имеет 1000 денежных единиц, тогда он может либо купить 10 акций по 100 или 50 варрантов по 20 единиц.

Если цена акции поднимется до 130, то цена варранта может увеличится вдвое, так как в этом случае к предыдущей цене варранта добавляется разница между спотовой ценой базовой акции и ценой подписки по варранту, следовательно, 20 + (130-110) = 40.

Таким образом, в первом случае при покупке акций инвестор получит доход в размере 30%, а во втором — 100%, при этом коэффициент финансового рычага составит 3,3 к 1.

Однако, как и в случае с опционом, при снижении цены акции убытки инвестора по варрантам могли бы оказаться больше: более чем в три раза по сравнению с инвестициями в акции[4].

Американские депозитарные расписки – свободно обращающиеся расписки на иностранные акции, депонированные в банке США. АДР – расписка, представляющая акции корпорации, зарегистрированной за пределами США. Операции с АДР производятся вместо операций с ценными бумагами, хранящимися в банке или у попечителя.

АДР появилась еще в 20х гг. Ее суть состоит в том, что банк хранит соответствующие акции за границей в одном из своих филиалов, а расписки эмитируются и обращаются на американском рынке.

Держатели АДР обычно сохраняют права акционеров ценных бумаг в стране их эмиссии.

По мере роста интереса к иностранной акционерной собственности депозитарные расписки перешли с внебиржевого рынка на биржевой.

Интерес к АДР растет, т.к. они привлекательны и для инвесторов, и для эмитентов. Инвестору они предоставляют определенные гарантии в связи с тем, что: обладают той же ликвидностью, что и сами ценные бумаги; котируются обычно в долларах США; помогают институциональным инвесторам при покупке и других операциях с ценными бумагами иностранных эмитентов преодолеть законодательные ограничения; предоставляют возможность покупать их вместо акций и использовать для получения прибыли за счет разницы котировок на американском рынке и других рынках, а также для участия в капитале иностранных компаний; позволяют облегчить не только продажу ценных бумаг иностранных эмитентов, но и получение дивидендов американским инвесторам.