Пути увеличения кредитного потенциала коммерческого банкаРефераты >> Банковское дело >> Пути увеличения кредитного потенциала коммерческого банка

Средства перечисленных выше фондов включаются в состав капитала банка.

Для снижения рисков по отдельным операциям коммерческие банки имеют право создавать соответствующие резервные фонды. Таким образом все коммерческие банки должны создавать резервы на покрытие кредитных рисков. Расходы банков по созданию резервов на возможные потери по ссудам относятся на себестоимость оказываемых банком услугах.

Коммерческие банки также создают резервы под обеспечение вложений в ценные бумаги. Резервы создаются пропорционально вложениям банка в акции акционерных обществ, в негосударственные долговые обязательства и другие ценные бумаги по специальному указанию Центрального банка Российской Федерации. Объем создаваемых резервов определяется отдельно для ценных бумаг, имеющих рыночную котировку, и для ценных бумаг, не имеющих рыночной котировки. Резервы на обесценение этих бумаг создаются из прибыли банка после налогообложения.

Создаваемые резервы на покрытие кредитных рисков и обесценение ценных бумаг увеличивают собственные средства банка, создают условия для обеспечение его платежеспособности и надежности, но не включаются в состав собственного капитала.

Банк ВТБ 24 (ЗАО) – крупный банк, специализирующийся на обслуживании частных клиентов и предприятий малого и среднего бизнеса. Банк контролируется государственным банком ВТБ (ОАО) и входит в международную финансово-инвестиционную группу ВТБ.

Уставный капитал ВТБ24 составляет 30 млрд рублей, размер собственных средств (капитала) – 45,6 млрд рублей.[78]

Пользуясь экономической и политической поддержкой основного акционера, ВТБ 24 продолжает развитие широкой региональной сети, совершенствует инфраструктуру и технологическую базу и имеет высокий потенциал в развитии своих позиций на российском рынке розничных услуг.

Второй после Сбербанка розничный банк России. В прошлом году ВТБ 24 раздавал деньги ударными темпами – портфель розничных кредитов вырос в два раза, до 437 млрд рублей. Неудивительно, что в условиях кризиса банку понадобился дополнительный капитал. Помогла материнская структура – ВТБ выдал ВТБ 24 субординированный кредит на 15 млрд рублей.

На 31 января 2010 года чистая прибыль ВТБ 24 по российским стандартам бухгалтерского учета (РСБУ) составила 2,54 млрд рублей. Как рассказали в банковской пресс-службе, основными источниками полученной прибыли являются рост объема чистых процентных доходов, а также снижение темпов прироста резервов.

По итогам 2009 года ВТБ 24 заработал 4,19 млрд рублей чистой прибыли. Активы банка увеличились в прошлом году на 17,8% и составили 708,57 млрд.

Рис. 2.2.1 Структура активов

По данным Банки.ру и агентства «Интерфакс-ЦЭА», на 1 июля 2009 года нетто-активы ЗАО «Банк ВТБ 24» составляли 629,7 млрд рублей (6-е место по России).[84]

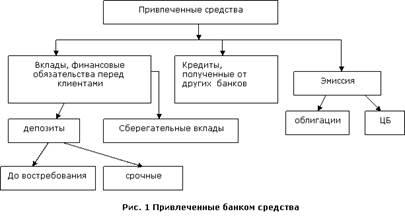

2.3 Анализ формирования кредитного потенциала в ВТБ-24за счет привлеченных средств

Для анализа структуры привлеченных средств предварительно определяется общая их сумма и выделяются следующие подгруппы:

срочные депозиты;

депозиты до востребования: средства на расчетных, текущих счетах предприятий и организаций, средства бюджетных учреждений и доходы бюджета, неиспользованные собственные средства предприятий, предназначенные для капитальных вложений;

средства в расчетах: неиспользованные остатки на счетах по аккредитивам, лимитированным чековым книжкам, акцентовым платежным поручениям и другие привлеченные средства, включая средства заказчиков на специальных счетах при расчетах по капитальным вложениям в целом за объект;

коэффициент иммобилизации собственных средств коммерческого банка.

Межбанковские кредиты – кредиты, полученные от других банков; кредиторы по внутрибанковским операциям; средства, поступающие от продажи акций и других ценных бумаг.

Определение удельного веса каждой подгруппы в общей сумме привлеченных ресурсов характеризует ее роль в формировании кредитных ресурсов.

Анализ структуры привлеченных средств коммерческих банков свидетельствует о преобладании депозитов до востребования и, прежде всего, средств на расчетных и текущих счетах клиентов, а также межбанковских кредитов. Традиционно первый источник является более предпочтительным с точки зрения доходности банка, устойчивости и надежности самих ресурсов. В процессе анализа пассивных операций можно использовать различные коэффициенты для оценки политики банка. Так, коэффициент использования депозитов Средняя задолженность по кредитам показывает, Средние остатки по всем привлеченным ресурсам какой процент от общего объема привлеченных ресурсов помещен в кредиты. Коэффициент свыше 75% (в зарубежной практике) свидетельствует о рискованной (агрессивной) политике банка. Коэффициент ниже 65% свидетельствует об обратном, т.е. о пассивной кредитной политике.[79]

Рисунок 2.3.1 Привлеченные средства банка

Анализ активных операций банка производится с точки зрения выявления их доходности, степени риска и ликвидности. В этих целях определяется доля активов, приносящих и не приносящих доходы банку. Затем более детально анализируются активы, приносящие доход, прежде всего их структура по составным элементам. При этом определяется общий объем кредитов с выделением краткосрочных, средне- и долгосрочных ссуд, а также межбанковских кредитов, активов, вложенных в проведение факторинговых и лизинговых операций. Особенно тщательно следует анализировать кредитные вложения с точки зрения их риска и доходности.

Таблица 2.3.1.

Привлеченные средства ВТБ 24 (в тыс. руб.)

|

Наименование статьи |

На 1янв.2010г. |

На 1янв.2009г. |

На 1янв.2008г. |

На 1янв.2007г. |

|

Денежные средства |

36 402 274 |

15 535 496 |

7 287 003 |

2 313 517 |

|

Средства кредитных организаций в Центральном банке Российской Федерации |

7 001 004 |

8 885 020 |

4 795 225 |

2 030 203 |

|

Обязательные резервы |

585 136 |

3 369 764 |

2 057 213 |

321 456 |

|

Средства в кредитных организациях |

52 807 721 |

3 882 130 |

1 783 720 |

2 340 551 |

|

Чистые вложения в ценные бумаги, оцениваемые по справедливой стоимости. через прибыль или убыток |

28 803 904 |

25 144 556 |

5 869 159 |

1 803 092 |

|

Чистая ссудная задолженность |

455 798 210 |

260 951 716 |

140 989 342 |

33 081 771 |

|

Чистые вложения в ценные бумаги и другие финансовые активы, имеющиеся в наличии для продажи |

369 026 |

366 459 |

1 967 233 |

389 293 |

|

Инвестиции в дочерние и зависимые организации |

32 520 |

32 520 |

Нет данных |

Нет данных |

|

Чистые вложения в ценные бумаги, удерживаемые до погашения |

6 279 933 |

0 |

Нет данных |

Нет данных |

|

Основные средства, нематериальные. активы и материальные запасы |

6 493 997 |

4 583 872 |

2 149 845 |

515 042 |

|

Прочие активы |

7 687 730 |

4 109 635 |

975 949 |

861 908 |

|

Всего активов |

601 643 799 |

323 458 884 |

166 152 420 |

43 390 383 |