Работа банка АО Банк ТуранАлем в условиях перехода к рыночным отношениямРефераты >> Банковское дело >> Работа банка АО Банк ТуранАлем в условиях перехода к рыночным отношениям

Коммерческие банки выполняют эмиссионно-учредительскую функцию, осуществляя выпуск и размещение ценных бумаг, в частности, акции и облигации. При этом банки имеют возможность направлять сбережения на производственные цели. Рынок ценных бумаг как бы дополняет систему кредита и взаимодействует с ней. По поручению предприятий, нуждающихся в долгосрочных вложениях и прибегающих к выпуску акций и облигаций, банки берут на себя определение размера, условий, срока эмиссии, выбор типа ценных бумаг, а также обязанности по их размещению и организации вторичного обращения. Банки гарантируют покупку выпущенных ценных бумаг, приобретая и продавая их за свой счет или организуя для этого банковские синдикаты, предоставляют покупателям акций и облигаций ссуды. Обязательства на значительные суммы, выпущенные крупными компаниями, могут быть размещены банком путем продажи непосредственно своим клиентам, а не методом свободной продажи на бирже.

Достаточная экономическая осведомленность и возможность контроля экономических ситуаций позволяют банкам осуществлять консультационное обслуживание клиентов. Банки проводят анализ финансовой деятельности предприятий, состояния их бухгалтерского учета, оценивают стратегию развития и выявляют возможные направления увеличения доходов. Занимаясь операциями с ценными бумагами, банки оценивают перспективность выпуска новых акций клиента и реальность их размещения; консультируют клиентов в выборе фирм, готовых взять на себя размещение новых ценных бумаг, и предоставляют другие консультационные услуги: от открытия счетов до рекомендации по совершению операций на денежном и товарном рынках.

В последнее время коммерческие банки столкнулись с резким обострением конкуренции со стороны многочисленных специализированных кредитных учреждений, которая стимулирует поиск банками новых сфер деятельности, увеличение числа предлагаемых клиентам услуг и повышение качества обслуживания.

Развитие тенденции расширения функций коммерческих банков в современных условиях продолжается. Для укрепления своих позиций на рынке они активнее осуществляют не характерные для банков операции, внедряясь в нетрадиционные для них сферы финансового предпринимательства. Тем самым повышается роль банков в функционировании экономики.

Так же к управлению банковской деятельностью можно отнести ВЭД: Крупные банки предлагают ряд услуг клиентам-участникам внешнеэкономической деятельности и сами становятся важным связующим звеном в международной торговле. Как правило банки создают специализированные отделы по внешним связям. Существуют специализированные банки. Для осуществления внешнеэкономической деятельности банки:

• заключают договора о корреспондентских отношениях с банками за рубежом и открывают корреспондентские счета;

• открывают филиалы и отделения за рубежом;

• приобретают доли собственности в зарубежных банках;

• открывают факторинговые, лизинговые и т.п. компании. Цели внешнеэкономической деятельности банков: • предоставить максимум услуг клиентам-экспортерам/импортерам; • снизить риски международных сделок; • обеспечить банку валютный доход. Эти цели реализуются путем применения различных методов и инструментов, которые согласовываются экспортером и импортером во время заключения торгового контракта.

Способы платежа, используемые в международной практике: • авансовый платеж; • документарный аккредитив; • оплата после отгрузки; • документарное инкассо; • торговля по открытому счету.

Инструменты (методы расчета):

• чеки - это ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю. Чекодателем является юридическое лицо, имеющее денежные средства в банке, которыми он вправе распоряжаться путем выставления чеков, чекодержателем - юридическое лицо, в пользу которого выдан чек, плательщиком - банк, в котором находятся денежные средства чекодателя.

• переводные векселя- это письменный документ, содержащий безусловный приказ векселедателя (кредитора) плательщику об уплате указанной в векселе денежной суммы третьему лицу или его приказу. В

- отличие от простого, в переводном векселе участвуют не два, а, как минимум, три лица:

- векселедатель (трассант), выдающий вексель; - плательщик (трассат), к которому обращен приказ произвести платеж по векселю; - векселедержатель (ремитент) — получатель платежа по векселю.

• почтовые, телеграфные, телексные платежные поручения; • международные денежные переводы (система SWIFT).

Международные расчеты производятся на основе общепризнанных международным сообществом правил.

Международная банковская деятельность охватывает:

· валютные операции;

· зарубежное кредитование;

· инвестиционную деятельность;

· международные платежи;

· международные расчеты;

· финансирование внешней торговли;

· страхование валютных и кредитных рисков;

· международные гарантии.

Рассмотрим два наиболее значимых с т.з. снижения риска международных торговых сделок метода платежа - документарное инкассо и документарный аккредитив.

Документарное инкассо - метод платежа (банковская расчетная операция), при которой банк по поручению клиента-экспортера получает причитающиеся ему денежные средства на основании представленных клиентом в банк товарно-расчетных документов.

1. Подписание контракта на поставку товара;

2. Экспортер предоставляет в банк инкассовое поручение и товарно-расчетные документы;

3. Банк проверяет правильность составления документов и передает их инкассирующему банку-корреспонденту;

4. Банк импортера передает импортеру документы против уплаты указанной в них суммы;

5. инкассирующий банк передает извещение об оплате банку экспортера;

6. Банк экспортера зачисляет средства на расчетный счет клиента и уведомляет его о получении платежа.

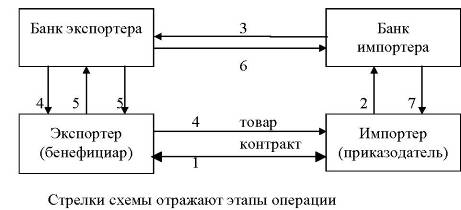

Документарный аккредитив - это обязательство банка предоставить согласованную контрагентами сумму в распоряжение продавца от имени покупателя в соответствии со строго определенными условиями.

Цель - снижение рисков внешнеэкономической сделки. Суть операции: Экспортер получает гарантию своевременного получения экспортной выручки, импортер осуществляет оплату по факту поставки.

Признаки аккредитива: • является денежным обязательством, исполнение которого происходит при условии предоставления предусмотренных в аккредитиве документов; • является сделкой, обособленной от внешнеэкономического контракта, в котором предусмотрена аккредитивная форма расчетов; • банк осуществляет платеж по аккредитиву от собственного имени, но по поручению своего клиента; • банк осуществляет платеж за счет собственных средств или средств клиента; • выставление аккредитива и платеж с аккредитива порождают цепь сделок между участниками кредитно-расчетных отношений.

Порядок осуществления аккредитивной операции