Разработка стратегии развития ЗАО МосквакредитбанкРефераты >> Банковское дело >> Разработка стратегии развития ЗАО Москвакредитбанк

Доля внеоборотных активов выросла с 63,2% до 74,0% валюты баланса. Внеоборотные активы на 01.01.2003 составили 2 030 651 000,00 рублей, в том числе основные средства по остаточной стоимости—1001586 95 004,6 млн. рублей, или 65,6%, незавершенное капитальное строительство—5 025 657 366,2 млн. рублей, или 15,3%. Стабильно высокая доля основных средств в активах «ЗАО «Москвакредитбанк» практически не изменилась.

Доля оборотных активов Общества уменьшилась с 36,8% до 35,0%.

В структуре оборотных активов, 59,1% которых на 01.01.2003 составляет дебиторская задолженность, в 2002 году произошли следующие изменения:

— удельный вес запасов и НДС по приобретенным ценностям в оборотных активах за рассматриваемый период увеличился с 28,5% до 31,7%. Данное увеличение произошло, главным образом, из-за инфляционных процессов, удорожающих приобретаемое сырье и материалы, а также изменения порядка учета НДС;

— доля денежных средств в оборотных активах уменьшилась с 18,9% до 17,2%. Это можно рассматривать как благоприятную тенденцию, свидетельствующую об эффективном управлении высоколиквидными активами;

— доля дебиторской задолженности уменьшилась с 58,6% до 49,1%.

Необходимо отметить, что в валюте баланса удельный вес дебиторской задолженности сократился с 10,4% до 9,4%. Такой результат был достигнут благодаря активной работе служб «ЗАО «Москвакредитбанк» с потребителями по взысканию текущей задолженности.

Анализируя изменения в структуре обязательств Общества за прошедший год, необходимо отметить, что существенных изменений здесь также не наблюдалось.

Имеет место рост доли собственного капитала и резервов с 85,9% на 01.01.2002 до 86,7% на 01.01.2003, что можно оценить как положительный факт, демонстрирующий увеличение финансовой устойчивости Общества.

Рассматривая динамику обязательств «ЗАО «Москвакредитбанк» в течение 2002 года, следует выделить тенденцию перехода к долгосрочным заимствованиям, не влияющим на текущую ликвидность Общества.

Доля долгосрочных обязательств в валюте баланса выросла с 4,5% до 5,2%, в то время как доля краткосрочных обязательств уменьшилась с 10,6% до 8,9%.

В структуре краткосрочных обязательств в произошло существенное снижение доли займов и кредитов. Если на 01.01.2002 они составляли 36,5%, то на 01.01.2003—лишь 29,4%.

В то же время вырос удельный вес кредиторской задолженности: с 39,8% на 01.01.2002 до 56,5% на 01.01.2003. В абсолютном исчислении кредиторская задолженность увеличилась не столь существенно—на 1 085 398 тыс. рублей, или 19,4%. Кредиторская задолженность в валюте баланса на 01.01.2002 составляла 4,6%, на 01.01.2003—5,6%.

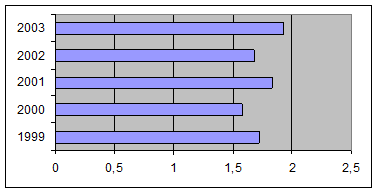

Рост значения коэффициента текущей ликвидности показывает, что Общество обладает высокой платежеспособностью и в состоянии погашать свои обязательства в установленные сроки и в полном объеме. Это свидетельствует о финансовой независимости Общества в краткосрочной перспективе (рис.6).

Рис. 2 изменения коэффициента текущей ликвидности

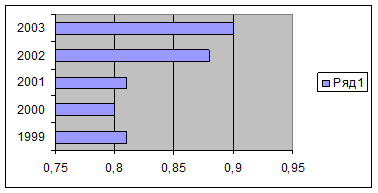

Коэффициент финансовой устойчивости в продолжение последних лет принимает значения в оптимальном диапазоне, что говорит о стабильности финансового положения «ЗАО «Москвакредитбанк» в долгосрочной перспективе, так как значительная часть активов финансируется за счет собственного капитала и долгосрочных заемных средств (рис. 3).

Рис. 7. Динамика изменения коэффициента финансовой устойчивости

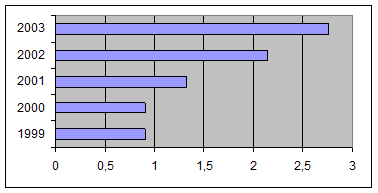

Рост коэффициента оборачиваемости мобильных (материальных и денежных) средств означает, что повысилась эффективность управления издержками (рис. 4).

Рис. 4. Динамика изменения коэффициента оборачиваемости мобильных средств

2. Анализ внешней среды

Основные факторы внешней среды и их проявления представлены в табл. 1.

Таблица 1

Факторы внешней среды и их проявления

|

Группа факторов |

Фактор |

Проявление |

Возможная ответная реакция предприятия |

|

1. Экономические |

1.1. Колебание рыночной конъюнктуры, цен, валютных курсов |

Длительный срок окупаемости инвестиций в НИОКР |

Управление инвестиционными рисками |

|

1.2. Инвестиционная привлекательность Банка |

Увеличение инвестиций в НИОКР |

Привлечение инвестиций в развитие Компании | |

|

1.3. Инфляция |

Увеличение стоимости выпускаемой продукции |

Повышение цен на выпускаемую продукцию | |

|

2. Политические |

2.1. Нормативы установленные государством |

Жесткие стандарты и нормативы |

Разработка и выполнение программ направленных на повышение нормы прибыли |

|

2.2. Появление в органах гос. власти лобби от различных политических групп |

Влияние лобби на выработку политического курса и законотворчество |

Косвенное стимулирование в политике лиц, представляющих интересы предприятия Активная политическая позиция руководства | |

|

3. Правовые |

3.1. Изменение законодательства РФ, налоговой политики, условий гос. регулирования |

Необходимость изыскания финансовых ресурсов для покрытия вновь установленных отчислений |

Добиться льгот по исчислению налогооблагаемых сумм и по налоговым ставкам |

|

3.2. Реестр монополистов |

Резкое увеличение отчисления средств предприятий-монополистов в бюджет |

Лоббирование | |

|

3.3. Возникновение гражданской ответственности |

Риск возникновения ответственности за нарушение действующего законодательства |

Повышение квалификации персонала | |

|

Риск возникновения ответственности за качество услуг | |||

|

4.Научно-технический прогресс |

5.1. НТП в банковской сфере |

Появление новых технологий, оборудования |

Дополнительные вложения в открытия и обновления мощностей |

|

5. Социальные |

Возрастающие потребности населения |

Ужесточение требований к услугам |

Повышение квалификации персонала с целью повышения качества предоставляеиых услуг |