Расчеты пластиковыми карточкамиРефераты >> Банковское дело >> Расчеты пластиковыми карточками

В Республике Беларусь системы расчетов на основе использования банковских пластиковых карточек включают национальную систему «Белкарт» и, частные внутренние карточные платежные системы отдельных банков и международные системы, действующие на территории страны, такие как VISA, MASTERCARD, ‘Union Card’, ‘Diners Club’ и т. д. В настоящее время примерно 90% общего количества обращающихся в РБ банковских пластиковых карточек составляют карточки международных систем.

В Республике Беларусь получили распространение следующие виды банковских пластиковых карточек:

1) дебетовая – позволяет проводить операции в пределах остатка средств на карт – счете, а также, если это предусмотрено договором, в пределах овердрафта по этому счету;

2) кредитная – дает возможность проводить операции в пределах суммы кредита, установленной договором карт – счета.

ПРОЦЕСС РАСЧЕТА ПЛАСТИКОВЫМИ КАРТАМИ

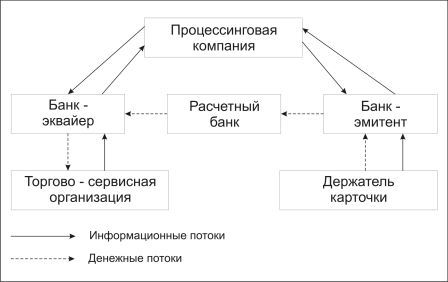

В системе расчетов по карточкам участвуют следующие субъекты:

— владелец карточки (Cardholder)

— банк-эмитент (Issuer), клиентом которого является держатель карточки;

— банк-эквайрер (Acquirer), владеющий устройством (например, банкоматом) или магазином, через который произошла операция, обслуживает держателей карточек. На этапе вступления в платежную систему банк-эквайрер заключает договор с процессинговой компанией на получение права (лицензии) на обслуживание держателей карточек в создаваемой им терминальной сети, открывает корреспондентский счет в расчетном банке системы и выбирает способ взаимодействия с процессинговым центром.

— расчетный банк системы — обеспечивает обслуживание корреспондентских счетов, открываемых в нем банками-эмитентами и банками-эквайрерами, и перечисление средств в соответствии с условиями и сроками указанными в договорах с ними;

— процессинговая компания - организация, имеющая договорные отношение с банками-участниками платежной системы и обеспечивающая маршрутизацию транзакций от банка-эквайрера в банк-эмитент для ее авторизации.

Рассмотрим процесс расчета пластиковыми карточками.

На данном рисунке представлена общая схема движения информационных и денежных потоков в процессе расчета банковской картой.

Сначала рассмотрим процесс авторизации. Допустим, держатель карточки пришел в магазин и решил оплатить покупку своей банковской карточкой. Продавец авторизует сделку, т.е. передает эквайреру информацию о номере карточки и сумме оплаты. В транзакцию, кроме этого еще входит дата и время операции, учетный код торгово-сервисной организации. Далее эквайрер отправляет эту информацию в систему. Процессинговая компания переправляет полученные данные эмитенту, и тот проверяет счет клиента. Если оплата возможна, то соответствующая сумма эмитентом резервируется, и разрешение на проведение операции направляется процессинговой компании, а оттуда эквайреру. Получив разрешение, эквайрер направляет его в торгово-сервисную организацию. Обычно это оформляется в виде кода авторизации - некоторого числа. Если код авторизации не получен, то это означает, что сделка не одобрена, и торгово-сервисная организация не может принять данную карточку к оплате.

Сделка может быть запрещена по следующим причинам:

— карточка объявлена пропавшей или украденной; в этом случае подключается отдел безопасности и, если у него есть причины ожидать, что она будет использована для обмана, устанавливается связь с полицией; в подобных случаях торговцы часто получают распоряжение реквизировать карточку;

— владелец карточки исчерпал свой лимит кредитования; в этом случае должностное лица банка беседует с клиентом и может снять запрет на совершение сделки;

— владелец карточки существенно просрочил время платежей и его счет аннулирован.

Кроме того, выпускается бюллетень, называемый “черным списком” (hot card list, warning list). Этот бюллетень аннулированных , потерянных или украденных карточек предназначен для торговцев и с ним следует сверятся в случаях, когда сумма сделки превышает установленный потолок.

Что же возникло, когда продавец получил код авторизации? По данной сделке между участниками системы возникли отношения "должник-кредитор". Кто должен торгово-сервисной организации? Эквайрер. Кто должен эквайреру? Система (точнее, расчетный банк). Кто должен системе (расчетному банку)? Эмитент. Кто должен эмитенту? Держатель карточки, который приобрел покупку. Никаких движений денежных средств не произошло; наш магазин пока получил вместо денег код авторизации. Вот почему некоторые торгово-сервисные организации не желают принимать карточки. Они не получают деньги сразу, т.е. при оплате карточки они на некоторое время изымаются из оборота. И такие отношения устанавливаются по каждой сделке. Только с расчетного часа система начинает разрешать эти отношения. Эмитент списывает зарезервированную сумму авторизованной сделки на счет расчетного банка, расчетный банк переводит деньги на счет эквайрера, эквайрер - на счет торгово-сервисной организации. Кроме того, за обслуживание эквайрер берет с торгово-сервисной организации комиссию.

Процессинговый центр может быть уполномочен на проведение авторизации по карточкам банка-эмитента. В этом случае процессинговый центр ведет базу данных по карточкам, счетам и остаткам на них банка-эмитента.

Здесь был изложен только принцип. Вообще-то, процесс авторизации гораздо более сложный, данные могут обрабатывать множество технологических агентов. Более того, в системе так распределяются риски, что одобрение сделки можно получить, не обращаясь к эмитенту. На каждой стадии есть суммовые пороги, ниже который одобрение сделки происходит автоматически. Например, платежный терминал может и не звонить эквайреру (точнее, компьютеру, который стоит у эквайрера или в процессинговой компании). Если сумма платежа меньше введенного в него эквайрером лимита, то терминал сам дает разрешение на оформление сделки, точнее - просто печатает торговый чек.