Роль Центрального банка в денежно-кредитной политикеРефераты >> Банковское дело >> Роль Центрального банка в денежно-кредитной политике

Учетно-процентная (дисконтная) политика заключается в регулировании величины учетной процентной ставки (дисконта), по которой коммерческие банки могут заимствовать денежные средства у Центрального банка. В Росси эта ставка называется ставкой рефинансирования коммерческих банков. Помимо этого используется ломбардная ставка, представляющая собой процентную ставку, по которой Центральный банк кредитует коммерческие банки под залог их собственных долговых обязательств. Если снижать процентную ставку в современных условиях, то это приведет к оттоку капиталов из страны, что в свою очередь серьезно ослабит влияние монетарной политики на экономическую конъюнктуру. В то же время повышение учетных ставок в современных условиях часто вызывается не внутриэкономической, а международной ситуацией.

Центральный банк также имеет возможность непосредственно воздействовать на величину банковских резервов путем регулирования обязательной нормы банковского резервирования. Этот инструмент позволяет оперативно влиять на финансовую ситуацию и проводить необходимую денежно-кредитную политику.

Следует выделить две разновидности денежно-кредитной политики.

Во-первых, мягкую денежно-кредитную политику (политику «дешевых денег»), когда Центральный банк:

1) покупает государственные ценные бумаги на открытом рынке, переводя деньги в оплату за них на счета населения и в резервы банков. Это обеспечивает расширение возможностей кредитования коммерческими банками и увеличивает денежную массу;

2) снижает учетную ставку процента, что позволяет коммерческим банкам увеличить объем заимствований и расширить объем кредитования своих клиентов по пониженным процентным ставкам;

3) снижает обязательную норму банковского резервирования, что ведет к росту денежного мультипликатора и расширению возможностей кредитования экономики.

Следовательно, мягкая денежно-кредитная политика направлена на стимулирование экономики путем увеличения денежной массы и снижения процентных ставок.

Во-вторых, жесткую денежно-кредитную политику (политику «дорогих денег»), когда ЦБ:

1) продает государственные ценные бумаги на открытом рынке, что вызывает сокращение резервов коммерческих банков и текущих счетов населения, уплачивающих за эти ценные бумаги. Это ведет к сокращению возможностей кредитования коммерческими банками и сокращает денежную массу;

2) повышает учетную ставку процента, что вынуждает коммерческие банки прекратить объем заимствований у Центрального банка и повысить процентные ставки по своим кредитам. Это сдерживает рост денежной массы;

3) повышает обязательную норму банковского резервирования, что снижает денежный мультипликатор и ограничивает рост денежной массы.

Следовательно, жесткая денежно-кредитная политика носит ограничительный характер, сдерживает рост денежной массы и может использоваться для противодействия инфляции.

2.7 Основные направления и инструменты денежно-кредитной политики России

Главные задачи в данной области определены в ежегодно разрабатываемых Центральным банком РФ Основных направлениях денежно-кредитной политики и совместных заявлениях Правительства РФ и Центрального банка РФ об экономической политике.

В 1994 – начале 1998 г. Наиболее действенным средством выполнения основной задачи денежно-кредитной политики – сдерживания инфляции – было соблюдение положений ежегодно разрабатываемой Денежной программы, предусматривающей целевые ориентиры в денежно-кредитной сфере. Разрабатывая эту программу, Банк России исходил из прогнозируемых показателей состояния экономики (изменение в ее отдельных секторах и ВВП в целом, инфляции, дефицита государственного бюджета, международных резервов), устанавливал поквартальные предельные величины роста денежной массы, а так же другие целевые показатели. Как результат – замедление темпов инфляции в 1995 - начале 1998 г.

По мнению ведущих российских специалистов, главная причина денежно-кредитного и финансового кризиса 1998 г. – это ошибочная экономическая и денежно-кредитная политика Правительства и Банка России. Она не была нацелена на подъем и повышение эффективности реальной экономики, т.к. упор делался на весьма жесткий монетаризм. В то же время, реальный сектор (материальное производство) – основа любой экономики – с каждым годом сокращался. Значительная часть капиталов банковской системы использовалась для финансирования большого дефицита государственного бюджета с использованием пирамиды ГКО и других ценных бумаг.

Глава III. Банк России и его денежно-кредитная политика

3.1 Состояние денежной сферы и реализация денежно-кредитной политики в январе—сентябре 2008 года

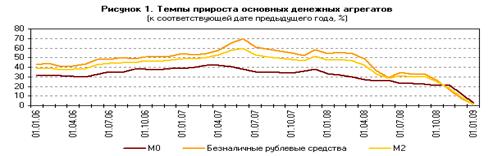

Отличительной особенностью динамики денежно-кредитных показателей в 2008 г. является существенное замедление темпов роста широкой денежной массы, денежных агрегатов М2, М0, М2—М0. На формирование этих показателей оказали влияние мировой финансово-экономический кризис, снижение мировых цен на товары, составляющие основу российского экспорта, замедление темпов экономического роста, сохранение высокого уровня инфляции и падение цен на активы. Усиление в истекшем году процессов долларизации экономики, особенно в период проводившейся в ноябре 2008 г. — январе 2009 г. постепенной девальвации российского рубля, привело к переводу рублевых средств в активы в иностранной валюте. Сдерживающее влияние на динамику денежных агрегатов оказало снижение темпов роста требований кредитных организаций к нефинансовым организациям и населению (по сравнению с предыдущим годом) вследствие ограничения возможностей получения внешних и внутренних займов в условиях неопределенности относительно перспектив развития экономической ситуации внутри страны и за рубежом. По итогам 2008 г. денежная масса М2 увеличилась на 1,7%, тогда как за 2007 г. ее рост составил 47,5%. При этом в отличие от предыдущих лет в IV квартале 2008 г. наблюдалось сокращение денежного агрегата М2 на 6,1%. Соотношение темпов роста потребительских цен и денежного агрегата М2 в 2008 г. обусловило сокращение рублевой денежной массы в реальном выражении на 10,3%, тогда как в 2007 г. ее реальный рост составил 31,8%. [http://www.cbr.ru/analytics/08-iv.htm; от 18.03.2009 12:58:44]

Денежный агрегат М0 за 2008 г. увеличился всего на 2,5% (в 2007 г. — на 32,9%). При этом объем наличных денег в обращении значительно сократился в I квартале (на 6,1% против 1,6% в январе—марте 2007 г.), во II и III кварталах наблюдался умеренный рост (на 7,2% против 10,4% и на 4,8% против 6,4% соответственно).

В IV квартале объем наличных денег в обращении вновь уменьшился на 2,8% против роста на 14,9% в последнем квартале 2007 года. В условиях складывающейся курсовой динамики существенное влияние на замедление темпов роста денежного агрегата М0 оказало повышение спроса населения на наличную иностранную валюту и операции по ее покупке. Нетто-продажи уполномоченными банками иностранной валюты (долларов США и евро) физическим лицам возросли в 2008 г. до 47,5 млрд. долл. США (при этом в октябре—декабре они достигли 29,4 млрд. долл. США), что значительно больше, чем в 2007 г. (3,3 млрд. долл. США). [http://www.cbr.ru/analytics/08-iv.htm ; от 18.03.2009 12:58:44]