Состояние банковской системы Российской Федерации в кризисный и посткризисный периоды экономикиРефераты >> Банковское дело >> Состояние банковской системы Российской Федерации в кризисный и посткризисный периоды экономики

Первым и основополагающим принципом деятельности коммерческого банка является работа в пределах реально имеющихся ресурсов. Коммерческий банк может осуществлять безналичные платежи в пользу других банков, предоставлять другим банкам кредиты и получать деньги наличными в пределах остатка средств на своих корреспондентских счетах. Возможности самостоятельно создавать денежные средства, на расчетных счетах своей клиентуры сверх имеющихся у них ресурсов, ограничены.

Вторым важнейшим принципом, на котором базируется деятельность коммерческих банков, является полная экономическая самостоятельность, подразумевающая и экономическую ответственность банка за результаты своей деятельности. Экономическая самостоятельность предполагает свободу распоряжения собственными средствами банка и привлеченными ресурсами, свободный выбор клиентов и вкладчиков, распоряжение доходами, остающимися после уплаты налогов.

Третий принцип заключается в том, что взаимоотношения коммерческого банка со своими клиентами строятся как обычные рыночные отношения. Предоставляя ссуды, коммерческий банк исходит, прежде всего, из рыночных критериев прибыльности, риска и ликвидности. Ориентация на общегосударственные интересы не совместима с коммерческим характером работы банка и неизбежно обернется для него кризисом ликвидности.

Четвертый принцип работы коммерческого банка заключается в том, что регулирование его деятельности может осуществляться только косвенными экономическими (а не административными) методами. Государство определяет «правила игры» для коммерческих банков, но не может давать им приказов.

Таким образом, основными функциями Центрального Банка являются защита и обеспечение устойчивости рубля; развитие и укрепление банковской системы Российской Федерации и обеспечение эффективного и бесперебойного функционирования платежной системы. Коммерческие банки в свою очередь выполняют следующие функции в экономической системе: посредничество в кредите, которое осуществляется путем перераспределения денежных средств, временно высвобождающихся в процессе кругооборота фондов предприятий и денежных доходов частных лиц; стимулирование накоплений в хозяйстве; посредничество в платежах между отдельными самостоятельными субъектами.

2 СОСТОЯНИЕ БАНКОВСКОЙ СИСТЕМЫ РОССИЙСКОЙ ФЕДЕРАЦИИ В КРИЗИСНЫЙ И ПОСТКРИЗИСНЫЙ ПЕРИОДЫ ЭКОНОМИКИ

2.1 Воздействие кризиса на банки России

Банковская система является ключевым элементом денежно-кредитной системы, и во всех странах признается важнейшим фактором развития экономики, способствующим развитию всего государства. От состояния банковской системы России во многом зависят перспективы устойчивого развития страны, ее положение на международной арене, благополучие граждан. Банки относят к числу наиболее регулируемых организаций и учреждений. Это связано с ролью финансовых институтов как кровеносной системы экономики. Надежность и независимость банковской системы является одной из основ экономической безопасности, независимости самого государства.

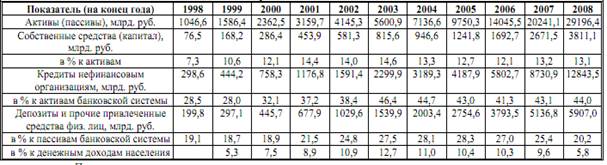

После 2003-2004 гг. стали снижаться доли капитала, кредитов и депозитов в активах банковской системы. Также начала снижаться и доля накоплений в доходах населения. Это указывает на возникновение определенной напряженности во взаимодействии банковской системы и реального сектора задолго до возникновения мирового финансового и экономического кризиса. Вместе с тем банковская система в 2000-2008 гг. росла быстрее других секторов экономики, постепенно занимая место, соответствующее роли банков в развитых странах (рис.1).

Рис.1 Динамика развития банковской системы России [10, с.22]

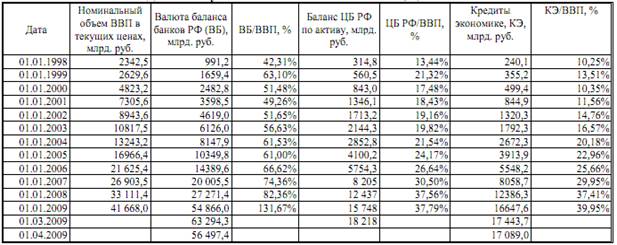

В условиях развития кризиса государством предоставлены значительные средства для поддержки банковской системы. В результате активы банковской системы к началу 2009 года впервые превысили объем ВВП. Активы Банка России возрастали более равномерно (рис.2).

Рис.2. Динамика суммы активов банковской системы, ЦБ РФ и ВВП России

Важнейшей функцией банков является предоставление кредитов реальному сектору. Это является основой перехода от экономики распределения финансовых (бюджетных) средств к экономике кредитования. Предоставление кредитов на возвратной основе распределяет ответственность между кредитором и заемщиком. Это заставляет планировать такую рентабельность при финансировании проектов, которая обеспечит не только своевременное погашение кредита и процентов по нему, но и поток прибыли по проекту для заемщика не меньший, чем для кредитора. В идеале, это обеспечит равную доходность финансового и реального секторов, снизит потенциал переноса капитала на активы (каналы вложений) с большей доходностью. Такой потенциал возник, например, осенью 2008 года при плавной девальвации рубля одновременно с предоставлением средств банковской системе.

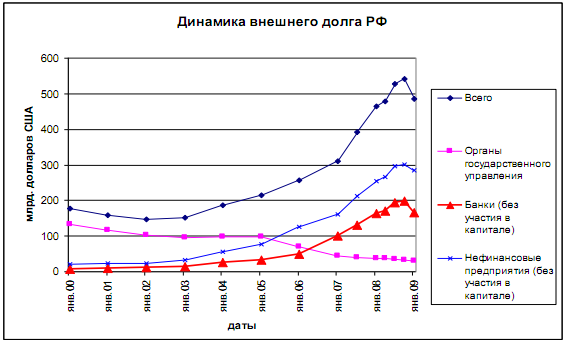

Отечественные банки обеспечивали потребности реального сектора в кредитах не более 8%, что недостаточно для устойчивого развития экономики. Кредиты реальному сектору в 2005 году составляли около 20% ВВП. В этой связи возросли внешние заимствования. Внешний долг России, по данным ЦБ РФ, со 177,7 млрд. долларов на 1.01.2000 снизился до 146,3 млрд. долларов на 1.01.2002, затем стал расти, и достиг 465,4 млрд. долларов на 1.01.2008. При этом внешний долг органов государственного управления снизился со 132,8 млрд. долларов на 1.01.2000 до 29,4 млрд. долларов на 1.01.2009. На 1.10.2008 сумма внешнего долга России достигла 542,1 млрд. долл., после чего начала снижаться.

Долг нефинансовых предприятий (без участия в капитале) увеличился с 21,5 млрд. долларов на 1.01.2000 до 301,4 млрд. долларов на 1.10.2008, затем снизился до 285,8 млрд. долларов США на 1.01.2009. Значительный рост внешнего долга банков и предприятий, при снижении внешнего долга органов государственного управления, демонстрирует недостаток отечественных денежно-кредитных средств в экономике России. Это оказывает влияние на состояние безопасности государства, ставя финансирование проектов, необходимых для перевода экономики в режим устойчивого развития, в зависимость от внешних займов.

Динамика внешнего долга Российской Федерации в 2000–2009 годах (перед нерезидентами), по данным ЦБ РФ, представлена на рисунке 3.

Рис.3. Динамика внешнего долга РФ

По состоянию на конец сентября 2008 г. накопленный иностранный капитал в экономике России составил 251,3 млрд. долларов США, что на 27,0% больше по сравнению с соответствующим периодом предыдущего года. Наибольший удельный вес в накопленном иностранном капитале приходился на прочие инвестиции, осуществляемые на возвратной основе – 50,7% (на конец сентября 2007 г. – 53,5%), доля прямых инвестиций составила 46,9% (44,4%), портфельных – 2,4% (2,1%).

Российские банки (без участия в капитале) увеличили сумму внешнего долга с 7,7 млрд. долларов на 1.01.2000 до 197,9 млрд. долларов на 1.10.2008, затем снизили до 166,1 млрд. долларов на 1.01.2009. Это снижает ресурсный потенциал банков, но показывает, что банки способны погашать внешние заимствования в условиях невозможности их продления, отчасти благодаря поддержке государства.