Сравнительный анализ пассивов Сбербанка и ГазпромбанкаРефераты >> Банковское дело >> Сравнительный анализ пассивов Сбербанка и Газпромбанка

2. наблюдается увеличение средств государственных компаний на срочных и сберегательных депозитах на 7,9%, а также коммерческих компаний – на 96,7% и физических лиц – 38%.

Причиной сокращения средств государственных компаний на депозитах до востребования является перераспределение части средств государственных компаний в срочные и сберегательные депозиты.

В целом наблюдается тенденция увеличения доли срочных и сберегательных депозитов в общем объеме депозитов с 48% в 2008 году до 58% в 2009 году.

25 – примечание "Субординированные депозиты" (В миллионах рублей)

Субординированные депозиты – это депозиты, сроком не меньше 5 лет и при условии того, что вкладчик не имеет права до срочно изъять средства с депозита, в этом и есть основное различие субординированных депозитов от срочных депозитов. Также Субординированные депозиты регистрируются в ЦБ по российскому законодательству.

На 31 декабря 2009 года наблюдается увеличение общей суммы субординированных депозитов в 5,86 раза, не смотря на сокращение суммы субординированных депозитов государственных компаний на 7,6% . Главным образом это происходит за счет:

1. Получение двух крупных субординированных депозитов на сумму 89908 миллионов рублей от "Внешэкономбанка" с процентными ставками 8 и 9,5%. Срок данных депозитов истекает в ноябре 2019 года и в декабре 2020 года.

2. В августе 2009 года Газпромбанк получил рублевый субординированный вклад сроком 30 лет на сумму 25000 миллионов рублей, с процентной ставкой 10,5%.

3. Также группа получила субординированный депозит на сумму 7500 миллионов рублей от "Газфонда" сроком до 2019 года, с процентной ставкой 8%

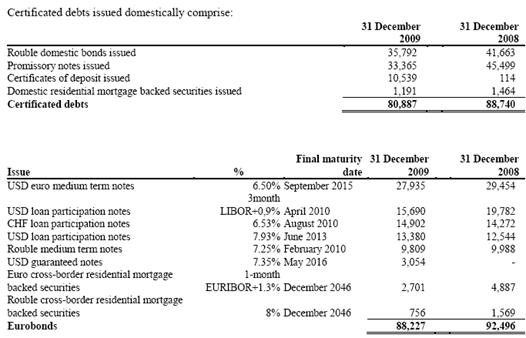

26 – примечание. "Выпущенные еврооблигации и долговые обязательства" (В миллионах рублей)

Полученные займы Газпромбанк секьюретизировал с помощью выпуска долговых обязательств в рублевом эквиваленте и в евробондах. Например, к 31 декабря 2009 года полученный займ в размере 14483 миллионов рублей был секьюритизирован посредством выпуска долговых обязательств на сумму 1191 миллионов в рублевом эквиваленте и в евробондах и долговых обязательств на сумму 12907 миллионов рублей в бондах, так называемых RMBS.

Наблюдается сокращение суммы долговых обязательств на 8,9% и суммы евробондов на 4,6%, причиной этому является сокращение суммы кредитов, под которые они были выпущены.

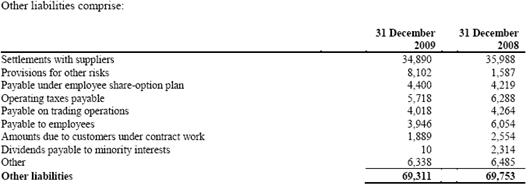

27 – примечание. "Прочие обязательства" (В миллионах рублей)

В связи с данными указанными в таблице наблюдается снижение прочих обязательств 0,7%. Главным образом это происходит за счет снижения задолжности по выплатам дивидендов с 2314 миллионов рублей в 2008 году до 10 миллионов в 2009 году.

28- примечание. "Уставной каптал"

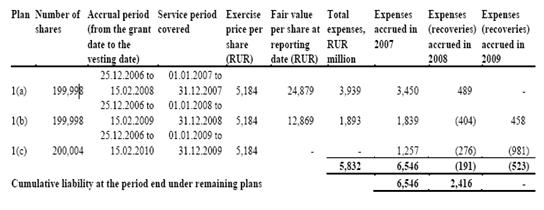

Авторизированный акционерный капитал Банка включает 23 331 851 простую акцию, выпущенный акционерный капитал включает 19 997 777 простых акций на 31 декабря 2009 из которого 1 164 832 были выпущены как привилегированные акции. Номинальная стоимость каждой акции составляет 1000 рублей. Держатели обыкновенных акций получают дивиденды ежегодно и имеют право голоса при ежегодном собрании акционеров. В апреле 2009 года банк перевел 113,999 обыкновенных акций лицам желавшим приобрести долю участия в уставном капитале до 591 миллиона рублей по плану выпуска 1(b). Информация о планах выпуска приведена в следующей таблице.

29- примечание "Нераспределенная прибыль"

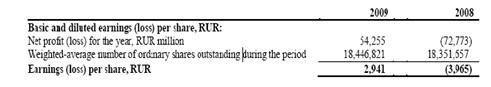

В июне 2009 общее собрание акционеров Банка одобрило выплату дивиденда на 2008 в размере 1 234 миллиона рублей (выплата дивиденда на 2007, заплаченная в 2008 была RUR 2 160 миллионов).

В 2008 году наблюдаются убытки в размере 72773 миллионов рублей в связи с данными указанными в таблице убытки составили 3965 рублей на одну акцию. В 2009 году выплаты на одну акцию составили 2941 рублей из – за роста доходов до 54255 миллионов рублей.

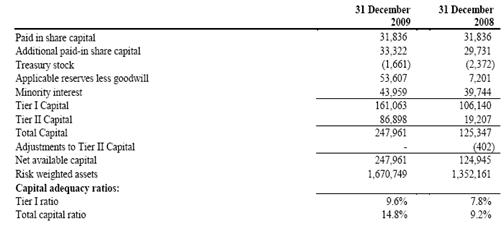

Адекватность капитала Газпромбанка

Левераж Газпромбанка 9,5%

Центральный банк Российской Федерации требует, чтобы банки поддержали установленное законом отношение адекватности капитала в 8%от активов взвешенных с учетом риска. На 31 декабря 2009 и 2008 установленное законом отношение адекватности капитала, вычисленное на это основание превысило установленный законом минимум и составляло 18.4 % и 10.9 % соответственно.

Группа также стремится поддерживать определенный уровень ее капитала к отношению активов в соответствии с международными стандартами или адекватностью капитала, которые рекомендуют минимальное отношение 8 %, установленных в соответствии с Базельским Соглашением. Указанная выше таблица показывает адекватность капитала как 31 декабря 2009 и 2008, вычисленный в соответствии с Базелем I Руководящих принципов.

Удельный вес некоторых показателей в общих пассивах Газпромбанка за 2009 год.

|

№ |

Наименование показателя |

Сумма (в миллионах рублей) |

Удельный вес (%) |

|

1 |

Депозиты до востребования |

407322 |

23,4 |

|

2 |

Срочные и сберегательные депозиты |

518483 |

29,7 |

|

3 |

Корсчет других банков |

139 654 |

8 |

|

4 |

Субординированные депозиты |

144 630 |

8,3 |

|

5 |

Уставной капитал |

31 836 |

1,8 |

|

6 |

Добавленные капитал |

33 322 |

1,9 |

Сравнительный анализ некоторых показателей пассивов Сбербанка России и Газпромбанка за 2009 год

|

№ |

Показатель |

Сбербанк России |

Газпромбанк |

|

1 |

Достаточность Регулятивного капитала |

18,1% |

14,8% |

|

2 |

Достаточность Капитала 1 Уровня |

11,5% |

9,6% |

|

3 |

Депозиты до востребования (Удельный вес) |

21,2% |

23,4% |

|

4 |

Срочные и сберегательные депозиты (удельный вес) |

55,4% |

29,4% |

|

5 |

Уставной капитал (в миллионах рублей) |

87742 |

31836 |

|

6 |

Нераспределенная прибыль (в миллионах рублей) |

403934 |

83757 |