Управление золотовалютными резервами центральных банковРефераты >> Банковское дело >> Управление золотовалютными резервами центральных банков

За 2008 г. валютные активы в резервных валютах Банка России сократились в долларовом эквиваленте на 40,4 млрд. долл. США – до 420,9 млрд. долл. США. Основным фактором уменьшения валютных активов в рассматриваемый период была продажа Банком России иностранной валюты на внутреннем валютном рынке. Дополнительными факторами, повлиявшими на динамику валютных активов, стали получение дохода от операций с активами Банка России в иностранной валюте и драгоценных металлах, изменение курсов к доллару США остальных резервных валют (последний фактор оказал на их динамику понижательное воздействие), операции с еврооблигациями Российской Федерации, а также открытие Банком России ЛОРО-счетов в иностранной валюте российским коммерческим банкам.

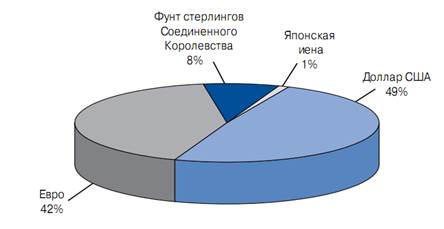

Распределение активов Банка России в резервных валютах по видам валют. Валютные активы Банка России в течение 2008 г. были номинированы в долларах США, евро, фунтах стерлингов Соединенного Королевства и японских иенах (рис. 1).

Рис. 1. Факторы изменения величины резервных активов Банка России в резервных валютах в 2008 году[16]

У Банка России имелись также обязательства, выраженные в резервных валютах: остатки на счетах клиентов, включая счета Федерального казначейства в Банке России, остатки на валютных ЛОРО-счетах коммерческих банков и денежные средства, полученные по операциям РЕПО с иностранными контрагентами.

Разница между величиной активов Банка России в резервных валютах и обязательств Банка России в резервных валютах представляет собой чистые валютные активы, валютная структура которых является источником валютного риска. Принимаемый Банком России уровень валютного риска ограничивается нормативной валютной структурой, которая определяет целевые значения долей резервных валют в чистых валютных активах и пределы допустимых отклонений от нее. Так как общая величина валютных активов измеряется в долларах США, под валютным риском в процессе управления валютными активами понимается снижение стоимости валютных активов вследствие отклонения фактической валютной структуры от нормативной при неблагоприятных колебаниях курсов резервных валют к доллару США[17].

В 2008 г. на международном валютном рынке Банком России проводились конверсионные сделки с долларом США, евро, фунтом стерлингов и японской иеной. В связи со значительными объемами продажи долларов США на внутреннем валютном рынке и изменением величины и структуры обязательств Банка России в иностранных валютах (счета Федерального казначейства, валютные счета ЛОРО российских банков) основной объем сделок приходился на продажи других резервных валют против доллара США для приведения их долей в величине чистых валютных активов в соответствие с нормативным показателем.

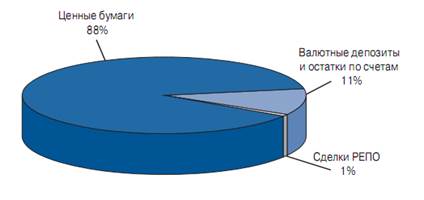

Структура валютных активов по видам инструментов. По состоянию на 31 декабря 2008 г. валютные активы Банка России были инвестированы в следующие классы инструментов: депозиты и остатки на корреспондентских счетах – 10,7%, сделки РЕПО – 1,1%, ценные бумаги иностранных эмитентов – 88,2% (рис. 2).

Рис. 2. Распределение резервных валютных активов Банка России по видам инструментов по состоянию на конец периода[18]

Ценные бумаги иностранных эмитентов представляют собой купонные государственные облигации, эмитированные, в частности, США, Германией, Соединенным Королевством, Францией, Японией, а также бескупонные и купонные ценные бумаги государственных агентств.

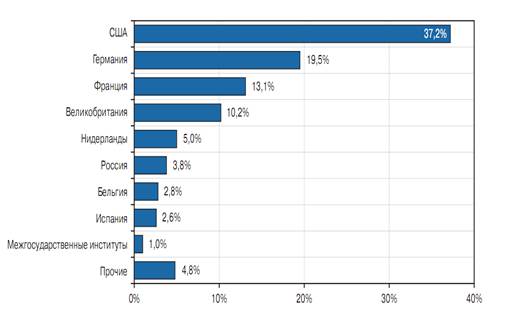

Географическое распределение валютных активов по состоянию на конец 2008 г. представлено на рис. 3.

Рис. 3. Географическое распределение резервных валютных активов Банка России по состоянию на конец периода[19]

На США приходилось 37,2% активов, Германию – 19,5%, Францию – 13,1%, Соединенное Королевство –10,2%, на остальные страны – 20%.

Распределение построено по признаку местонахождения головных контор банковских групп – контрагентов Банка России по операциям денежного рынка и эмитентов ценных бумаг, входящих в состав портфелей валютных активов Банка России.

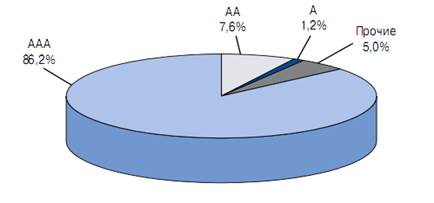

Распределение валютных активов по степени кредитного риска. Кредитный риск ограничивался лимитами, установленными на контрагентов Банка России, а также требованиями, предъявляемыми к кредитному качеству эмитентов ценных бумаг, входящих в состав резервных валютных активов Банка России. Минимально допустимый рейтинг долгосрочной кредитоспособности контрагентов и должников Банка России по операциям с резервными валютными активами Банка России установлен на уровне «А» по классификации рейтинговых агентств Fitch Ratings и Standard & Poor’s (либо «А2» по классификации рейтингового агентства Moody’s). Минимальный рейтинг выпусков долговых ценных бумаг (или эмитентов долговых ценных бумаг) установлен на уровне «АА–» по классификации рейтинговых агентств Fitch Ratings и Standard & Poor’s (либо «Аа3» по классификации рейтингового агентства Moody’s). Сделки, связанные с управлением валютными активами, заключались с включенными в соответствующий перечень иностранными контрагентами в пределах установленных на них лимитов по кредитному риску.

Состав портфелей валютных активов Банка России в зависимости от их кредитного рейтинга приведен на рис. 4.

Рис. 4. Распределение резервных валютных активов Банка России по кредитному рейтингу по состоянию на конец периода[20]

По состоянию на 31 декабря 2008 г. активы с рейтингом «АAА» составляли 86,2% всех валютных активов, с рейтингом «АА» – 7,6%, с рейтингом «А» – 1,2%, с рейтингом «ВВВ» – 4,6%. Распределение построено на основе информации о рейтингах долгосрочной кредитоспособности, присвоенных головным конторам банковских групп – контрагентов Банка России по операциям денежного рынка и эмитентам ценных бумаг, входящих в состав валютных активов Банка России, рейтинговыми агентствами Fitch Ratings, Standard & Poor’s и Moody’s. Если рейтинги контрагента или эмитента по классификации указанных агентств различались, во внимание принимался наиболее низкий рейтинг. Распределение по уровню кредитного риска представлено по основным рейтинговым категориям «AAA», «АА», «А», «ВВВ» без детализации рейтинговой шкалы внутри каждой категории[21].

Доходность валютных активов. Для оценки показателей процентного риска и доходности портфелей фактических активов используются нормативные портфели. Они формировались в соответствии с процедурой, установленной внутренними документами Банка России.

C 1 апреля 2008 г. ребалансировка нормативных портфелей осуществлялась еженедельно. Нормативный портфель представлял собой набор инструментов, сформированный путем присвоения определенного веса (доли) в портфеле каждому инструменту, соответствующему установленным внутренними документами Банка России требованиям.

В качестве показателя процентного риска, то есть риска финансовых потерь вследствие изменений процентных ставок по каждой из резервных валют, использовалась дюрация. Для ограничения процентного риска устанавливались пределы отклонений эффективной дюрации фактических портфелей валютных активов Банка России от аналогичных показателей нормативных портфелей.