Характеристика банковских операцийРефераты >> Банковское дело >> Характеристика банковских операций

Аккредитив может быть отзывным или безотзывным. Это указывается на каждом аккредитиве. В случае отсутствия такого обозначения аккредитив считается безотзывным.

Отзывной аккредитив может быть изменен или аннулирован банком-эмитентом в любое время без предварительного уведомления бенефициара (например, в случае несоблюдения условий, предусмотренных договором, досрочного отказа банком-эмитентом от гарантирования платежей по аккредитиву).

Все распоряжения об изменениях условий отзывного аккредитива или его аннулировании заявитель может предоставить бенефициару только через банк-эмитент, который уведомляет исполняющий банк, а последний — бенефициара.

Исполняющий банк не имеет права принимать распоряжения непосредственно от заявителя аккредитива (за исключением, если банк-эмитент является исполняющим банком).

Условия и порядок проведения расчетов по аккредитивам предусматриваются договором купли-продажи и другими хозяйственными договорами. В данном случае заявление мебельной фабрики служит основанием для открытия непокрытого аккредитива (аккредитив, оплата по которому в случае временного отсутствия денег на счету плательщика гарантируется банком-эмитентом за счет банковского кредита).

На открытие непокрытого аккредитива плательщик подаёт заявление в четырех экземплярах. В реквизитах заявления «Вид аккредитива» дополнительно указывается «непокрытый».

Банк-эмитент информирует исполнительный (авизирующий) банк (в данном случае банк в г.Луцке) об открытии аккредитива путем отправления сообщения ему по электронной почте, телетайпом или другими средствами связи. Заявление или уведомление банк-эмитент направляет авизирующему банку не позднее следующего рабочего дня после получения заявления от клиента.

Сообщение должно иметь номер аккредитива, все его условия, способ оплаты, место исполнения и срок действия аккредитива. В сообщении должны четко указываться полномочия авизирующего банка по аккредитивным операциям.

Об открытии и условиях аккредитива исполнительный (авизирующий) банк сообщает бенефициару.

Согласно ст. 123 Инструкции N 7: "Аккредитивы в другом (исполняющем) банке по поручению банка эмитента могут исполняться:

а) депонированные - списанием средств с аналитического счета "Расчеты аккредитивами" балансовых счетов N 2526, N 2550, N 2552, N 2554, N 2602, N 2622 (далее - аналитический счет "Расчеты аккредитивами ")", и, согласно ст. 128: "В случае открытия аккредитива, депонированного в исполняющем банке, банк-эмитент перечисляет средства плательщика на аналитический счет "Расчеты аккредитивами" в банке бенефициара и уведомляет его об условиях аккредитива. Принятое к исполнению заявление об открытии аккредитива учитывается банком-эмитентом на внебалансовом счете "N 9802 "Аккредитивы к уплате"

Таким образом, при открытии аккредитива депонированного в исполняющем банке согласно Инструкции N 7 происходит списание средств со счета заявителя аккредитива, и такое списание производится в оплату поставленныхтоваров(работ, услуг). Такая оплата производится в рамках одной из форм безналичных расчетов в Украине, каковой является аккредитив. После отгрузки продукции бенефициар представляет исполняющему банку необходимые документы, предусмотренные условиями аккредитива, вместе с реестром документов по аккредитиву.

Согласно «Инструкции о безналичных расчетах в Украине в национальной валюте», если своевременно получить средства со счета заявителя аккредитива невозможно (в случае оплаты по аккредитиву за счет кредита), то банк-эмитент до решения этого вопроса согласно условиям договора учитывает задолженность заявителя аккредитива по балансовому счету, предназначенному для учета краткосрочных кредитов. Одновременно банк-эмитент списывает с соответствующего внебалансового счета, предназначенного для учета аккредитивов, ту сумму, которая была выплачена по аккредитиву бенефициару. Т.е. в данном случае если средств на счету не достаточно, то разрешается выставление аккредитива за счет собственных средств и банковского кредита одновременно.

Задача 2

Номинальная стоимость векселя 100 тыс. грн., срок векселя – 30 дней, ставка в процентах за предоставленный кредит – 20% годовых. Через 10 дней с момента оформления векселя предприятие решило учесть вексель в банке с дисконтной ставкой 15% суммы. Рассчитайте суммы, которые получат предприятие и банк.

Решение

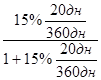

Ставка дисконта, которая будет применена банкам при учете векселя, будет составлять:

D =

![]() =

=

![]() = 0,15%,

= 0,15%,

Расчет суммы, которую фирма получит от банка за учтенный вексель:

АР = NV(1 - D![]() = 100000 грн (1 – 15%

= 100000 грн (1 – 15%![]() ) = 99166,67 грн.

) = 99166,67 грн.

Расчет суммы, которую получит банк:

100000 грн – 99166,67 грн = 833,33грн.

Ответ: Сума, которую получит банк будет составлять 833,33 грн, сумма, которую получит предприятие будет составлять 99166,67 грн.

Вывод

Современные коммерческие банки - банки, непосредственно обслуживающие предприятия и организации, а также население - своих клиентов. Коммерческие банки выступают основным звеном банковской системы. Независимо от формы собственности коммерческие банки являются самостоятельными субъектами экономики. Их отношения с клиентами носят коммерческий характер. Основная цель функционирования коммерческих банков - получение максимальной прибыли.

Практически во всех странах правовые взаимоотношения банка и клиента начинаются с открытия счета. В нашей стране клиенты банка вправе открывать необходимое им количество расчетных, депозитных и иных счетов в любой валюте в коммерческих банках с их согласия, если иное не установлено федеральным законом. Например, клиент - юридическое лицо может иметь несколько счетов по основной деятельности. Одним из таких счетов является расчетный (текущий) счет, который используется для зачисления выручки от реализации продукции (работ, услуг), учета доходов от внереализационных операций и иных поступлений, а также для расчетов с поставщиками, бюджетом, рабочими и служащими и других платежей. Кроме расчетного счета клиент банка может иметь также депозитные, ссудные и другие счета в гривнах и иностранной валюте. Значение собственных ресурсов банка состоит прежде всего в том, чтобы поддерживать его устойчивость. На начальном этапе создания банка именно собственные средства покрывают первоочередные расходы, без которых банк не может начать свою деятельность. За счет собственных средств банки создают необходимые им резервы. Наконец, собственные ресурсы являются главным источником вложений в долгосрочные активы.Структура акционерного капитала разных банков неоднородна.Акционерный капитал подразделяется на собственно акционерный капитал, состоящий из денег полученных от эмиссии простых и привилегированных акций, избыточного капитала и нераспределенной прибыли; банковские резервы, состоящие из резерва на случай непредвиденных расходов, резерва на выплату дивидендов, резерва на покрытие непогашенных долгов; долгосрочные обязательства банка.Перед коммерческим банком стоит важная задача - выбрать такой порядок формирования собственного капитала, который при минимуме затрат на оборудование и функционирование обеспечивал бы выплату достаточных дивидендов акционерам, создавая тем самым условия для дальнейшего развития коммерческого банка.Привлеченные средства банков покрывают свыше 90 % всей потребности в денежных ресурсах для осуществления активных операций. Роль их исключительна велика. Мобилизуя временно свободные средства юридических и физических лиц на рынке кредитных ресурсов, коммерческие банки с их помощью удовлетворяют потребность народного хозяйства в дополнительных оборотных средствах, способствуют превращению денег в капитал.Низкий уровень капитализации большинства коммерческих банков Украины заставляет их вести политику, направленную на достижение высокого уровня прибыли, так как путь обеспечения роста собственного капитала за счет накопления прибыли является одним из самых простых, наименее дорогостоящих и наиболее безопасных (с точки зрения владения контрольным пакетом акций). Такая политика связана с высокой степенью риска, поскольку существует монотонная зависимость уровня доходности банковских операций от степени их риска, то есть увеличению возможности получения дохода соответствует возрастание степени риска. Особенно опасна тактика привлечения ресурсов вкладчиков слабо обеспеченных собственным капиталом с последующим кредитованием примерно в тех же объемах. Такая не взвешенная политика приводит к плохо управляемым процессам.Однако каждым клиентом банк стремится к установлению долгосрочных партнёрских отношений. С этой целью он прогнозирует развитие потребностей клиентов, появление новых направлений банковского бизнеса, проводит маркетинговые исследования, разрабатывает и предлагает полный спектр банковских продуктов и услуг.