Правовое регулирование деятельности налоговых органов РФРефераты >> Государство и право >> Правовое регулирование деятельности налоговых органов РФ

По предметам совместного ведения издаются федеральные законы и принимаемые в соответствии с ними законы и иные нормативные акты субъектов Российской Федерации.

2. Принцип независимости

Независимость понимается, прежде всего, как независимость от местных органов власти. Она является конкретным проявлением принципа разделения властей, системы «сдержек и противовесов»: праву местных органов власти вводить местные налоги, устанавливать ставки платежей, определять льготы, противостоит обязанность налоговых инспекций действовать в строгом соответствии с буквой и духом закона. Налоговые инспекции выполняют только те решения и постановления по налоговым вопросам местных органов власти, которые приняты в соответствии с законом и в пределах предоставленных им прав. Местные органы власти и администрация не имеют права изменять или отменять решения налоговых органов, а также давать им оперативные руководящие указания.

3. Принцип централизации

Государственная налоговая служба России является централизованной системой налоговых органов. Исключением является правовое положение Госналогинспекции по г. Москве. В соответствии с Указом Президента РСФСР от 28 августа 1991 года «О полномочиях органов исполнительной власти города Москвы»1 эта инспекция находится в двойном подчинении: Госналогслужбы РФ и Правительства Москвы.

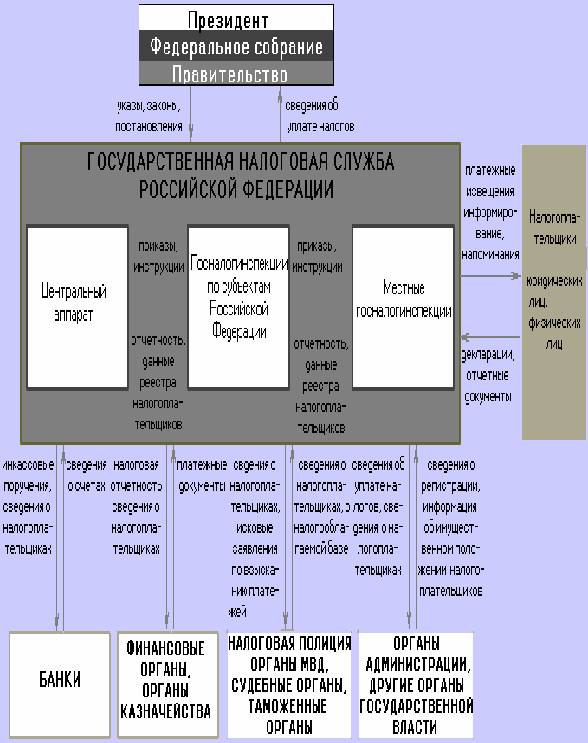

Система Министерства Российской Федерации по налогам и сборам условно делится на три уровня:

– Общефедеральный - центральный федеральный орган исполнительной государственной власти (Министерство Российской Федерации по налогам и сборам). Оно возглавляется Министром Российской Федерации, назначаемым Президентом Российской Федерации по представлению Председателя Правительства РФ. Заместители руководителя назначаются по его представлению Правительством Российской Федерации. Министр Российской Федерации по налогам и сборам формирует совещательный орган - коллегию.

– Региональный - Госналогинспекции по республикам в составе Российской Федерации краям, областям, автономным образованиям, городам: Москве и Санкт-Петербургу (т.е. инспекции по субъектам Федерации). Руководители этих инспекций назначаются руководителем Госналогслужбы России. В инспекциях этого уровня также образуются коллегии.

– Местный - Госналогинспекции по районам, городам без районного деления и районам в городах. Руководители этих инспекций назначаются Руководителами вышестоящих налоговых органов.

Различным звеньям Госналогслужбы свойственны различные функции. Между тем всем звеньям - общефедеральному, региональному и местному присущи и некоторые общие функции, поскольку все они осуществляют непосредственный контроль за соблюдением плательщиками налогового законодательства.

Анализ законодательства позволяет выделить следующие общие функции всех звеньев Госналогслужбы (общие функции налоговых органов).

Госналогслужба РФ:

1) обеспечивает учет налогоплательщиков;

2) обеспечивает контроль за выполнением налогоплательщиками и другими участниками налоговых отношений налогового законодательства;

3) осуществляет исчисление окладных налогов;

4) ведет оперативно-бухгалтерский учет сумм налогов и других платежей;

5) применяет меры по пресечению (предотвращению) нарушений налогового законодательства;

6) осуществляет контроль выполнения субъектами предпринимательской деятельности требований законодательства в отношении наличного денежного обращения;

7) применяет меры для предотвращения или ликвидаций убытков, нанесенных бюджету или налогоплательщику;

8) применяет меры ответственности к нарушителям налогового законодательства;

9) осуществляет учет, оценку и реализацию конфискованного, бесхозяйного имущества, имущества, перешедшего по праву наследования к государству и кладов;

10) выступает агентом валютного контроля;

11) выступает исполнительным органом по применению мер взыскания, наложенных рядом государственных инспекций и других контрольных органов.

Центральный аппарат в дополнение к тем функциям, которые выполняет местное звено налоговой службы, обладает следующими полномочиями:

– организует, координирует и контролирует работу Госналогинспекции;

– осуществляет аналитическую и статистическую деятельность;

– разрабатывает и издает инструктивные и методические указания и другие документы по применению налогового законодательству

– осуществляет контроль за актами, связанными с налогообложением, издаваемыми министерствами, ведомствами и другими организациями;

– участвует в выработке налоговой политики, подготовке проектов законодательных актов и международных договоров о налогообложении;

– решает вопросы международного сотрудничества.

Региональное звено Госналогслуж6ы выполняет функции, присущие нижнему звену, а также ряд функций, присущих высшему звену, - по организации, координации и контролю деятельности нижестоящих налоговых инспекций, обобщению практики.

Налоговый кодекс РФ устанавливает способ осуществления функций налоговых органов, с одной стороны, путем реализации полномочий, под которыми понимаются права произвести какие-либо действия (ст. 31 и 34 Кодекса), и с другой - методом исполнения объязанностей ( ст. 32, 33, 34 Кодекса, а также соответствующие статьи федеральных законов, определяющих порядок организации и деятельности налоговых органов).

Система налоговых органов построена в соответствии с административным и национально-территориальным делением, принятым в Российской Федерации, и состоит из трех звеньев.1 Основным элементом в этой, системе являются государственные налоговые инспекции по районам, городам без районного деления и районам в городах. Второе звено включает в себя государственные налоговые инспекции республик в составе России, краев, областей, автономной области, автономных округов, городов Москвы и Санкт-Петербурга.[2]

Возглавляет систему налоговых органов центральный аппарат Государственной налоговой службы - Министерство Российской Федерации по налогам и сборам.

Районные (городские) государственные налоговые . инспекции выполняют основную нагрузку по непосредственному контролю за исполнением налогового законодательства всеми физическими и юридическими лицами на обслуживаемой территории. В соответствии со ст. 18 Положения о Государственной налоговой службе Российской Федерации они обеспечивают своевременный и полный учет плательщиков налогов и других обязательных платежей, правильность начисления платежей гражданам Российской Федерации, иностранным гражданам и лицам без гражданства, а также поступление этих платежей в бюджет; контролируют своевременность представления плательщиками бухгалтерских отчетов и балансов, налоговых расчетов, отчетов, деклараций и других документов, связанных с исчислением и уплатой платежей в бюджет, а также проверяют достоверность этих документов в части правильности определения

Таблица№ 1

прибыли, дохода, иных объектов обложения и исчисления налогов и обязательных платежей; производят осмотр, фиксацию, содержание и изъятие у организаций документов, свидетельствующих о сокрытии (занижении) прибыли (дохода) или иных объектов от налогообложения; получают от предприятий, учреждений, организаций, .финансовых органов и банков документы, на основании которых ведут оперативно-бухгалтерский учет по каждому плательщику и виду платежа сумм доходов и других платежей, подлежащих уплате и фактически поступивших в бюджет, а также сумм финансовых санкций и административных штрафов; приостанавливают операции предприятий, учреждений, организаций и граждан по расчетным и другим счетам в банках и иных финансово-кредитных учреждениях в случаях непредставления (или отказа представить) госналогинспекциям и их должностным лицам бухгалтерских отчетов, балансов, расчетов, деклараций и других документов, связанных с исчислением и уплатой налогов и иных обязательных платежей в бюджет.