Общий подход к реализации методики краткосрочного финансового планирования

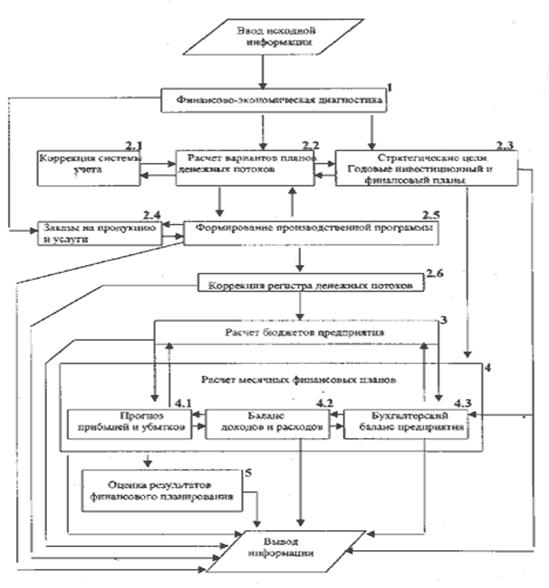

Система планирования и управления финансами предприятия должна обеспечивать выполнение некоторой стратегической цели. Обычно ориентируются на одну из трех целей /1/: 1) выживание предприятия (обеспечение финансового равновесия); 2) получение прибыли; 3) экономический рост предприятия. В настоящее время в России большинство предприятий при управлении финансами не в состояние эффективно реализовывать выбранную глобальную цель, так как принятие управленческих решений осуществляется как реакция на текущие проблемы, т. е. используется так называемая реактивная форма управления, которая порождает ряд противоречий: между интересами предприятия и фискальными интересами государства; интересами производства и интересами финансовых служб и т. п. Для устранения этого недостатка предлагается подход к управлению финансами, основанный на анализе финансово- экономического состояния предприятия с учетом стратегической цели его деятельности, адекватной рыночным условиям /2,3/. При планировании в такой системе, кроме результатов финансово-экономического анализа, должен использоваться бизнес-план производственной, инвестиционной и финансовой деятельности предприятия. Только с его помощью можно учитывать стратегическую цель системы. В настоящей работе предлагается схема реализации процедуры планирования (рис. 1), включающая в себя следующие этапы: 1. Финансово-экономический анализ (блок 1). 2. Формирование производственной программы (блоки 2.1-2.6). 3. Расчет бюджетов предприятия (блок 3). 4. Финансовое планирование (блок 4.1-4.3). 5. Оценка результатов финансового планирования (блок 5).

|

|

| Рис. 1. Схема реализации процедуры краткосрочного финансового планирования |

, где Рп.о- прогнозируемые вероятности отклонения денежных потоков от их среднего значения в плановом периоде; ПДПi, ОДПi- варианты сумм положительного и отрицательного денежного потока в плановом периода; ПДПср, ОДПср- средние суммы положительного и отрицательного денежного потока в одном интервале планового периода; dПДП, dОДП- среднеквадратическое (стандартное) отклонение сумм денежных потоков положительного и отрицательного. Из финансовых коэффициентов рассматриваются коэффициент достаточности чистого денежного потока предприятия; коэффициент ликвидности денежного потока; коэффициент эффективности денежного потока, а также коэффициент реинвестирования чистого денежного потока. Расчет ведется по следующим формулам. Коэффициент достаточности чистого денежного потока, КДЧДП:

, где Рп.о- прогнозируемые вероятности отклонения денежных потоков от их среднего значения в плановом периоде; ПДПi, ОДПi- варианты сумм положительного и отрицательного денежного потока в плановом периода; ПДПср, ОДПср- средние суммы положительного и отрицательного денежного потока в одном интервале планового периода; dПДП, dОДП- среднеквадратическое (стандартное) отклонение сумм денежных потоков положительного и отрицательного. Из финансовых коэффициентов рассматриваются коэффициент достаточности чистого денежного потока предприятия; коэффициент ликвидности денежного потока; коэффициент эффективности денежного потока, а также коэффициент реинвестирования чистого денежного потока. Расчет ведется по следующим формулам. Коэффициент достаточности чистого денежного потока, КДЧДП:  где ЧДП- сумма чистого денежного потока предприятия в плановом периоде; ОД- сумма выплат основного долга по долго- и краткосрочным кредитам и займам предприятия; DЗТМ- сумма прироста запасов товарно- материальных ценностей в составе оборотных активов предприятия; Ду- сумма дивидендов (процентов), выплаченных собственниками предприятия (акционерами) на вложенный капитал (акции, паи и т.п.). Коэффициент ликвидности денежного потока предприятия, КЛДП:

где ЧДП- сумма чистого денежного потока предприятия в плановом периоде; ОД- сумма выплат основного долга по долго- и краткосрочным кредитам и займам предприятия; DЗТМ- сумма прироста запасов товарно- материальных ценностей в составе оборотных активов предприятия; Ду- сумма дивидендов (процентов), выплаченных собственниками предприятия (акционерами) на вложенный капитал (акции, паи и т.п.). Коэффициент ликвидности денежного потока предприятия, КЛДП:  где ПДП- сумма валового положительного денежного потока предприятия в плановом периоде; ОДП- сумма валового отрицательного денежного потока предприятия в плановом периоде. Коэффициент эффективности денежного потока предприятия, КЭДП:

где ПДП- сумма валового положительного денежного потока предприятия в плановом периоде; ОДП- сумма валового отрицательного денежного потока предприятия в плановом периоде. Коэффициент эффективности денежного потока предприятия, КЭДП:  Коэффициент реинвестирования чистого денежного потока предприятия, КР ЧДП:

Коэффициент реинвестирования чистого денежного потока предприятия, КР ЧДП:  где ЧДП- сумма чистого денежного потока предприятия в плановом периоде; Ду- сумма дивидендов (процентов), уплаченных собственниками предприятия (акционерам) на вложенный капитал (акции, паи и т.п.); DРИ- сумма прироста реальных инвестиций предприятия(во всех их формах) в плановом периоде; DФИД- сумма прироста долгосрочных финансовых инвестиций предприятия в плановом периоде. Кроме формирования месячной производственной программы итогом данного этапа планирования являются скорректированные динамические регистры (блок 2.6). На каждом предприятии желательно иметь динамические регистры денежных потоков, а также дебиторской и кредиторской задолженностей /2/. Динамические регистры денежных потоков включают: поступления средств на счет предприятия за отгруженные товары и оказанные услуги; динамику доходов от фондовой деятельности (управление фондовым портфелем, доходы от новой эмиссии акций); расходование выручки от продаж по основным направлениям (закупка сырья и материалов, оплата труда, постоянные расходы и другие текущие потребности предприятия); выплату процентов по кредитам; выплату дивидендов; инвестиционные расходы; величину свободных средств предприятия (или величину их дефицита). Эта информация используется в дальнейшем при расчете бюджетов предприятия. 3. Расчет бюджетов предприятия Процедура бюджетирования предусматривает /2/: 1) бюджетное планирование деятельности структурных подразделений; 2) сводное (комплексное) бюджетное планирование деятельности предприятия. Бюджетное планирование деятельности структурных подразделений включает расчет следующих бюджетов: бюджет материалов, трудовой бюджет, смету накладных расходов бюджет капитала. При разработке бюджетов структурных подразделений руководствуются принципом декомпозиции, который заключается в том, что каждый бюджет более низкого уровня является детализацией бюджета более высокого уровня, т.е. бюджеты цехов являются частями бюджета производства, а бюджеты производства- частями сводного комплексного бюджета. При разработке сводного годового бюджета используются следующие данные: прогноз денежной выручки от реализации продукции; обобщенные данные по постоянным издержкам производства с распределением их по основным видам продукции; данные по переменным издержкам по каждой товарной группе; прогноз удельного веса бартера и взаимозачетов в объеме реализации продукции предприятия; прогноз налоговых выплат, банковских кредитов и возможностей их возврата; данные по основным производственным и резервным фондам предприятия. Составляющими сводного годового бюджета являются прогнозы: производственной программы и связанных с ней бюджетов закупок сырья и комплектующих, а также текущего и капитального ремонтов; прибыли и убытков и связанных с ними бюджетов цеховой себестоимости, бюджетов по труду, сметы административных расходов и сметы коммерческих расходов; бухгалтерского баланса предприятия; баланса доходов и расходов. Сводный годовой бюджет и бюджеты структурных подразделений должны пересчитываться по окончании каждого месяца с исключением закончившегося месяца и добавлением нового двенадцатого месяца. 4.Расчет месячного финансового плана и прогноз оценки финансового планирования Предлагаемая методика краткосрочного финансового планирования и прогноза оценки финансового состояния основана на прогнозировании его бухгалтерского баланса и отчета о финансовых результатах. Планирование баланса осуществляется комбинированным методом, включающим матричный метод, учитывающий “золотое правило финансирования” и коэффициентный метод, в соответствии с которым при планировании используется информация о значениях финансовых коэффициентов. Расчеты показали, что средние относительные отклонения прогноза статей пассива бухгалтерского баланса от фактических значений при использовании предложенной методики не превышает 8 %. Для оценки тенденции изменения финансового положения предприятия можно использовать интегральные показатели его финансового состояния. Сопоставление эффективности применения двух показателей: линейного (линейная комбинация финансовых коэффициентов) и нелинейного (корень квадратный из сумм квадратов отклонений фактических значений финансовых коэффициентов от их нормативов) показало, что для оценки тенденции изменения финансового положения пригодны оба показателя. Кроме этих показателей в системе планирования может быть применен критерий, основанный на функции желательности Харрингтона /8,9/. В расчете функции Харрингтона учитываются не сами показатели (К1, К2, …, Кm), а их оценки уi, которые принимают следующие значения: 1,00-“отлично”; 0,80- “хорошо”, 0,63- “удовлетворительно”, 0,37- “неудовлетворительно”; 0,20- “неприемлемо”. Интегральный показатель состояния системы можно записать в виде произведения оценок:

где ЧДП- сумма чистого денежного потока предприятия в плановом периоде; Ду- сумма дивидендов (процентов), уплаченных собственниками предприятия (акционерам) на вложенный капитал (акции, паи и т.п.); DРИ- сумма прироста реальных инвестиций предприятия(во всех их формах) в плановом периоде; DФИД- сумма прироста долгосрочных финансовых инвестиций предприятия в плановом периоде. Кроме формирования месячной производственной программы итогом данного этапа планирования являются скорректированные динамические регистры (блок 2.6). На каждом предприятии желательно иметь динамические регистры денежных потоков, а также дебиторской и кредиторской задолженностей /2/. Динамические регистры денежных потоков включают: поступления средств на счет предприятия за отгруженные товары и оказанные услуги; динамику доходов от фондовой деятельности (управление фондовым портфелем, доходы от новой эмиссии акций); расходование выручки от продаж по основным направлениям (закупка сырья и материалов, оплата труда, постоянные расходы и другие текущие потребности предприятия); выплату процентов по кредитам; выплату дивидендов; инвестиционные расходы; величину свободных средств предприятия (или величину их дефицита). Эта информация используется в дальнейшем при расчете бюджетов предприятия. 3. Расчет бюджетов предприятия Процедура бюджетирования предусматривает /2/: 1) бюджетное планирование деятельности структурных подразделений; 2) сводное (комплексное) бюджетное планирование деятельности предприятия. Бюджетное планирование деятельности структурных подразделений включает расчет следующих бюджетов: бюджет материалов, трудовой бюджет, смету накладных расходов бюджет капитала. При разработке бюджетов структурных подразделений руководствуются принципом декомпозиции, который заключается в том, что каждый бюджет более низкого уровня является детализацией бюджета более высокого уровня, т.е. бюджеты цехов являются частями бюджета производства, а бюджеты производства- частями сводного комплексного бюджета. При разработке сводного годового бюджета используются следующие данные: прогноз денежной выручки от реализации продукции; обобщенные данные по постоянным издержкам производства с распределением их по основным видам продукции; данные по переменным издержкам по каждой товарной группе; прогноз удельного веса бартера и взаимозачетов в объеме реализации продукции предприятия; прогноз налоговых выплат, банковских кредитов и возможностей их возврата; данные по основным производственным и резервным фондам предприятия. Составляющими сводного годового бюджета являются прогнозы: производственной программы и связанных с ней бюджетов закупок сырья и комплектующих, а также текущего и капитального ремонтов; прибыли и убытков и связанных с ними бюджетов цеховой себестоимости, бюджетов по труду, сметы административных расходов и сметы коммерческих расходов; бухгалтерского баланса предприятия; баланса доходов и расходов. Сводный годовой бюджет и бюджеты структурных подразделений должны пересчитываться по окончании каждого месяца с исключением закончившегося месяца и добавлением нового двенадцатого месяца. 4.Расчет месячного финансового плана и прогноз оценки финансового планирования Предлагаемая методика краткосрочного финансового планирования и прогноза оценки финансового состояния основана на прогнозировании его бухгалтерского баланса и отчета о финансовых результатах. Планирование баланса осуществляется комбинированным методом, включающим матричный метод, учитывающий “золотое правило финансирования” и коэффициентный метод, в соответствии с которым при планировании используется информация о значениях финансовых коэффициентов. Расчеты показали, что средние относительные отклонения прогноза статей пассива бухгалтерского баланса от фактических значений при использовании предложенной методики не превышает 8 %. Для оценки тенденции изменения финансового положения предприятия можно использовать интегральные показатели его финансового состояния. Сопоставление эффективности применения двух показателей: линейного (линейная комбинация финансовых коэффициентов) и нелинейного (корень квадратный из сумм квадратов отклонений фактических значений финансовых коэффициентов от их нормативов) показало, что для оценки тенденции изменения финансового положения пригодны оба показателя. Кроме этих показателей в системе планирования может быть применен критерий, основанный на функции желательности Харрингтона /8,9/. В расчете функции Харрингтона учитываются не сами показатели (К1, К2, …, Кm), а их оценки уi, которые принимают следующие значения: 1,00-“отлично”; 0,80- “хорошо”, 0,63- “удовлетворительно”, 0,37- “неудовлетворительно”; 0,20- “неприемлемо”. Интегральный показатель состояния системы можно записать в виде произведения оценок:  Для рассмотренных в п.1 финансовых показателей первого и второго классов возможны состояния, которые показаны в табл.1 /2/ и табл.2. Таблица 1 Состояния показателей первого класса

Для рассмотренных в п.1 финансовых показателей первого и второго классов возможны состояния, которые показаны в табл.1 /2/ и табл.2. Таблица 1 Состояния показателей первого класса | Тенденции | Улучшение значений | Значения устойчивы | Ухудшение значений |

| Значения соответствуют нормативам (I) | I.1 | I.2 | I.3 |

| Значения не соответствуют нормативам (II) | II.1 | II.2 | II.3 |