ИнвестицииРефераты >> Экономическая теория >> Инвестиции

Содержание.

Введение

Глава 1.

Внешний долг России.

1.1 Экскурс в историю.

1.2 Кредиторы России.

1.3 Механизмы реструктуризации внешнего долга.

Глава 2

Погашение внешнего долга

2.1 Влияние внешнего долга на экономику России

2.2 Место России среди задолжников

2.3 Альтернативные стратегии взаимоотношений с кредиторами

2.4 Альтернативные стратегии снижения долгового бремени

2.5 Альтернативные средства платежа

2.6 Оптимальная стратегия снижения бремени внешнего долга

Заключение

Список литературы

Введение

Государственный долг- это неотъемлемая часть экономики каждой страны. Одной из проблем российской экономики стал непомерно возросший долг, как внешний, так и внутренний. Однако ни для кого не секрет, что многие высокоразвитые западные страны, члены Парижского и Лондонского клубов, являются не только кредиторами, но и крупнейшими должниками. Поэтому не следует так уж драматически и болезненно воспринимать проблему относительно высокого уровня государственной задолженности, но и нельзя забывать о ней. Так как внешний долг выходит далеко за рамки внутриэкономических задолжностей нашего правительства и показывает развитие нашей страны. Привлечение средств за рубежом и обслуживание внешней задолженности является составной частью внешнеэкономических отношений стран. Заёмные внешние средства вливаются в национальную экономику страны, что может способствовать экономическому росту, а обслуживание внешнего долга, изымает средства из национальной экономики. К тому же надо отметить, что большая часть внешнего долга России - это наследство СССР, а именно, бездарной экономической политики правительств Рыжкова-Павлова в 1985-1990 гг. Поэтому внешний долг всегда оказывал, и будет оказывать огромное влияние на всю экономику страны.

В первой части реферата будут освещены проблема внешнего долга Царской России, СССР и современной России и методы ее решения. Во второй - статистические данные по погашению внешнего долга за прошлые года и прогнозы на будущее.

Глава 1

Внешний долг России.

1.1 Экскурс в историю

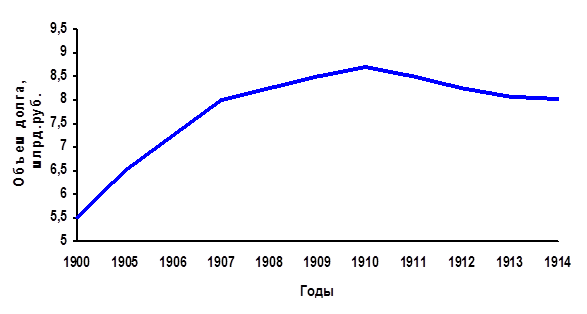

Кредитная история России началась в 1769 г., когда Екатерина II сделала первый заем в Голландии. За последующие два с половиной столетия Российская империя заняла на рынке примерно 15 млрд. руб. Большая часть этих средств накануне революции была погашена. К этому моменту старейшими займами в составе русского государственного долга оставались 6-% займы 1817-18гг. Их нарицательный капитал составлял 93 млн. руб., а непогашенная часть к 1 января 1913г. равнялась 38 млн. руб. На графике отражена динамика государственного долга Российской империи в начал XXв.: сумма задолженности возросла в период русско-японской войны и революции, а затем стабилизировалась (см. рис.1)

Рис.1

В период 1905-1914 гг. правительство царской России не раз прибегала к кредиту у США, Японии и государств Европы в связи с обострившейся политической ситуацией внутри страны. Требовались большие суммы денег на финансирование армии и для поддержания экономической стабильности в стране. После распада СССР в конце 1991г. России в срочном порядке пришлось взять на себя долговые обязательства перед иностранными кредиторами. В итоге внешний долг увеличился с 29 млрд. долл. (50% экспорта) в 1985 г. до 119 млрд. долл. (260%) в 1994 г. и в 1995 г. — 130 млрд. долл.(265%).

К началу 1999г. совокупный внешний долг России превышал 150 млрд. долл., что составляло около 55% ВВП (в пересчёте по среднему курсу за 98г.-9,81 руб./долл.) Львиную долю долга Россия унаследовала от СССР. Переговорный процесс между Российской Федерацией и сообществом кредиторов начался сразу же после распада СССР в конце 1991г.

Первым этапом, берущим отсчёт с 1992г., включал в себя ведение предварительных переговоров, в ходе которых российскому правительству предоставлялись краткосрочные трёхмесячные отсрочки по выплатам внешнего долга. В течение второго этапа-с 1993 по 1995г. - Россия подписала первые соглашения по реструктуризации долгов. Так, в апреле 1993г. правительство России заключило первый договор о реструктуризации задолжностей перед официальными кредиторами, входящими в Парижский клуб. За этим последовали ещё два подобных соглашения в 1994 и 1995гг., в соответствии с которыми Россия брала на себя обязательства по обслуживанию долгов СССР, сроки уплаты которых приходились на период с декабря 1991г. по январь 1995г. Началом третьего этапа можно считать апрель 1996г., когда договоренности с Парижским клубом были дополнены всесторонним соглашением, по которому Россия должны быть выплачены в течение последующих 25 лет вплоть до 2002г., а оставшиеся 55%, включавшие в себя наиболее краткосрочные обязательства, - в течение 21 года. В 1996г. с Лондонским клубом было заключено соглашение о реструктуризации долгов СССР на условия, предусматривающих выплату долга за 25 лет. Процесс первоначальных кредитных соглашений окончательно завершился в конце 1997г., когда Внешэкономбанк приступил к долгосрочной реструктуризации советского долга на общую сумму в 28,5 млрд. долл. Подписанный договор предусматривал погашение основной части долга (22,5 млрд. долл.) в течении 25 лет. При этом первые семь лет Россия должна выплачивать лишь проценты общей объём которых составляет 6 млрд. долл. Наконец началом заключительного этапа реструктуризации советских долгов можно считать конец 1996г., когда ведущие рейтинговые агентства мира стали присваивать России кредитные рейтинги. Достаточно высокий рейтинг, который иностранные эксперты дали России способствовал росту оптимистических настроений по поводу развития российской экономики. Этот энтузиазм отчасти привёл к тому, что в последующий период происходило стремительное наращивание задолженности, со стороны как государственных , так и корпоративного и банковского секторов.

1.2 Кредиторы России.

Внешние долги России - в преобладающей части наследие бывшего Советского Союза. На международной кредитной арене СССР выступал одновременно и как должник, и как кредитор, однако с большой и неблагоприятной асимметрией в геополитическом и валютном плане.

В свою очередь, СССР сам предоставлял внешние кредиты многим зарубежным государствам (список должников включает более 50 стран), исходя, главным образом, из политических привязанностей и военно-стратегических соображений. Важнейшая особенность советских кредитов загранице: они предоставлялись в товарной форме (поставки оборудования, топлива, большого количества вооружений), на очень льготных условиях (на 10 - 15 лет из 2,5 - 4% годовых) с погашением в большинстве случаев тоже в товарной форме продукцией местного производства. Таким образом, названные сферы функционирования Советского Союза как международного должника и международного кредитора были жестко разделены, из-за чего результаты предоставления советских кредитов (проценты и погашение) практически не могли использоваться для выполнения обязательств по полученным западным кредитам.