Рента, ссудный процент и прибыльРефераты >> Экономическая теория >> Рента, ссудный процент и прибыль

Дисконтирование. Принятие любого инвестиционного решения включает в себя сравнение издержек и ожидаемой прибыли, рассматриваемые в течение определенного временного интервала. Иными словами, основой является сравнение стоимости единицы капитала в настоящий момент с будущей прибылью, обеспеченной этой единицей вложений. Таким образом, на первый план выдвигается разработка метода сопоставления величины капитала в различные периоды времени.

Положим, некое деловое предприятие пускает свой капитал в оборот с целью извлечения прибыли. Существует обширный спектр возможностей: можно поместить средства на банковский счет, предоставить ссуду, приобрести ценные бумаги, дающие процентный доход, и т. д. Первоначально вложенная сумма будет увеличиваться с каждым годом; так, при норме процента, равной 10% годовых, 100 долларов через год принесут 110 долларов, через два —121 доллар, через три—133,1 доллара и т. д.

Прирост капитала в 11 долларов в течение второго года обусловлен десятью процентами от первоначального капитала и одним долларом от десятипроцентной прибыли, полученной в первый год. Поскольку доход, обусловленный ссудным процентом, распространяется на всю накопленную сумму, его расчет ведется по формуле сложных процентов.

В экономической действительности, включающей в себя выплату сложных процентов, выгоднее получать причитающиеся суммы в наиболее краткие сроки. Альтернативной стоимостью временного разрыва между выплатой и получением средств является норма процента, которая предоставляет иную возможность использования этих сумм. Рассмотрим, например, альтернативную стоимость получения 100 долларов через год, а не сегодня, предполагая, что норма процента установлена на уровне 10% годовых. Откладывание и сбережение этой суммы означает потерю годового процента: инвестирование сегодня суммы, несколько меньшей 100 долларов, эквивалентно получению 100 долларов через год. Конкретно говоря, 91 доллар сегодня эквивалентен 100 долларам через год, поскольку 91 доллар, размещенный под 10% годовых, и даст исходную сумму (плюс-минус несколько центов). Таким же образом 83 доллара сегодня эквивалентны 100 долларам через два года, 75 долларов — это 100 долларов через три года и т.д.

Разумеется, описанная ситуация может быть обобщена на любой произвольный срок и любую заданную норму процента. Пусть Vр — это некая сумма, которая будучи вложенной на t лет под норму процента r, вырастает до значения Vt. Vp в данном случае — это сегодняшний аналог суммы Vt, которая будет выплачена через t лет с учетом нормы процента, равной r годовых. Процедура, с помощью которой вычисляется сегодняшнее значение любой суммы, которая может быть получена в будущем, называется дисконтированием, а формула для производства этих расчетов такова:

Vр=Vt/(1+r)t.

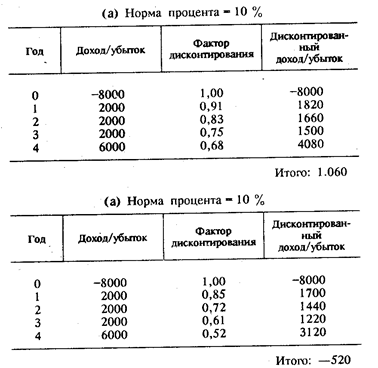

Применение формулы дисконтирования. Эта формула находит применение при расчетах и анализе целесообразности приобретения капитального оборудования. Действительно, зная цену покупки оборудования, норму процента, уровень годового дохода от приобретения оборудования и стоимость его как утиля в конце срока службы, возможно точно рассчитать все последствия соответствующей инвестиции. В табл. 1 рассмотрена покупка нового автомобиля некоей фирмой, сдающей втомобили напрокат. Цена нового автомобиля составляет 8000 долларов. Годичное право аренды такого автомобиля, за вычетом затрат на его содеражние, стоит 2000 долларов. По истечении четырех лет этот автомобиль на рынке подержанных машин будет стоить 4000 долларов. Для простоты расчетов полагаем, что все платежи происходят в последний день года. Стоит ли приобретать эту машину? Антинаучный подход к вопросу состоит в том, чтобы просто сложить доход от машины за четыре года и сравнить его со стоимостью нового автомобиля. Несложный подсчет подсказывает, что в этом случае четыре года арендной платы (8000 долларов) плюс 4000 долларов остаточной стоимости автомобиля дадут в итоге 12 000 долларов. Однако подобные рассуждения таят в себе весьма неприятные ошибки. Прежде чем решать, стоит ли приобретать автомобиль, имеет смысл дисконтировать уровень дохода, чтобы определить его аналоги на сегодняшний день.

Как становится очевидным после рассмотрения табл. 1, при норме процента, равной 10% годовых, эта инвестиция представляется выгодным мероприятием; при норме процента, равной 18% годовых, это вложение капитала будет убыточным и для фирмы.

Табл. 1.

Другие приложения принципа дисконтирования. Предыдущий пример, который рассматривал разнообразные оценки возможностей инвестирования капитала, являл собой лишь одну из многих иллюстраций практической реализации принципа дисконтирования. При анализе альтернативной стоимости консервации невозобновляемых природных ресурсов мы вернемся к этому принципу. Многочисленные приложения метода дисконтирования можно найти в финансовых сферах, что включает методы оценки реальной стоимости ценных бумаг, вычислений страховых взносов и т. д. Понятие дисконтирования настолько общо, что привлекло внимание специалистов, занятых в пограничных с экономикой областях — социальной психологии, психологии менехдмента. Короче говоря, понятие дисконтирования существенно для любого решения в предпринимательской сфере, требующего времени, безотносительно к тому, является ли оно крупной финансовой аферой, серьезным инвестиционным выбором или вопросом распаковки рождественских подарков, не дожидаясь наступления полуночи.

РЫНКИ ПРИРОДНЫХ РЕСУРСОВ

Попробуем перейти от рынков капитала к рынкам природных ресурсов — это земля, т. е. пространство, на котором проистекает экономическая активность любого рода. Расположение, физические характеристики — высота над уровнем моря, климатические особенности, содержимое недр,—делают каждый конкретный участок земли более подходящим к тому или иному виду хозяйственной деятельности.

Мы заостряли наше внимание на постоянных характеристиках земельных участков, т. е. возобновления плодородия почвы и пр. Далее рассмотрим проблему, которая возникает в связи с невозобновляемостью определенных категорий природных ресурсов. Месторождения нефти, природного газа, руд черных и цветных металлов — самый характерный и экономически очень важный тому пример.

Чистая экономическая рента

Мы определяем экономическую ренту как любой доход, отнесенный к производственным затратам, который превосходит его альтернативную стоимость. Классическая теория экономической ренты восходит к трудам экономистов XVIII века.

Сторонники классической школы рассматривали землю в рамках производственных возможностей и преимуществ расположения конкретных участков земли. Они считали, что предложение земли в этом смысле совершенно неэластично. Однако нельзя не согласиться со следующим тезисом: как бы ни была высока цена земельной ренты, количество земли строго определено. С другой стороны, даже наинизшая рента не способна изменить физическое количество земли, находящейся в распоряжении общества. Здесь мы не рассматриваем ирригацию, обводнение или мелиорацию земель, поскольку эти мероприятия сами по себе считаются капиталом. Поскольку улучшение земли способно повысить арендную плату, добавочный доход считается прибылью на вложенный капитал, а не рентой.