где Ci - текущие затраты (себестоимость продукции) по сравниваемым вариантам, руб.; Ен - нормативный коэффициент эффективности капвложений (в сельском хозяйстве его принимают, как правило, на уровне Ен = 0,12). Показатели К и С могут применяться как в полной сумме капвложений и себестоимости всей продукции, так и в виде удельных значений, т.е. в пересчете на единицу продукции.

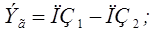

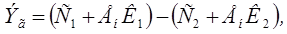

Экономически целесообразным считается вариант, при котором приведенные затраты Пз будут наименьшими. При этом годовой экономический эффект от реализации лучшего варианта можно определить по одной из формул:

где ПЗ1 и ПЗ2 - приведенные затраты по вариантам, руб. С1, С2 - текущие затраты (себестоимость), руб.; К1, К2 - капвложения (прямые инвестиции) по вариантам, руб.

С переходом к рыночной экономике прямое сравнение величины инвестиций и доходов, применяемое с помощью формул (13), (14), (15), признали недостаточно корректным. Сравниваемые денежные величины относятся к нескольким годам. Между тем реальная стоимость денег со временем в силу инфляции изменяется. Поэтому величина доходов от инвестиций должна быть оценена на момент их осуществления. Кроме того, следует учитывать "блокирование" ("связывание") капитала в случае его использования для инвестиций. Если бы деньги были израсходованы не на инвестиции, а в виде банковского вклада (депозита), они бы обеспечили прирост их первоначальной величины на величину ссудного процента. Поэтому доходы от инвестиций следует сравнивать с процентными доходами от банковского депозита аналогичной денежной суммы. Помимо инфляции и потерь от "блокирования" капитала следует также учитывать инвестиционные риски, выражающиеся в получении доходов меньше ожидаемых (тем более в получении убытков).

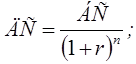

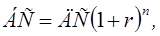

Для сопоставления "живых" денег с деньгами "будущими" в рыночной экономике часто используется специальный прием, называемый дисконтированием [21]. При его применении будущую стоимость денег (БС) рассчитывают по формуле:

где БС - будущая стоимость денег, связанных с доходом от инвестиций, руб.; ДС - настоящая стоимость денег, связанных с инвестиционными затратами, руб.; r - норма дисконта (часто ее принимают на уровне r = 0,1); n - число лет, за которое производится суммирование дохода (т.е. это период времени, через которое будет получена БС).

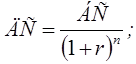

Оценку будущих доходов в деньгах настоящего времени называют текущей дисконтированной стоимостью. Ее определяют с помощью формул:

Множитель 1/(1+r)n или 1/(1+r)-n , с помощью которого уравнивается настоящая и будущая стоимость денег, представляет собой т.н. коэффициент дисконтирования. Для его расчета опубликованы специальные дисконтные таблицы, в которых показаны значения коэффициентов дисконтирования в зависимости от временных интервалов и значений нормы (процента) дисконта.

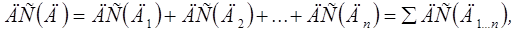

Для всех доходов (Д), получаемых за период эксплуатации реализованного инвестиционного проекта, определяют их текущую дисконтированную стоимость, суммируя доходы всех лет, т.е. используют формулу:

где ДС(Д1), ДС(Д2), … ДС(Дn) - текущая дисконтированная стоимость дохода, получаемого через 1, 2, …n лет.

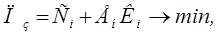

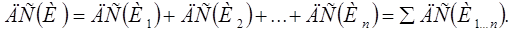

Если инвестиции (И) также распределены во времени, т.е. осуществляются в течение нескольких лет, то дисконтируют и их величину, используя формулу:

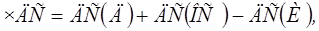

На основе формул (9) и (10) определяют т.н. чистую дисконтированную стоимость. Для этого сопоставляют дисконтированную величину инвестиций с общей суммой дисконтированных денежных поступлений от их применения. При этом используется формула:

где ЧДС - чистая дисконтированная стоимость, остальные обозначения расшифрованы выше. Если ЧДС > 0, то инвестиции обеспечат получение экономического эффекта. При ЧДС ≤ 0 положительного эффекта от применения инвестиций не будет. При сравнении различных вариантов инвестиций более эффективным, естественно, будет решение, обеспечивающее получение большей величины ЧДС.

Если по окончании периода эксплуатации объекта, созданного на основе инвестиционного проекта, могут поступить денежные средства (другие оборотные активы) от его ликвидации, то их величину также следует учесть в качестве доходов соответствующих периодов. Тогда формула (11) может принять вид:

где ОС - ликвидационная стоимость оборудования и размер оприходуемых оборотных средств в оценке по их современной стоимости, руб.

![]()