Формирование и распределение прибыли сельскохозяйственного предприятияРефераты >> Ботаника и сельское хоз-во >> Формирование и распределение прибыли сельскохозяйственного предприятия

Как показывают данные таблицы 3.19, выручка от продажи товаров, продукции работ, услугпредприятия в 2003 году по сравнению с предыдущим годом возросла на 37595 тыс. руб. (112,1%). Причем, объем выручки от реализации с/х продукции собственного производства и продуктов ее переработки увеличился на 30889 тыс. руб. (111,6%). Наиболее велика доля прироста от реализации работ и услуг 202,7%. По товарной группе произошло уменьшение на 7678 тыс. руб. (75,6%).

Возросла себестоимость проданных товаров, продукции, работ, услуг (112,6%).

Валовая прибыль ЗАО в 2003 году уменьшилась на 1112 тыс. руб. и составила 72,9% от показателя 2002 года. Чистая прибыль за отчетный период составила 961 тыс. руб.,то есть63,5% от показателя предыдущего года.

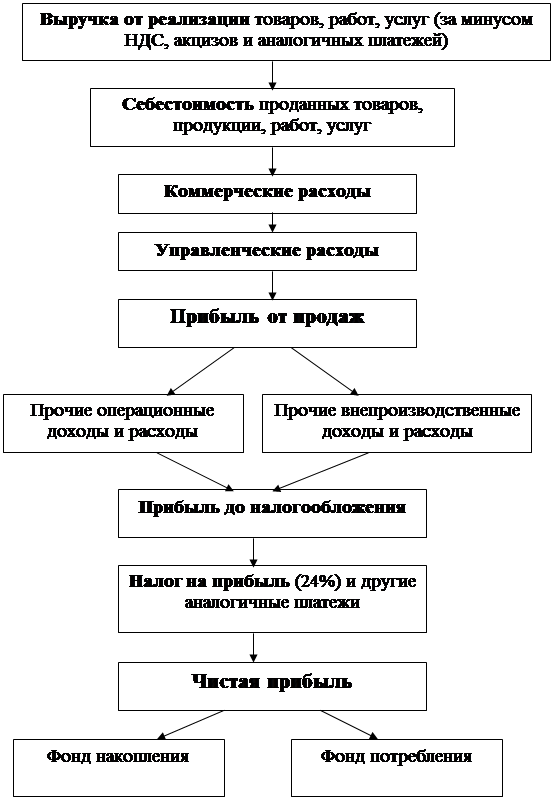

Схема формирования и распределения прибыли приведена на рис. 3.4.

|

Рис. 3.4. Схема формирования и распределения прибыли

3.3. Влияние учетной политики на финансовый результат

деятельности предприятия

Прибыль является обобщающим показателем всей финансово-хозяйственной деятельности предприятия, она исходная цель и конечный результат предпринимательской деятельности. Поэтому величина прибыли выступает и основным критерием для разработки учетной политики предприятия. Дело в том, что «Прибыль, которая показывается в бухгалтерских отчетах, представляет собой в достаточной степени субъективный показатель, ее создают не рабочие, не менеджеры, не покупатели фирмы, а бухгалтеры. Именно от них зависит, как оценить в деньгах и представить сторонним лицам информацию о происходящих в организации хозяйственных процессах. И потому сумма прибыли во многом определяется не величиной надбавки (наценки) на себестоимость, не суммой денег в кассе или на расчетном счете, а моментом демонстрации в учете хозяйственной операции приносящей прибыль, выбором варианта оценки расходов предприятия, ибо его доходы всегда очевидны - это сумма полученной выручки, а вот расходы всегда сомнительны, так как определяются методологией бухгалтерского учета и конкретными способами его ведения»[29]

При разработке учетной политики предприятия необходимо определить финансовую стратегию, финансовую цель предприятия. Таких целей в принципе может быть две:

Демонстрация максимально возможной прибыли;

Минимизация налоговых платежей (за счет уменьшения суммы прибыли).

Завышение прибыли выгодно предприятию в случае привлечения долговременных инвестиций, размещения ценных бумаг, эмиссии акций. Однако в условиях неразвитости российского рынка корпоративных ценных бумаг и неготовности населения вкладывать деньги (из-за их отсутствия) эти мотивы завышения прибыли не работают. Нестабильность и неопределенность нашей экономики представляют большой риск для долгосрочных инвестиций. Основную массу кредитов представляют краткосрочные кредиты, поэтому инвесторов интересует не столько прибыльность, сколько денежные потоки «живых денег» и ликвидность имущественных гарантий предприятий по возврату кредитов.

В увеличении прибыли должны быть заинтересованы собственники предприятий или их акционеры. Но в реальной жизни это не так. Подавляющее количество товариществ и акционерных обществ не выплачивает дивиденды учредителям и акционерам или выплачивает их в минимальных размерах. Дело в том, что поскольку распределение прибыли связано с существенными налоговыми выплатами, предприятия изыскивают возможности иных форм предоставления материальных благ своим учредителям или акционерам. В этом случае величина прибыли не имеет значения.

По этой же причине у нас практически не применяется широко используемая на западе система стимулирования менеджмента от величины прибыли и «участие в прибылях» трудовых коллективов.

Обобщая вышеизложенное, можно сделать вывод о том, что неразвитость рыночных отношений в нашей стране приводит к тому, что подавляющее большинство предприятий не заинтересовано показывать свою прибыль, стремясь минимизировать свои налоговые отчисления.

Один и тот же факт хозяйственной деятельности в учете может быть представлен по-разному. Например, предприятие покупает партию товара стоимостью 100 тыс. руб. и продает ее в розницу за 130 тыс.руб. За время реализации этих товаров цены у поставщиков выросли и теперь эта партия товаров стоит 140 тыс. руб.и чтобы продолжить деятельность в том же объеме предприятию необходимо затратить уже 140 тыс. руб.

Если рассматривать прибыль как разницу между выручкой и затратами торгового предприятия, то эта операция прибыльная. Прибыль составила 30 тыс.руб. (130-100). Но если рассматривать прибыль как возможность продолжения деятельности и имеющихся перспективах расширения деятельности, то можно говорить об убыточности деятельности, которая составила 10 тыс.руб. (140-130).

Таким образом, различные подходы к оценке фактов хозяйственной деятельности могут приводить к различным результатам в одних случаях к прибыли, в других - к убыткам. Применяя, в рамках установленных нормативными актами, различную методологию учета предприятие может выбирать наиболее выгодный для себя способ учета, позволяющий либо снизить налоговые платежи, либо сделать предприятие более привлекательным для инвесторов или владельцев (учредителей, акционеров).

Множество существующих в теории и практике вариантов учета хозяйственной деятельности предприятия ограничивается предписаниями действующих нормативных актов.

Действующая система нормативных актов регулирования бухгалтерского учета предусматривает одновариантные (однозначные) и многовариантные предписания методов осуществления учета.

Примером одновариантного способа может служить операция оприходования на склад готовой продукции. Согласно Инструкции по применению Плана счетов бухгалтерского учета, делается запись:

Д-т сч.40 «Готовая продукция»,

К-т сч.20 «Основное производство».

В данном случае План счетов других вариантов не предусматривает.

Примером многовариантного предписания может служить пункт 48 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина Российской Федерации 29.07.98 г. № 34н, предусматривающий возможность выбора одного из четырех способов списания на затраты стоимости основных средств (начисления их амортизации). Выбор одного из них изменяет суммы амортизации, включаемые в затраты, и, следовательно позволяет манипулировать прибылью.

В ряде случаев нормативные документы вообще не содержат конкретных предписаний относительно правил учета каких-либо фактов хозяйственной деятельности. В пункте 8 Положения по бухгалтерскому учету «Учетная политика организации», утвержденного приказом Минфина Российской Федерации от 09.12.98 г. № 60н, оговорено, что если по конкретному вопросу в нормативных документах не установлены способы ведения бухгалтерского учета, организация самостоятельно разрабатывает соответствующий способ, исходя из действующих положений по бухгалтерскому учету.