Конъюнктура мирового рынка цветных металловРефераты >> Международные отношения >> Конъюнктура мирового рынка цветных металлов

Главными секторами, определяющими мировой спрос на алюминий, являются стройиндустрия, упаковка, общее машиностроение, авиакосмическая отрасль, автомобилестроение и энергетика. В упаковке используется в основном фольга и тонкий прокат для банок, в стройиндустрии – легкие конструкции. Применение алюминия в автомобилестроении позволяет повысить прочность и снизить массу машины при сохранении размеров (последнее дает значительную экономию на топливе).

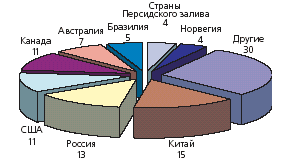

Рис. 2.3.1. Доли стран-производителей алюминия в 2003 г. [6, c 21].

В авиакосмической отрасли алюминий – основной конструкционный материал: фюзеляж самолета примерно на 80% состоит из алюминия, а для производства, например, одного Боинга-747 необходимо около 75 т первичного алюминия. В мире сейчас примерно 5,3 тысячи крупных воздушных судов и несколько тысяч легких самолетов и вертолетов, причем в первом десятилетии XXI в. прогнозируется увеличение спроса на воздушные суда примерно на 60%.

Алюминий также используется в энергетике в высоковольтных линиях электропередачи, при строительстве зданий в зонах потенциальных землетрясений, при производстве высокоскоростных поездов и судов. Из алюминия производится примерно 50% посуды.

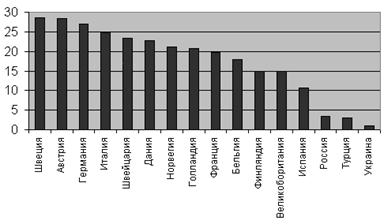

Потребление алюминия на душу населения относится к числу обобщающих характеристик состояния экономики, ее производственного аппарата. Потребление алюминия на душу населения в Европе показано на (рис. 2.3.2.). Оказывается, этот показатель может выполнять и роль одного из индикаторов, по абсолютной величине которых можно судить об уровне жизни населения. Высокий уровень жизни в США, например, обусловлен самым высоким в мире производством валового национального продукта на душу населения, которое в свою очередь связано, в частности, с широким использованием в экономике алюминия (31,3 кг на душу населения). При этом совсем не обязательно, чтобы производство первичного алюминия осуществлялось в данной стране: Япония, потребляющая на душу населения 34 кг, живет на импортном алюминии (2,8 млн т/г.); США ввозят алюминия на 1,5 млн т больше, чем вывозят.

Рис. 2.3.2. Потребление алюминия по странам Европы в 2000 г., кг/чел. [6, c 22]

Прямая связь двух показателей – ВНП и потребления алюминия на душу населения – не является случайной. Дело в том, что алюминий оказался тем материалом, который с момента своего появления в промышленных объемах благодаря своим конструкционным и эксплуатационным качествам стал постоянно действующим фактором технического прогресса и в конечном итоге повышения эффективности экономики.

После того как в 1993 г. мировые запасы алюминия выросли почти до 5 млн. т, цена 3-месячных контрактов на Лондонской бирже металлов в ноябре того же года достигла 10-летнего минимума – 1 040 дол/т. Представители Европейского координационного совета, США, Канады, Норвегии, Австралии и России вынуждены были в мае 1994 г. подписать «Меморандум о взаимопонимании» о добровольном ограничении производства и продаж алюминия. Наступившее в то же время оживление производства в США, Японии и странах ЕС наряду с предпринятыми мерами по снижению производства привели к росту цен и стабилизации ситуации на рынке алюминия.

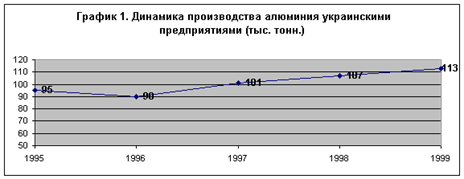

Динамика производства в украинской цветной металлургии в целом, и в алюминиевой промышленности в частности, демонстрирует стабильную тенденцию к росту (см. График 1) [1].

Значительные объемы производства обеспечиваются, главным образом, за счет работ по толлинговым схемам (на давальческом сырье). В такой ситуации украинская алюминиевая отрасль реализует большинство выпускаемой продукции на внешних рынках сбыта.

Алюминиевая промышленность Украины представлена Николаевским глиноземным заводом, Запорожским алюминиевым комбинатом и совместным испано-украинским предприятием «Интерсплав». Общие мощности этих предприятий составляют в год: глинозема – 1,2 млн. тонн; первичного алюминия со сплавами на его основе – 110 тыс. т; вторичного алюминия и сплавов на его основе – 165 тыс. т; строительных профилей – 15 тыс. т. В качестве сырья заводы используют также импортные бокситы и лом алюминия. [1].

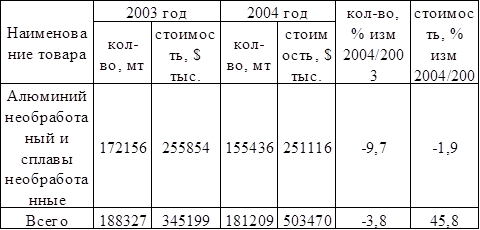

В 2004 году такие предприятия, как ОАО «Запорожский алюминиевый комбинат», СП «Интерсплав» и ООО «Запорожский завод цветных сплавов», увеличили объемы производства продукции на 5–8% по сравнению с аналогичным показателем 2003 г. Общеукраинский объем производства алюминия и алюминиевых сплавов в 2004 г. составил около 270 тыс. т. (см. таб. 2). Однако, если говорить о развитии внутреннего рынка потребления, что до 90% алюминиевого продукта украинского производства сегодня поставляется на экспорт.

Таблица 2. Экспорт алюминиевой продукции из Украины в 2004 г.

Производством вторичного алюминия и его сплавов занимаются также предприятия АО «Обимет» и АО «Укргермет» (Харьков).

В 1990-х годах отраслями промышленности Украины в среднем за год использовано 464,2 тыс. т. алюминия. Внутренний спрос на алюминиевую продукцию в 1990–96 гг. снизился с 464 тыс. т до 360 тыс. т. В то же время спрос вырос в строительной отрасли (с 164 до 275–280 тыс. т), авиакосмической индустрии (с 25 до 52 тыс. т), производстве упаковочных материалов. [1].

На внутреннем украинском рынке основные потребители алюминиевых сплавов – предприятия автомобильной и авиационной промышленности, Харьковский завод им. Малышева (Харьков).

Потребителями николаевского глинозема являются алюминиевые комбинаты группы «Русский алюминий» (Россия). Одним из крупных украинских потребителей алюминиевого листа, производимого АЗОЦМ является АО «Норд» (Донецк).

В настоящая время авиационно-космическая отрасль машиностроения Украины находится в стагнации. Крупным инвестиционным проектам в отрасли (таким как производство самолетов АН-70) пока не удается осуществиться в полную мощность. Это обусловливает низкое потребление алюминиевого проката предприятиями авиационно-космического сектора.

Относительно стабильным, но малоприбыльным рынком сбыта остается производство бытовой техники. Так донецкое АО «Норд» стабильно закупает у украинских алюминиевых производителей прокат для производства холодильных камер.

Основным игроком на рынке алюминия является компания «Украинский алюминий» – дочерняя структура «Русского алюминия». Компания «Украинский алюминий» владеет 75,4% акций предприятия. Сбытовая политика предприятия во многом зависит от объема закупок глинозема заводами «Русского алюминия».

Компания «Украинский алюминий» попросила власти Украины разрешить НГЗ не увеличивать производство глинозема в 2001 году до 1,3 млн. тонн глинозема в год, что было обязательством «Украла» при покупке 30% акций НГЗ (еще по договору купли-продажи покупатель должен был к 2002 году отказаться от толлинга и начать строительство алюминиевого завода мощностью 200 тыс. тонн в год). В связи с этим «Украл» отозвал свое прежнее обращение относительно продления разрешения на использование толлинговых операций. Итак, на данный момент инвесторы НГЗ просят правительство Украины разрешить заводу производить не более 1,1 млн. тонн глинозема в год (в связи с плохой конъюнктурой на мировом рынке алюминия).