Международные отношенияРефераты >> Международные отношения >> Международные отношения

Основными формами международных расчетов являются инкассо и аккредитив.

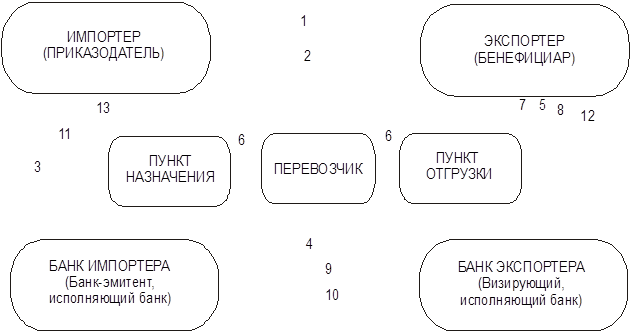

7.2 ИНКАССОВАЯ ФОРМА РАСЧЕТОВ.

Суть инкассовой операции состоит в том, что банк по поручению своего клиента (экспортера или кредитора) получает платежи от импортера (плательщика) после отгрузки товаров и оказания услуг. Получаемые средства зачисляются на счет клиента в банке. При этом платежи с импортера могут взыскиваться на основании:

а) только финансовых документов (простое, или чистое инкассо);

б) финансовых документов, сопровождаемых коммерческими документами, или только коммерческих документов (документарное инкассо).

Схему расчетов по инкассо можно представить упрощенно в следующем виде: после заключения контракта, в котором оговаривается, через какие банки будут производиться расчеты, экспортер производит отгрузку товара. После получения от перевозчика транспортных документов экспортер передает все необходимые документы в банк. которому он поручает осуществлять инкассирование (банк-ремитент). Банк ремитент, проверив документы, направляет их банку-корреспонденту в стране импортера (инкассирующий банк). Последний, проверив документы, представляетих импортеру-плательщику. Инкассирующий банк может делать это непосредственно или через другой банк (так называемый представляющий банк). Документы выдаются плательщику:

а) против платежа;

б) против акцепта; и реже;

в) без оплаты документов в зависимости от инкассового поручения. Получив платеж от импортера, инкассирующий банк направляет выручку в банк-ремитент, который зачисляет ее на счет экспортера.

Схема 1. Расчеты в форме инкассо

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

1. Заключение контракта (обычно с указанием банков, через которые будут производиться расчеты).

2. Отгрузка экспортером-доверителем товара в соответствии с условиями контракта.

3. Получение экспортером транспортных документов от перевозчика.

4. Подготовка экспортером комплекта документов (транспортных и др., а также при необходимости и финансовых) и представлениеих при инкассовом поручении своему банку (банку-ремитенту).

5. Проверка банком-ремитентом документов (по внешним признакам) и отсылка их вместе с инкассовым поручением банку-корреспонденту (инкассирующему банку) в стране импортера.

6. Представление инкассирующим банком инкассового поручения и документов импортеру (плательщику) для проверки с целью получения платежа или акцепта тратт (переводных векселей) непосредственно или через другой банк (называемый в этом случае представляющим банком.

7. Получение инкассирующим банком платежа от плательщика и выдача ему документов.

8. Перевод инкассирующим банком выручки банку-ремитенту (по почте, телеграфу, телексу, как указано в соответствующих инструкциях).

9. Зачисление банком-ремитентом полученной выручки на счет экспортера.

Инкассовая операция оказывается в целом более выгодной импортеру, поскольку платеж осуществляется против документов, дающих ему право на товар. Следовательно, до этого момента импортер может сохранять свои средства в обороте. При этом он не подвержен риску платить за еще не отгруженный товар. Напротив, экспортеру после отгрузки товара не гарантирована оплата: всегда существует риск того, что импортер по разным причинам может отказаться от товара. К тому же получение экспортером причитающейся ему выручки происходит не сразу после отгрузки товара, а через некоторое время. Тем самым, экспортер фактически предоставляет кредит покупателю. Кроме того, поскольку пробег документов через банки может длиться от нескольких недель до месяца, а в ряде случаев и дольше, существует риск введения валютных ограничений (это относится прежде всего к странам, которые еще не объявили о своем присоединении к Статье VIII Устава МВФ об отмене валютных ограничений по текущим операциям).

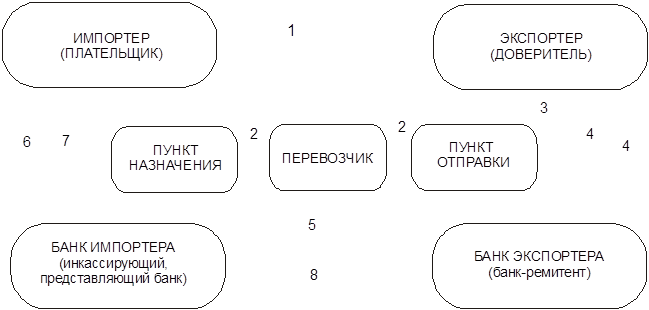

7. 3 АККРЕДИТИВНАЯ ФОРМА РАСЧЕТОВ. Более выгодной для экспортера является аккредитивная форма расчетов. Аккредитив представляет собой поручение банка (или иного кредитного учреждения) произвести по просьбе клиента оплату документов в пользу третьего лица - экспортера (бенефициара), при условии выполненииим определенных условий. Кроме этого, аккредитив может обеспечить краткосрочный кредит при условии согласия банка произвести учет (покупку) документов. Аккредитивная форма расчетов состоит из следующих основных моментов. Экспортер и импортер заключают контракт на поставку товаров или оказание услуг с указанием того, что расчеты будут осуществляться в форме аккредитива. Импортер обращается в свой банк (банк-эмитент) с заявлением об открытии аккредитива в пользу экспортера. Банк-эмитент направляет аккредитивное письмо одному из банков в стране экспортера, с которыми он поддерживает корреспондентские отношения (авизующий банк), поручая ему передать аккредитив экспортеру.

После получения (копии) аккредитива экспортер производит отгрузку товара и в соответствии с условиями аккредитива представляет требуемые документы в банк, указанный в аккредитиве (им может быть и авизующий банк), который пересылает их в банк-эмитент. Банк-эмитент проверяет правильность оформления документов и производитих оплату. После перевода денег в авизующий банк, банк-эмитент выдает документы импортеру. Авизующий банк зачисляет поступившие от банка-эмитента средства на счет экспортера, импортер получает товары.

Однако в соответствии с условиями аккредитива оплату представляемых экспортером документов может производить не только банк-эмитент, но и другой банк, указанный в аккредитиве (исполняющий банк). В этом случае исполняющий банк (им может быть и авизующий банк) после оплаты представленных экспортером документов требует возмещения произведенного платежа у банка-эмитента.

Международные расчеты в форме документарного аккредитива можно представить следующей схемой:

Схема 2. Аккредитивная форма расчетов

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()