Организация расчетных отношений в международном экономическом оборотеРефераты >> Международные отношения >> Организация расчетных отношений в международном экономическом обороте

· доля участия банков при банковском переводе (выполнение платежного поручения клиента) является минимальной;

· более значительная доля присутствует при исполнении инкассового поручения (контроль за передачей, пересылкой товарораспределительных документов и выдачей их плательщику в соответствии с инструкциями доверителя);

· максимальная доля участия банков присутствует при работе с аккредитивом (предоставление бенефициару платежного обязательства, реализуемого при выполнении последним основных условий, содержащихся в аккредитиве).

Дифференциация доли участия банков в осуществлении форм международных расчетов ведет к дифференциации обеспечения платежа для экспортера, являющимся минимальным при банковском переводе за отгруженные товары и максимальным при аккредитиве, который физически выступает денежной гарантией оплаты отгруженного товара банку, открывающему аккредитив. Аккредитив, используемый в расчетах по внешнеторговым сделкам, представляет собой банковское обязательство, в силу которого банк-эмитент (открывающий аккредитив), действуя по приказу (поручению) и на основании инструкции своего клиента (импортера), должен произвести платеж третьему лицу (экспортеру-бенефициару) или оплатить либо акцептовать тратты, выставленные этим лицом, или дать полномочия другому банку осуществить такой платеж или оплатить, акцептовать либо негоциировать (купить или учесть) тратты против предусмотренных документов, если соблюдены все условия договора. Как видно, аккредитив открывается по указанию импортера в его банке (банк-эмитент). Условия снятия денег с аккредитива сообщаются банку экспортера. В каждом аккредитиве указываются срок его действия, сумма, перечень документов, представляемых для платежа по аккредитиву и перевода их в банк экспортера. При проведении международных расчетов могут открываться такие виды аккредитивов, как покрытые (депонированные) и непокрытые (гарантированные), а также отзывные и безотзывные. Покрытыми (депонированными) считаются аккредитивы, при открытии которых банк-эмитент перечисляет собственные средства плательщика или предоставленный ему кредит в распоряжение банка продавца товара (исполняющий банк) на отдельный балансовый счет. При установлении между банками корреспондентских отношений в исполняющем банке может открываться непокрытый (гарантированный) аккредитив путем предоставления банку права списывать всю сумму аккредитива с ведущегося у него счета банка-эмитента. Аккредитивная форма платежа требует самого активного участия банков в осуществлении расчетов. Под документальным аккредитивом понимается любой договор, в силу которого банк-эмитент (банк, выставивший аккредитив), действуя по просьбе и в соответствии с указаниями импортера (приказодателя), берет на себя обязательство произвести платеж третьему лицу (бенефициару) либо, чтобы такой платеж был произведен или такие тратты или акцептованы другим банком против обусловленных документов и в соответствии с оговоренными условиями. Расчеты аккредитивами применяются в случаях установления данной формы расчетов договором, систематической задержки платежей (независимо от ее длительности), когда поставщик переводит покупателя на эту форму расчетов. Механизм совершения сделки при расчетах документальным аккредитивом представлена на рис. 1.

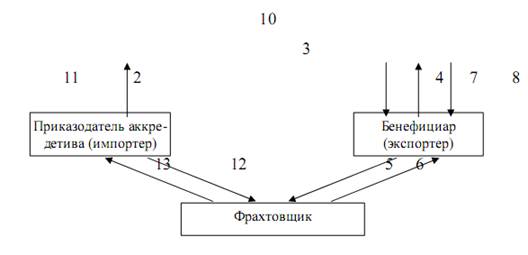

Рис. 1. Последовательность операций при расчетах документарным аккредитивом.

Содержание операций при расчетах документарным аккредитивом состоит в следующем: 1 – экспортер и импортер заключают контакт, предметом котором является поставка некоего товара и в котором оговорено, что расчеты по сделке будут проведены через аккредитив (здесь должны быть оговорены и наиболее существенные условия аккредитива); 2 – импортер дает своему банку поручение открыть аккредитив; 3 – банк, открывающий аккредитив 9банк-эмитент), пересылает своему банку-корреспонденту в стране экспортера; 4 – банк авизует аккредитив бенефициару (экспортеру); 5 – экспортер отправляет товар; 6 – экспортер получает отгрузочные документы на фрахтовщика; 7 – экспортер предоставляет предусмотренные аккредитивом документы авизующему банку; 8 – авизующий банк проверяет документы в плане их соответствия с условиями аккредитива и если он уполномочен осуществлять выплату и условия аккредитива выполнены, то выплачивает эквивалент суммы по документам бенефициару; 9 – авизующий банк пересылает документы банку, открывающему аккредитив; 10 – сумма, выплаченная бенефициару, фигурирует в расчетах между банком-плательщиком и банком-эмитентом (если банк, открывающий аккредитив, при получении документов обнаружит несоответствие условиям аккредитива, он вправе обратить, а это внимание банка-плательщика и отказать ему в так называемом рамбурсе); 11 – банк-эмитент передает документы импортеру и одновременно дебетует н эквивалент суммы по документам; 12 – импортер использует документы для получения товара; 13 – импортер получает право на товар. В расчетах применяют два вида аккредитива, к которым относятся документальные (товарные) аккредитивы при расчетах за товары и услуги при предоставлении обусловленных в аккредитиве документов, а также денежные (циркулярные) аккредитивы, выплата с которых обусловлена предоставлением коммерческих документов. Данная форма международных расчетов является надежным обеспечение платежа. К тому же, бенефициар под залог аккредитива может получить банковский кредит. Однако это наиболее сложная форма, связанная с жесткими требованиями к оформлению документов. К недостаткам данной формы международных расчетов также можно отнести определенные задержки прохождения документов через банк, высокую цену аккредитива. Это связано с тем, что для банка данная форма расчетов связана со значительной процедурной работой, соответственно, комиссия, взимаемая по аккредитиву, выше, чем по другим способам платежей. Инкассо представляет собой банковскую операцию, посредством которой банк по поручению клиента получает на основании расчетных документов причитающиеся ему денежные средства от плательщика за отгруженные товары (оказанные услуги) и зачисляет эти средства на счет клиента в банке. Существует простое инкассо, при котором для получения платежа предъявляются только такие платежные документы, как векселя, чеки, квитанции, а также документальное инкассо, когда инкассируются платежные документы, сопровождаемые торговой документацией, и инкассируются торговые документы без инкассации платежной документации. В основе инкассовой формы расчетов лежит договоренность экспортера со своим банком, предусматривающая его обязательство передавать товарораспорядительную документацию импортеру только при условии выплаты последним стоимости отгруженного товара либо договоренность об этом с банком, расположенным в стране импортера. В рамках этого соглашения существуют два типа сделок: «платеж против документов» и «акцепт против документов». Передача банком документов импортеру производится после их оплаты или акцепта. Инкассовая форма расчетов по сравнению с аккредитивной более выгодна для импортера и менее выгодна для экспортера. Привлекательность инкассовой формы расчетов для импортера определяется тем, что банковская комиссия и другие сборы при осуществлении этой формы значительно ниже. Организации-экспортеры могут прибегать к инкассовой форме расчетов в случаях, когда эта форма расчетов на принципах взаимности обычно практикуется во взаимной торговле с их иностранными контрагентами либо предусмотрена межправительственными или межбанковскими соглашениями. Применение инкассовой формы расчетов не исключает право экспортера требовать от импортера дополнительных гарантий, обеспечивающих интересы экспортера.