Финансовый рынок и его функционирование (мировой и российский опыт)Рефераты >> Экономическая география >> Финансовый рынок и его функционирование (мировой и российский опыт)

Валютный рынок обеспечивает механизм клиринга при проведении международных платежей. Этот механизм действует через оборот депозитов в иностранной валюте, которые банки хранят в банках-корреспондентах, расположенных в других финансовых центрах. Например, немецкий банк осуществляет куплю-продажу долларов на франкфуртском рынке, непосредственно взаимодействуя со своими партнерами. Расчет за эти сделки осуществляется путем отнесения соответствующих сумм на дебет или кредит депозитов до востребования (в вмериканских долларах) немецкого банка, которые он имеет в нью-йорских банках. Механизм клиринга позволяет осуществлять большое количество сделок без расчета наличными или перевода средств.

Валютный рынок обеспечивает кредит. Кредит осуществляется, когда экспортер выставляет срочную тратту покупателю или его банку. Разница между векселем на предъявителя (тратта с оплатой по предъявлении) и срочной траттой заключается в том, что вексель на предъявителя оплачивается немедленно, а срочная тратта оплачивается через определенный срок после предъявления. Если экспортер выставляет срочную тратту, она дисконтируется, продается на рынке векселей, и экспортер получает ее дисконтированную стоимость. Так как она деноминирована в иностранной валюте, банк передает ее экспортеру, что облегчает финансирование экспортных сделок. Срочная тратта становится акцептованной, покупается на денежном рынке инвестором, который тем самым оплачивает сделку.

3.5. Инструменты валютного рынка.

Валютный рынок оперирует активами или финансвыми требованиями (обязательствами), выраженными в иностранной валюте. Сюда входят валютные депозиты, ценные бумаги (облигации) или акции иностранных правительств.

При работе на рынке банки пользуются следующими важнейшими инструментами:

§ телеграфные или электронные переводы средств с бессрочных вкладов (депозитов до востребования);

§ банковские векселя на предъявителя;

§ коммерческие тратты.

Телеграфный или электронный перевод – это такой способ платежа, когда покупатель платит банку за требуемую валюту, а банк передает по телеграфной или электронной связи платежные инструкции банку-корреспонденту, в котором хранится валютный депозит. Этот метод обычно используется при переводе крупных сумм.

Специальные компьютерные телекоммуникационные средства увеличивают скорость передачи и повышают точность сообщений, передаваемых одним банком другому. Например, международная межбанковская электронная система платежей (СВИФТ) осуществляет передачу сообщений, при этом понижая количество ошибок и задержек в валютной торговле.

Альтернативой телеграфному переводу может быть почтовый перевод. В этом случае инструкции отправляются по почте или банкир предоставляет покупателю вексель на предъявителя, а покупатель отправляет его авиапочтой продавцу (получателю платежа). Например, американский импортер может осуществить почтовый перевод векселя на предъявителя своему иностранному поставщику. Сначала он покупает этот вексель на предъявителя в банке в Нью-Йорке. Затем тратта отправляется почтой иностранному продавцу, который может получить по ней платеж в Лондоне в фунтах стерлингов.

Коммерческие тратты выставляются экспортерами покупателю или банку покупателя. Если они предназначены к оплате в иностранной валюте, то они могут и рассматриваться как валюта. Экспортер может отдать распоряжение одному из банков, обслуживающих сделку, учесть тратту, то есть дисконтировать (купить) ее.

3.6. Валютный курс и валютные сделки.

Валютный курс – соотношение, по которому происходит обмен одной валюты на другую, т.е. «цена» денежной единицы одной страны, выраженная в денежных единицах другой страны.

Виды валютного курса

1. Обменный валютный курс по кассовым операциям – обменный курс валют, обслуживающий торговые сделки, которые будут заключены в течение 48 часов.

2. Обменный курс по срочным операциям – обменный курс валют, обслуживающих торговые сделки, которые состоятся в будущем.

Состояние и уровень обменного валютного курса яляются инструментом экономичекой политики. Правительство может проводить политику девальвации или ревальвации.

Изменения валютного курса

1. Девальвация валюты – нецеленаправленные действия правительства по снижению обменного курса национальной валюты, рассматриваемые как промежуточная цель экономической политики, проводимой в целях стимулирования совокупного спроса в экономической системе.

2. Револьвация валюты – целенаправленные действия правительства по повышению обменного курса национальной валюты, рассматриваемые как промежуточная цель экономической политики, проводимой в целях сдерживания совокупного спроса в экономической системе.

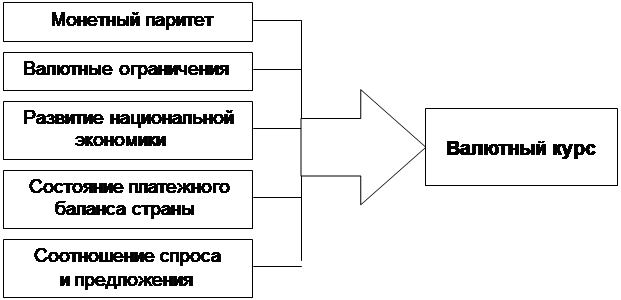

Факторы, влияющие на валютный курс:

|

Монетный паритет – соотношение весового количества чистого золотого или серебра, содержащегося в сравниваемых между собой денежных единицах.

Однако в каждый отдельный момент валютный курс не совпадает с монетным паритетом, а определяется соотношением спроса и предложения на валюту, которое в значительной степени обусловлено валютными ограничениями, определяемыми политикой правительства и состоянием текущего платежного баланса страны.

Валютные ограничения – система правительственных мер, ограничивающая либо жестко регламентирующая права граждан обменивать валюту своей страны на иностранную.

Развитие национальной экономики – основа для устойчивости национальной валюты. Возникают устойчивые причинно-следственные связи – устойчивость национальной валюты является условием для дальнейшего развития национального производства, а развитие национального производстваобеспечивает устойчивость национальной валюты.

Текущее состояние платежного баланса страны определяется оттоком и притоком капитала, связанного с состоянием торгового баланса и счетами движения капитальных средств, что отражено на схеме.

Торговый баланс – разность между импортом и экспортом товаров.

Счета движения капитальных средств, связанные с куплей-продажей финансовых активов и практикой предоставления и получения кредитов и займов. Международные валютные операции, связанные с куплей-продажей финансовых активов и практикой предоставления и получения кредитов и займов.

Существует 3 формы валютных сделок: кассовые сделки (спот, с немедленной доставкой), срочные сделки (форвард, с доставкой через определенное время) и свопы.

Кассовые сделки.

Допустим, вы попали за границу. Если у вас есть деньги, вы их обменяете на наличные или чеки страны пребывания уже в аэропорту. Ваша сделка самая простая кассовая операция. В этом случае валютный обмен не предполагал, по-видимому, получение прибыли, хотя имено она является двигателем валютного дилерства.

Наибольшее распространение получил пространственный арбитраж. К этой валютной операции стихийным путем приходят начинающие дилеры. Прибыль возникает из-за разницы в курсах на различных валютных рынках. Дилер покупает доллары во Франкфурте за 1,5DM, одновременно продвая их в Нью-Йорке за 1,6DM. Разница в курсах относительно устойчивых валют незначительна, поэтому операция имеет смысл лишь при крупных объемах.