Акцизы проблемы и перспективы

Исходя из вышесказанного можно сделать вывод, что доля акцизов в консолидированном бюджете в челом и по всем видам отдельно за последние 2 года увеличилась.

Таким образом, мы видим, что акцизы всегда имели львиную долю в совокупных налоговых поступлениях. Акцизы являются не только важнейшей строкой доходов федерального бюджета, но это и эффективный способ воздействия на цену определенных видов товаров. Изменяя акцизы государство может воздействовать на уровень потребления социально вредных товаров или ограничить импорт определенного товара. Так, особое место в системе косвенного налогообложения занимают акцизы, взимаемые на таможне (особый порядок обложения ввозимых товаров, услуг в страны дальнего и ближнего зарубежья).

Глава 3. Анализ уровня налоговых ставок акцизов

3.1 Налоговые ставки, налоговая база и порядок исчисления акциза

Вторым критерием учета платежеспособности плательщика акциза служат установленные НК РФ дифференцированные ставки акцизов, а также требования по маркировке продукции, действовавшие до 1 января 2006 года.

В отношении подакцизных товаров, для которых установлены различные налоговые ставки, налоговая база определяется применительно к каждой налоговой ставке (пункт 1 статьи 190 НК РФ).

Налоговая база определяется отдельно по каждой ввозимой на таможенную территорию Российской Федерации партии подакцизных товаров. Если в составе одной партии ввозимых на таможенную территорию Российской Федерации подакцизных товаров присутствуют подакцизные товары, ввоз которых облагается по разным налоговым ставкам, налоговая база определяется отдельно в отношении каждой группы указанных товаров (пункт 3 статьи 191 НК РФ).

Налоговая база при реализации (передаче, признаваемой объектом налогообложения) произведенных налогоплательщиком подакциозных товаров в зависимости от установленных в отношении этих товаров налоговых ставок определяется:

o как объем реализованных (переданных) подакциозных товаров в натуральном выражении – по подакциозным товаром, в отношении которых установлены твердые (специфические) налоговые ставки (в абсолютной сумме на единицу измерения);

o как стоимость реализованных (переданных) подакциозных товаров, исчисленная исходя из цен, определяемых с учетом положений ст.40 НК РФ, без учета акциза и НДС, - по подакциозным товарам, в отношении которых установлены адвалорные (в процентах) налоговые ставки;

o как стоимость переданных подакциозных товаров, исчисленная исходя из средних цен реализации, действовавших в предыдущем налоговом периоде, а при их отсутствии – исходя из рыночных цен без учета акциза и налога на добавленную стоимость, - по подакциозным товаром, в отношении которых установлены адвалорные (в процентах) налоговые ставки.

Налоговая база по нефтепродуктам определяется как объем полученных (оприходованных) или переданных нефтепродуктов в натуральном выражении.

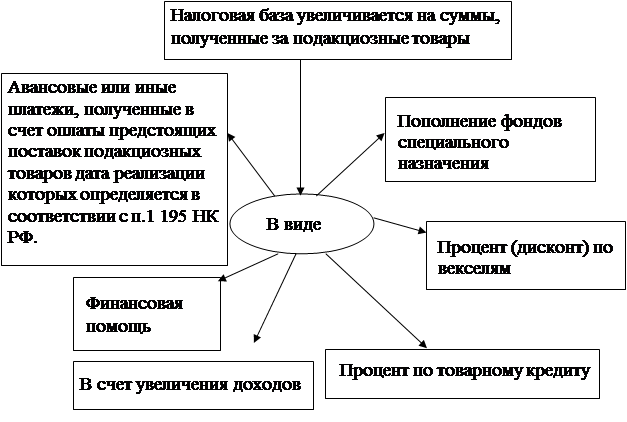

Налоговая база при реализации подакциозных товаров, в отношении которых установлены адвалорные ставки, может увеличиваться (рис.2)[6].

Рис.2. Схема увеличения налоговой базы при реализации подакциозных товаров

Исходя из изложенного, можно выделить следующие ставки акцизов:

1. адвалорные (устанавливаемые в процентах к налоговой базе, которая представляет собой стоимость реализованных (переданных) подакцизных товаров без учета акциза и налога на добавленную стоимость или сумму таможенной стоимости и таможенной пошлины).

Из всего перечня товаров, ввозимых на таможенную территорию РФ, в настоящее время такие ставки акциза применяются только к ювелирным изделиям.

Исчисления акцизов по таким ставкам осуществляется по формуле:

2. специфические (устанавливаемые в рублях и копейках за единицу измерения подакцизного товара или его технической характеристики (для легкового автомобиля, мотоцикла), например вина шампанские, игристые, газированные, шипучие — 10 руб. 50 коп. за 1 литр.

Акциз в отношении товаров, облагаемых по специфической ставке, рассчитывается по формуле:

3. комбинированные, то есть учитывающие и объем, и стоимость подакцизного товара, состоящие из твердой (специфической) и адвалорной (в процентах) налоговых ставок. Сумма акциза по ним исчисляется как сумма, полученная в результате сложения сумм акциза, исчисленных как произведение твердой (специфической) налоговой ставки и объема реализованных (переданных, ввозимых) подакцизных товаров в натуральном выражении, и как соответствующая адвалорной (в процентах) налоговой ставке процентная доля стоимости (таможенной стоимости) таких товаров. Например, сигареты с фильтром 65 руб. 00 коп. за 1000 штук + 8%, но не менее 20% от отпускной цены[7].

Порядок исчисления акциза.

Сумма акциза по подакцизным товарам (в том числе при ввозе на территорию Российской Федерации), в отношении которых установлены твердые (специфические) налоговые ставки, исчисляется как произведение соответствующей налоговой ставки и налоговой базы, исчисленной в соответствии со статьями 187 - 191 НК РФ;

Сумма акциза по подакцизным товарам (в том числе ввозимым на территорию Российской Федерации), в отношении которых установлены адвалорные (в процентах) налоговые ставки, исчисляется как соответствующая налоговой ставке процентная доля налоговой базы, определенной в соответствии со статьями 187 - 191 НК РФ;

Сумма акциза по подакцизным товарам (в том числе ввозимым на территорию Российской Федерации), в отношении которых установлены комбинированные налоговые ставки (состоящие из твердой (специфической) и адвалорной (в процентах) налоговых ставок), исчисляется как сумма, полученная в результате сложения сумм акциза, исчисленных как произведение твердой (специфической) налоговой ставки и объема реализованных (переданных, ввозимых) подакцизных товаров в натуральном выражении и как соответствующая адвалорной (в процентах) налоговой ставке процентная доля максимальной розничной цены таких товаров.

Общая сумма акциза при совершении операций с подакцизными товарами, признаваемыми в соответствии с гл.2 НК РФ объектом налогообложения, представляет собой сумму, полученную в результате сложения сумм акциза, исчисленных в соответствии с пунктами 1 и 2 ст.194 НК РФ для каждого вида подакцизного товара, облагаемых акцизом по разным налоговым ставкам. Общая сумма акциза при совершении операций с подакцизными нефтепродуктами, признаваемыми в соответствии с настоящей главой объектом налогообложения, определяется отдельно от суммы акциза по другим подакцизным товарам.

Сумма акциза по подакцизным товарам исчисляется по итогам каждого налогового периода применительно ко всем операциям по реализации подакцизных товаров, дата реализации (передачи) которых относится к соответствующему налоговому периоду, а также с учетом всех изменений, увеличивающих или уменьшающих налоговую базу в соответствующем налоговом периоде.