Анализ динамики курса турецкой лиры

Содержание

1. Валютный курс и паритет покупательной способности

2. Валютный курс и учетная ставка

3. Валютный курс и счет по текущим операциям

4. Валютный курс и финансовый счет

5. Модель монетарного подхода

6. Валютный курс и фискальная политика

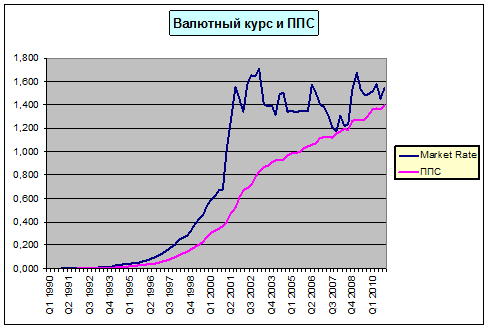

1. Валютный курс и паритет покупательной способности

ППС= Индекс цен Турции/Индекс цен США

Основным понятием, созданным для объяснения валютных курсов, является паритет покупательной способности, согласно которому, между валютным курсом двух валют и внутренней покупательной стоимостью этих валют существует четкая взаимосвязь.

Анализируя валютный курс Турции, то из графика, можно заметить, что до 1995 года он был стабильным, после чего начал увеличиваться. И до 95 года наблюдалась высокая корреляция между валютным курсом и ППС. То есть можно сказать, что в течение данного периода валютный курс можно объяснить теорией ППС. Но начиная уже с 96 года, наметилась тенденция роста валютного курса турецкой лиры, и с 2001 года наблюдались сильные колебания валютного курса, одной из причин которой является кризис, разразившийся в Турции в 2001 году. В тот период в стране наблюдалась сильная девальвация национальной валюты, в результате чего Центральный банк объявил о переходе к плавающему валютному курсу, национальная валюта Турции потеряла половину своей стоимости по отношению к доллару. В 2005 году правительство Турции провело деноминацию турецкой лиры, в результате которой денежная единица страны лишилась шести нулей и получила название "новая турецкая лира".

Таким образом, исследуя валютный курс и ППС страны, можно сделать вывод, что динамика валютного курса объясняется теорией паритета покупательной способности.

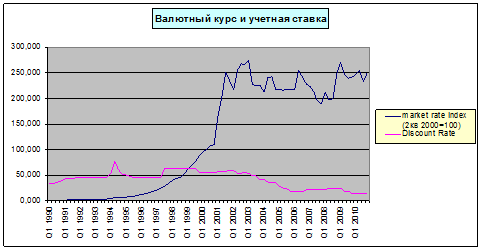

2. Валютный курс и учетная ставка

E=id-if, где id - учетная ставка Турции, if - учетная ставка США

Процентные ставки - это главный фактор, непосредственно определяющий относительную привлекательность валют.

В целом влияние процентных ставок на валютные курсы достаточно однозначно: чем выше процентные ставки по данной валюте, тем выше ее обменный курс.

Следовательно, из графика видно, что до 1999г., когда учетная ставка была высокой, то и курс национальной валюты был высоким, но уже после с понижением учетной ставки национальная валюта начала девальвировать.

курс турецкая лира динамика

Таким образом, теория непокрытого процентного паритета объясняет движение валютного курса турецкой лиры на протяжении анализируемого периода.

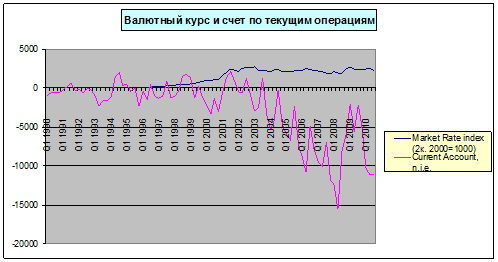

3. Валютный курс и счет по текущим операциям

Счет по текущим операциям отражает, прежде всего, конкурентоспособность товаров и услуг страны за рубежом. Он тесно связан с уровнем курса национальной валюты, поскольку большая положительная величина текущего счета, его положительное сальдо означает приток в страну иностранной валюты, что повышает курс национальной валюты. Отрицательная величина же означает низкую конкурентоспособность товаров и услуг данной страны на внешних рынках; это ведет к росту внешней задолженности и падению курса национальной валюты.

Текущий счет в Турции является отрицательным. Следовательно, валютный курс объясняется данной теорией, и отрицательная величина текущего счета ведет к девальвации национальной валюты.

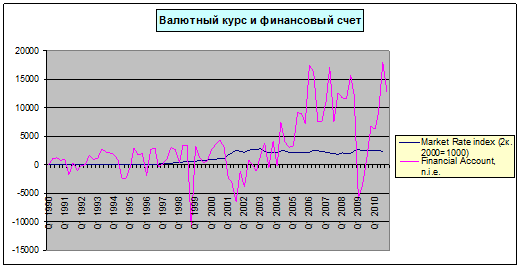

4. Валютный курс и финансовый счет

В современных условиях возросло влияние международного движения капиталов на валютный курс.

Положительный финансовый счет способствует повышению курса национальной валюты, так как увеличивается спрос на ее капитал со стороны иностранных инвесторов. Если инвесторы стремятся получить больше иностранных долговых обязательств, облигаций, акций, банковских депозитов, то они тем самым набавляют цену на иностранную валюту. Отрицательный финансовый счет порождает тенденцию к снижению курса национальной валюты, так как должники продают ее на иностранную валюту для погашения своих внешних обязательств.

Финансовый счет в Турции на данный момент времени является положительным. Но если смотреть на его динамику развития, что он является очень нестабильным и ему присущи значительные колебания. На протяжении анализируемого периода он имел также и отрицательное значение. Пик падения был зафиксирован в 1998 и 2008гг.

Но из-за скачкообразной динамики финансового счета, становится достаточно трудным объяснить его влияние на валютный курс турецкой лиры.

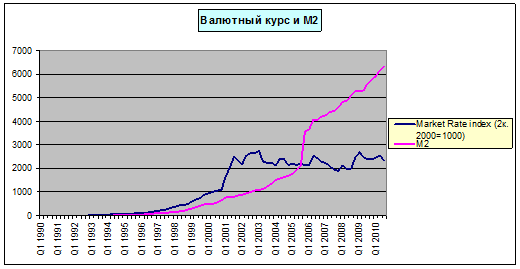

5. Модель монетарного подхода

М2 = Ml (наличные деньги в обращении, находящиеся за пределами банков, дорожные чеки, депозиты до востребования, прочие чековые депозиты) + нечековые сберегательные депозиты, срочные вклады в банках, однодневные операции РЕПО, средства на счетах взаимных фондов;

Количество денег, находящихся в обращении, есть один из существенных факторов, формирующих валютный курс. Избыток одной валюты создаст повышенное предложение ее на международном валютном рынке и вызовет снижение ее курса по отношению к другим валютам. Соответственно, дефицит валюты, при наличии спроса на нее, приведет к росту курса.

Количество денег М2 в Турции постоянно росло на протяжении анализируемого периода. У валютного курса и денежного агрегата М2 достаточная сильная корреляция. В данном случае теория монетарного подхода объясняет изменение валютного курса.

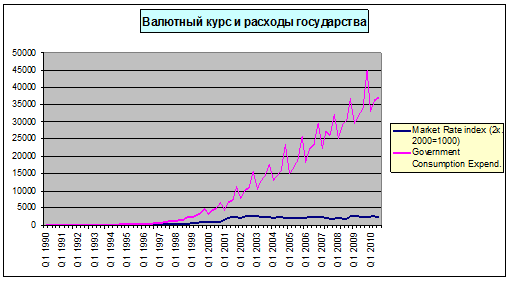

6. Валютный курс и фискальная политика

На протяжении анализируемого периода расходы бюджета Турции увеличивались. При этом, их рост не был стабильным, наблюдались большие колебания. При уменьшении расходов государства национальная валюта дорожает, в данном же случае при их увеличении курс турецкой лиры падал, происходила ее девальвация.

Проанализировав динамику курса турецкой лиры и факторов, влияющих на нее можно сделать вывод, что изменение валютного курса в наибольшей степени объясняют такие факторы как:

· ППС;

· счет по текущим операциям;

· процентная ставка;

· денежный агрегат М2.

То есть наилучшим образом движение валютного курса турецкой лиры объясняют среднесрочного периода.