Анализ финансового состояния и финансовой деятельности ОАО Уральская Сталь за 2006-2007 годы

В состав комбината входят следующие производства.

- Горное производство.

- Сталеплавильное производство

- Прокатное производство.

Комбинат внесен в международный каталог как поставщик высококачественного проката.

Преимуществами ОАО «Уральская Сталь» по сравнению с другими предприятиями отрасли являются:

- 100% УЗК толстолистовой продукции в потоке;

- полный металлургический цикл;

- наличие уникальных видов продукции (литейный хромоникелевый чугун, широкополосный прокат, фасонный прокат);

- наличие крупных постоянных потребителей (трубные заводы, заводы мостовых конструкций и др.);

- близость к основному рынку сбыта продукции (Уральский регион);

- наличие широкого спектра экспортной продукции;

- соответствие продукции комбината мировым стандартам (сертификаты ТЮФ, Ллойд, АБС, ДНВ и др.).

Недостатки по сравнению с другими предприятиями:

- удаленность от основных видов сырья и материалов;

- дорогая технологическая схема производства готовой продукции.

Итак, Открытое Акционерное Общество «Уральская Сталь» имеет организационно - правовую форму ОАО и форму собственности – Совместная частная и иностранная собственность, вид деятельности – производство чугуна и стали и находится по адресу:

Оренбургская область, г. Новотроицк, ул. Заводская, 1.

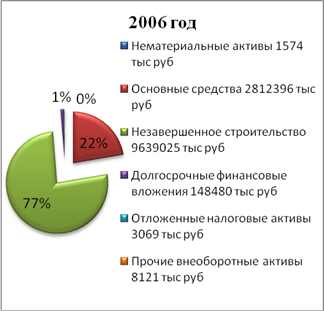

1.2 Структурный анализ внеоборотных активов

Проведем структурный анализ внеоборотных активов, оборотных активов, долгосрочных и краткосрочных обязательств предприятия, а также анализ собственного капитала. Прибегнем к статистике и применим метод наглядности. Для получения точных финансовых показателей обратимся к бухгалтерской документации – Бухгалтерскому Балансу (приложение 1) и Отчету о прибылях и убытках (приложение 2) за 2006 – 2007 годы.

Структурный анализ внеоборотных активов.

Всего: 2006 г.- 12 612 665 тыс. руб.

2007 г.- 16 625 896 тыс. руб.

Уже по приведенным цифрам заметно значительное «подорожание» внеоборотных активов. За счет чего возрос данный показатель?

Из диаграммы видим, что фирма вкладывает свой капитал в Основные Фонды (ОФ). Основные средства увеличили стоимость за счет реконструкции и модернизации старых и покупки/строительства новых стратегически важных и высокоперспективных Фондов в соответствии с программой экономического развития предприятия. При этом отметим снижение доли финансирования нематериальных активов. Общий вывод говорит о наращивании предприятием производственных мощностей на долгосрочную перспективу. Предприятие осуществляет Долгосрочные Финансовые вложения- скупка предприятий.

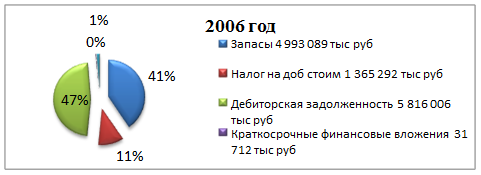

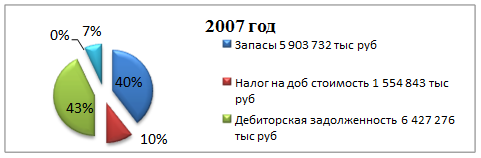

1.3 Структурный анализ оборотных активов

Всего: 2006 год - 12 331 153 тыс. руб.

2007 год – 14 926 196 тыс. руб.

Построим диаграмму

Структурный анализ показал, что особые изменения в оборотных средствах претерпели Краткосрочные финансовые вложения, их финансирование снизилось почти в 4,5 раза на фоне увеличения в 8 раз «свободных» Денежных средств. Очевидно, предприятию для проведения функциональной политики во внутрихозяйственной области или погашения Краткосрочных Финансовых Обязательств (КФО) необходимы денежные средства.

Доля запасов фирмы возросла на 20%. Больше всего изменений в запасах сырья, материалов и других аналогичных ценностей. (Увеличение с 3 715 689 тыс. руб. в 2006 до 4 501 453 тыс. руб. в 2007 году). Такое положение вещей означает определенные экономические риски для предприятия (см ниже).

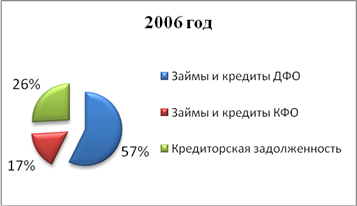

1.4 Анализ долгосрочных и краткосрочных обязательств предприятия

Всего по разделам: 2006 год – 8 249 532 тыс руб

2007 год – 7 582 494 тыс руб

Уже на первый взгляд – положительная динамика снижение доли внешних долгов предприятия. Рассмотрим структуру наглядно.

В долгосрочных финансовых обязательствах (ДФО) фирмы доминируют кредиты и займы, доля отложенных налоговых обязательств мала, что свидетельствует об исправно-налаженной системе уплаты налогов. Действительно, ОАО «Уральская Сталь» является вторым в области крупным промышленным предприятием - налогоплательщиком по количественному показателю. Однако задолженность все же существует.

Фирма сокращает свои ДФО (что, несомненно, положительное явление) - сокращается долг. Доверие фирме со стороны внешних кредиторов остается на высоком уровне. Следовательно, существует объективная возможность либо погашения долгов, либо предпосылки (по мере необходимости) к новым финансовым обязательствам. Нельзя не заметить увеличения КФО за счет новых краткосрочных займов с 2 360 692 тыс. руб. до 3 616 806 тыс. руб. Предприятию для осуществления своих финансовых задач нужны «быстрые» деньги. При этом металлургическая организация уверена в возможности скорого погашения данных обязательств в течение короткого периода времени, что говорит о внешней финансовой «уверенности» предприятия - заемщика. Кредиторская задолженность осталась примерно на одном уровне. Доля ее в КФО велика – 60%. Среди строк кредиторской задолженности преобладает «задолженность поставщикам». На втором месте «прочие кредиты», на третьем – «задолженность перед персоналом». Задолженность перед персоналом с 2006 по 2007 год уменьшилась, однако величина «негативного» показателя остается 203 386 тыс руб !!!. Учитывая стихийное увеличение уровня общей инфляции за последние 2 года, можно предположить, что данное положение вещей может привести ко внутреннему «скрытому зарплатному кризису», что может «подорвать» предприятие изнутри. Как известно, «малая зарплата» (по сравнению с другими аналогичными предприятиями) и «зарплата не вовремя»- худшие стимулы (антистимулы) к труду.

Напомним, что на металлургическом производстве занятость составляет более 16 тысяч человек и «Уральская Сталь» является градообразующим!!! Для 100 тысячного города Новотроицка предприятием.

1.5 Структурный анализ собственного капитала

Всего по данному разделу: 2006 год – 10 688 030 тыс. руб.

2007 год – 16 386 668 тыс. руб.

Уставной капитал (УК) и резервный капитал (РК) за рассматриваемый период остаются неизменными.

Таким образом, «наращение» Собственного Капитала (СК) предприятия происходит за счет увеличения Нераспределенной Прибыли Акционерного Общества (НрП). В 2007 году показатель нераспределенной прибыли вырос на ≈5 650 000 тыс. руб., что означает в теории увеличение «положительного» эффекта во многих финансовых показателях, а вместе с тем рост платежеспособности предприятия.