Анализ финансовой отчетности ОАО РАО ЕЭС России

Если говорить о СОС, то за 2007 год по сравнению с 2006 годом можно наблюдать положительную тенденцию – рост оборотных активов, приобретенных за счет собственных средств. Это значит, что с каждым годом организация все меньше рассчитывает на заемный капитал в обеспечении своей деятельности.

Т.к. у нас СОС 0, то можно говорить о классической модели Управления СОС (Компания достаточно стабильна с точки зрения ликвидности):

|

ВОА |

ПК | |

|

ОА | ||

|

КО |

Где ВОА – внеоборотные активы, ОА – оборотные активы, ПК – постоянный капитал (СК+ДО), КО – краткосрочные обязательства.

На 31 декабря 2006 г. значение коэффициента текущей ликвидности (5,26) соответствует норме. Он показывает, сколько рублей оборотных средств приходится на один рубль текущей краткосрочной задолженности. Для коэффициента быстрой ликвидности нормативным значением является 1 и более. В данном случае этот показатель составил 2,74, что означает, что Компании развивается и у нее достаточно активов, которые можно в сжатые сроки перевести денежные средства и погасить краткосрочную дебиторскую задолженность.

Соответствующим норме оказался коэффициент абсолютной ликвидности. Он показывает, какая часть краткосрочных обязательств может быть при необходимости погашена немедленно за счет имеющихся денежных средств

4. Оценка и анализ финансовой устойчивости

4.1 Показатели оценки финансовой устойчивости фирмы

1) Коэффициент независимости

Кн=![]()

2) Коэффициент финансовой устойчивости

Кфу=

3) Коэффициент финансирования

Кф=![]()

4) Финансовый леверидж или коэффициент капитализации

Л=![]()

5) Кп%= Прибыль до налогообложения/% к уплате

Таблица 5.

|

01.01.2006 |

31.12.2006 |

+/- |

31.12.2007 |

+/- | |

|

Кн |

0,98 |

0,99 |

+0,01 |

0,95 |

-0,04 |

|

Кфу |

0,98 |

0,99 |

+0,01 |

0,95 |

-0,04 |

|

Кф |

43,2 |

93,4 |

+50,2 |

18,7 |

-74,2 |

|

Л |

0,02 |

0,01 |

-0,01 |

0,05 |

+0,04 |

|

Кп |

65,7 |

2735,3 |

+2669,6 |

5857,1 |

3121,8 |

На основании этих коэффициентов, можно сказать, что предприятие абсолютно финансово устойчивое. Большая часть имущества сформирована за счет собственных средств. Причем, как отмечалось раньше, произошло существенное уменьшение доли заемного капитала, следовательно, нет угрозы финансовой зависимости.

Коэффициент покрытия процентов должен быть больше 1, в данном случае на коэффициент соответствует норме, это означает, что фирма может в полном объеме рассчитаться с внешними инвесторами по текущим обязательствам.

4.2 Структура расходов

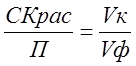

, где

, где

СК расч – расчетная величина СК, соответствующая сложившемуся соотношению доходов и расходов

П – средняя величина совокупных пассивов

Vкр – критический объем продаж (форма №2, строка 020 + строка 030 + строка 040)

Vф – фактический объем продаж (форма №2, строка 010)

Таблица 6.

|

01.01.2006 |

31.12.2006 |

31.12.2007 | |

|

Vкр |

5 926 |

6 790 |

11 797 |

|

Vф |

32 579 |

40 297 |

29 131 |

|

П |

338 560 |

1 084 649 |

1 478 120 |

|

СКрасч |

61 582 |

182 762 |

598 585 |

|

СК |

330 900 |

1 073 159 |

1 403144 |

|

СК>СКрасч |

+ |

+ |

+ |