Анализ финансовой устойчивости и платежеспособности предприятия (на примере ОАО Нижнекамскшина)

Из данных таблицы 2.3.2 можно сделать вывод, что ОАО «Нижнекамскшина» финансово неустойчиво. Все относительные показатели не соответствуют нормативным значениям, причем это состояние фиксируется за все анализируемые периоды. В течение анализируемых трех лет в ОАО «Нижнекамскшина» наблюдается устойчивая тенденция коэффициента автономии на его сокращение с 0,28 на конец 2006 года до указанного 0,19 на конец 2008 года. Анализ показал, что в течение каждого рассматриваемого года фактическая величина коэффициента автономии была существенно ниже необходимой величины. Таким образом, снижение абсолютных значений коэффициента автономии означает потерю финансовой устойчивости ОАО «Нижнекамскшина».

Значение коэффициента зависимости (концентрации заемного капитала) за анализируемый период увеличилось с 0,73 до 0,80, что означает рост доли заемных средств в финансировании ОАО «Нижнекамскшина».

Динамика коэффициента финансирования ОАО «Нижнекамскшина» ниже нормативного значения, при этом наблюдается тенденция к уменьшению значения коэффициента с 0,35 до 0,23. Это подтверждает вывод о снижении финансовой устойчивости, так как ограничивается возможность покрытия собственным капиталом заемных средств. В ОАО «Нижнекамскшина» коэффициент финансовой активности существенно превышает рекомендуемое ограничение. За анализируемый период значение коэффициента увеличилось с 2,79 в 2006 году до 4,21 в 2008 году, что свидетельствует об усилении зависимости от заемных источников, следовательно, о снижении финансовой устойчивости ОАО «Нижнекамскшина».

Коэффициент обеспеченности собственными оборотными средствами в ОАО «Нижнекамскшина» в течение всего анализируемого периода имеет отрицательное значение в связи с отсутствием собственных оборотных средств. Коэффициент маневренности собственного капитала также имеет отрицательное значение, что также связано с отсутствием собственных оборотных средств ОАО «Нижнекамскшина». Отрицательное значение коэффициента маневренности собственного капитала характеризует не удовлетворительное финансовое состояние ОАО «Нижнекамскшина».

Данные таблицы 2.3.2 показывают, что значение коэффициента финансовой устойчивости ОАО «Нижнекамскшина» ниже нормативного. В динамике коэффициента наблюдается отрицательная тенденция – он снизился с 0,33 до 0,26, то есть удельный вес источников финансирования, которые могут быть использованы длительное время, снизился на 7 пунктов. Индекс постоянного актива увеличился с 2,36 в 2006 году до 3,30 в 2008 году, то есть величины собственного капитала не хватает для финансирования внеоборотных активов, ОАО «Нижнекамскшина» вынуждено привлекать заемные средства.

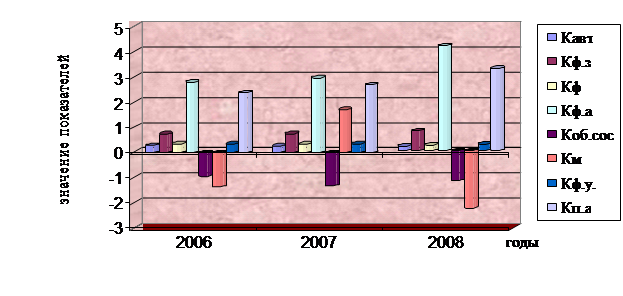

Представим графически динамику относительных показателей финансовой устойчивости ОАО «Нижнекамскшина» за 2006-2008 годы.

Как видно из рисунка 21, ОАО «Нижнекамскшина» имеет высокую степень зависимости от заемного капитала, то есть финансово неустойчиво. ОАО «Нижнекамскшина» характеризуется низким уровнем финансовой устойчивости и самофинансирования. Устойчивая тенденция на снижение абсолютных значений коэффициента автономии означает снижение финансовой устойчивости ОАО «Нижнекамскшина».

Рисунок 2.3.1 - Динамика относительных показателей финансовой устойчивости ОАО «Нижнекамскшина» за 2006-2008 годы

Таким образом, проведенный анализ финансовой устойчивости и за 2006-2008 годы позволяют заключить о не удовлетворительном состоянии ОАО «Нижнекамскшина». В течение анализируемого периода ОАО «Нижнекамскшина» находится в кризисном финансовом состоянии. У предприятия нет источников формирования запасов. Оно полностью неплатежеспособно и находится на грани банкротства, так как ключевой элемент оборотных активов (запасы) не обеспечены источниками финансирования.

3 Пути повышения финансовой устойчивости и платежеспособности предприятия

3.1 Развитие шинной отрасли в условиях кризиса

Российский автомобильный рынок является одним из самых перспективных и быстрорастущих (без учета кризисного периода) в мире. Это, в свою очередь, ведет к увеличению потребности в автомобильных шинах. По предкризисным прогнозам аналитиков, к 2010 году в России могло бы продаваться около 70 миллионов автопокрышек. Но это, как ни странно, не дает преимуществ российским шинникам, ведь на автомобильном рынке страны все больше доминируют иномарки. Так, до кризиса продажи росли в основном за счет премиального сегмента А, где сильны позиции иностранных брендов. Даже в традиционном для российских шинников сегменте В их стали теснить южнокорейские и тайваньские марки. А в нижнем ценовом сегменте (Econom) усиливается давление со стороны азиатских производителей, прежде всего из Китая и Индии. Помимо новой продукции в страну ввозятся и бывшие в употреблении шины.

Стабильные темпы роста автомобильного парка в России, а также увеличение благосостояния потребителей явилось основным двигателем позитивной динамики развития рынка автомобильных шин (в течение последних нескольких лет в отдельных сегментах данного рынка прирост достигал 17%). На общей волне роста емкости рынка шин российские производители ОАО «Сибур – Русские шины» и ОАО «Татнефть» инвестировали в модернизацию производства легковых шин и цельнометаллокордных (ЦМК) шин для современной грузовой техники и автобусов.

Однако реализации всех инвестиционных программ, осуществляемых в настоящее время отечественными шинниками, может помешать активная экспансия на внутренний рынок зарубежных производителей шин. Начиная с 2007 года, все российские производители шин испытывают усиливающееся давление со стороны импортных шин, даже в тех рыночных секторах, где позиции отечественных производителей весьма устойчивы. Импорт шин в РФ в 2007 году скачкообразно вырос почти в 2 раза, за 2008 год импорт шин в Россию вырос еще на четверть по сравнению с предыдущим годом. При этом поставки шин по импорту проводились в целом ряде случаев по заниженной таможенной стоимости. В сочетании с финансово-экономическим кризисом, начавшимся в 3 квартале 2008 года, это привело к затовариванию российского рынка вторичными иностранными брендами и продукцией производства других производителей и, как следствие, к резкому падению объемов производства российскими производителями в 4 кв. 2008 года и в 2009 году.

По прогнозам аналитиков потери российских производителей за год оцениваются в объеме свыше 10 млн шин на общую сумму более 400 млн USD.

При этом большое сомнение вызывает качество дешевых импортных шин, а ведь в немалой степени именно от шин зависит безопасность перевозимых грузов и людей.

Помимо новой продукции в страну ввозятся и бывшие в употреблении шины. Если восстановленные шины еще подвергаются контролю качества (проверка каркасов перед наваркой), то проверить состояние б/у шины не представляется возможным. Поэтому считаем целесообразным запретить в страну ввоз всех шин, бывших в употреблении. Также стоит отметить, что не только российские шинники обеспокоены качеством импортных шин – власти США, Бразилии, Индии и Турции в той или иной форме ввели ограничения на ввоз импортной продукции.