Валютный курс на примере США

Ø ростом совокупного спроса, который обесценивает национальную валюту;

Ø ростом притока капитала, укрепляющим национальную валюту [6].

В целом стимулирование бюджетной политики приводит к ухудшению платежного баланса и снижению курса национальной валюты. В результате на почве роста иностранного спроса на отечественные товары появляются стимулы для расширения внутреннего производства [6].

Кредитно-денежная политика при плавающих валютных курсах существенно влияет на величину реального ВВП. Происходит это под действием расширявшегося внутреннего денежного предложения. Расширение денежного предложения способствует получению кредитов в национальной валюте, снижает процентные ставки и ведет к росту расходов, что в свою очередь приводит к ухудшению платежного баланса. Однако при плавающих валютных курсах возникающий дефицит влечет за собой обесценение национальной валюты. Это, в свою очередь, создает условия, в которых отечественные производители получают определенное преимущество перед иностранными, и отечественная продукция становится конкурентоспособной из-за своей дешевизны [6].

Таким образом, сокращение денежной массы повышает стоимость национальной денежной единицы, вызывая падение внутреннего объема производства и рост зарубежного.

Внешнеэкономическая политика базируется на регулировании нарушений со стороны экспорта и импорта. Колебания заграничного спроса на экспорт в первую очередь влияют на экономику страны, специализирующуюся на производстве узкого набора экспортной продукции. Экономические циклы импортирующих стран порождают резкие всплески роста или падения производства в экспортирующей стране. Особенно остро это ощущается в станах - экспортерах сырья. Результатом таких колебаний являются дефициты и активы платежного баланса. Нейтрализовать их можно либо по средствам соответствующей макроэкономической политики, стабилизирующей совокупный спрос, либо системой плавающих валютных курсов. Последний оказывает автоматическое противодействие экспортно-импортным колебаниям [6].

Несомненным достоинством плавающего валютного курса является способность к автоматической адаптации платежного баланса при колебании цены национальной денежной единицы.

Регулируемо плавающий (промежуточный) валютный курс – это официально определяемое соотношение между национальными валютами, допускающее колебания валютного курса в соответствии с установленными правилами. Выделяют следующие виды регулируемо плавающего валютного курса [6].

Корректируемый валютный курс автоматически изменяется в соответствии со сменой определенного набора экономических показателей. Текущий валютный курс может произвольно меняться, например, вслед за изменением уровня инфляции в самом государстве и в стране – основном торговом партнере [6].

Скользящая фиксация – механизм установления валютного курса как процента колебания вокруг центрального паритета, предусматривающий регулярное его изменение на определенную величину. Момент, когда необходимо пересматривать уровень центрального паритета, может либо задаваться формулой и временными параметрами (раз в месяц, раз в квартал и т.п.), либо определяться политическим решением монетарных властей по их усмотрению [6].

Валютный коридор предполагает определенное государством пределов колебаний валютного курса, которые оно обязуется поддерживать [6].

Таким образом, изменение валютного курса заметно влияет не только на внешнеэкономическую деятельность конкретной страны, но и отражается на международных макроэкономических процессах. Так, понижение стоимости валюты данной страны стимулирует ее экспорт, сокращая импорт, что способствует улучшению ее торгового и платежного баланса. Однако, с другой стороны, падение валютного курса способствует возникновению процесса инфляции, ухудшает условия торговли (соотношение между экспортными и импортными ценами), приводит к нарушению эквивалентности обмена, что наносит стране ощутимые материальные потери. В результате многие страны манипулируют валютными курсами для решения своих задач как в области экономического развития, так и для защиты от валютного риска.

Плавающий валютный курс позволяет в полной мере использовать инструменты кредитно-денежной политики при достижении внутреннего и внешнего равновесия, что совершенно невозможно в условиях фиксированных валютных курсов

ГЛАВА 2. КЛАССИФИКАЦИЯ КУРСА ДОЛЛАРА США

2.1 ВИДЫ КУРСА ДОЛЛАРА США

Рассмотрим приведенную выше классификацию на примере доллара США.

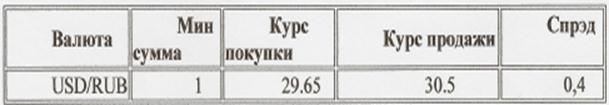

По типу сторон различают курс покупки и курс продажи. По курсу покупки банки покупают валюту при ее прямой котировке. Курс продажи – это курс, по которому банк передает денежные знаки других стран и покупает национальную валюту при прямой котировке. Величина, на которую курс покупки отличается от курса продажи, называется спрэдом [6].

К примеру, на 24 февраля 2010 г в банке ВТБ 24 курс покупки и продажи составили:

Таблица 1 – Величина стоимости курса доллара, в банке ВТБ 24 на 24.02.10[20]

По времени операции. Валютный курс спот – цена обмена двух валют в течение дней. В котировочных таблицах Запада показываются курсы наличных валютных сделок.

Немного подробнее об этом. Валютные пары – это сочетание двух валют по отношению к другой. Валюта, стоящая первой в сочетании, называется основной. Валюта, стоящая второй в сочетании, называется котируемой. Курс валюты говорит о том, сколько котируемой валюты дают за основную валюту (смотри таблицу 2) [19].

Таблица 2 – Котировки валют [19]

Таким образом, курс EUR/USD 1,2033 значит, что за 1 евро дают 1,2033 доллара США. Курс USD/CHF означает, что за 1 доллар США дают 1,2937 швейцарского франка (CHF) [19].

По степени вмешательства государства. Примером стабильного курса является курс доллара. Он устанавливается рынком в условиях стабильной экономики [5].

2.2 ПРОБЛЕМА КОЛЕБАНИЙ РЕАЛЬНОГО И НОМИНАЛЬНОГО КУРСА ДОЛЛАРА НА МИРОВОМ ВАЛЮТНОМ РЫНКЕ

Обеспокоенность структурными проблемами американской экономики спровоцировала массовые продажи доллара и резкое падение на мировых рынках.

Наибольшую обеспокоенность у участников рынка вызывает набирающая силу инфляция в США. "Цены на сырьевые товары высоки и продолжают быстро расти, падающий доллар усиливает инфляционное давление, растут заработки, а производительность труда по крайней мере не снижается", — говорит Марк Занди, главный экономист Moody"s Economy.com [13].

Ускорение инфляции может заставить Федеральную резервную систему США и дальше повышать процентные ставки с нынешнего уровня в 5%. Однако внимание участников рынка переключилось с циклических факторов, на структурные дисбалансы в мировой торговле, полагают специалисты [21].

Это прежде всего растущий дефицит баланса США в торговле с другими странами, в первую очередь с Китаем. Смена настроений означает, что ослабление доллара продолжится, считают эксперты.