Виды проектных рисков

· Контракты с фиксированной единовременно выплачиваемой суммой платежа. Эти контракты снижают вероятность превышения сметы расходов, что является ответственностью проектной компании. В случае изменений в контрактной цене кредитор имеет возможность защитить себя, особенно если проектная компания внесла поправки в параметры проекта.

· Превышение сметы расходов. Превышение сметы расходов можно смягчить, воспользовавшись контрактными обязательствами, например, заставив спонсоров, других акционерных участников проекта или потенциальных (резервных) акционеров проекта произвести дополнительные вливания собственного капитала. Кроме того, можно применить соглашения о резервном финансировании (standby funding agreements) для дофинансирования проекта, организуемого как за счет кредитора строительства, так и за счет субординированного кредита, предоставленного участниками проекта или третьими сторонами. Для этого спонсор проекта должен создать «эскроу-фонд» (escrow fund) условного депонирования денежных сумм для поддержания ликвидности в случае перерасхода средств.

· Гарантия исполнения. Риски, связанные с подготовительным этапом, можно покрыть, воспользовавшись гарантией выполнения строительных работ. По сути, это гарантия от одного или нескольких спонсоров проекта, что кредит будет погашен, если строительные работы (согласно результатам проведенных тестовых испытаний) к определенной дате не завершены.

· Испытание на завершенность. По завершении проекта спонсоры пожелают освободить себя от какой бы то ни было ответственности перед кредиторами. Чтобы с точностью определить момент, когда это произойдет, проводятся «испытания на завершенность». Понятие «завершенность» является предметом переговоров кредиторов и спонсоров проекта. Завершенность можно определить посредством:

o сертификата архитектора о завершении строительства (например, строительства отеля);

o проверки физической завершенности (удостоверяемой независимыми консультантами);

o производственного испытания (проверки объемов выпуска продукции Х за определенный период);

o контракта о продаже, т. е. подтверждения того, что заемщик сможет выполнить любой подписанный им договор с поставщиками;

o экономического испытания, т. е. проверки на прибыльное функционирование объекта, исходя из коэффициента покрытия, рассчитанного на основе потока денежных средств и включенного в кредитное соглашение.

· Убытки ликвидации в строительных контрактах. Если строительная часть проекта находятся на стадии, когда коммерческая деятельность еще невозможна, или же проект после завершения строительства не функционирует на гарантированном уровне, проектной коммерческой компании все равно придется обслуживать свой долг и другие обязательства. Это можно реализовать посредством «оплаты убытков ликвидации», т. е. оценки подрядчиком и спонсором проекта ущерба, причиненного задержкой с окончанием проекта или выполнением работ, не отвечающих оговоренным требованиям. Преимущество использования заранее оговоренного размера оплаты убытков ликвидации состоит в том, что отпадает необходимость в спорах по поводу величины убытков. Однако следует тщательно проанализировать исполнимость такого порядка оплаты, особенно в международном контексте.

Риски эксплуатации

· Долгосрочные контракты на поставку. Во многих проектах заключаются долгосрочные контракты, гарантирующие поставку сырья в требуемом объеме по предсказуемой цене, что сокращает ценовой риск. В подобных случаях кредитор должен проследить за тем, чтобы кредит поставщика был достаточен для того, чтобы обеспечить выполнение контракта.

· Контракты, предусматривающие оплату покупателем неустойки в размере полной цены покупки в случае отказа от сделки (take-or-pay contracts). Стороны, финансирующие проект, могут минимизировать риски, связанные с недополучением денежных потоков, заключая контракты типа «take-or-pay». Подобный контракт заключается между проектной компанией и третьей стороной, которая обязуется купить определенное количество проектной продукции в течение определенного периода, вне зависимости от того, был ли поставлен данный товар. Преимущество таких контрактов для проектной компании состоит в том, что он закрепляет продажу определенной доли продукции в течение определенного периода по фиксированной цене. Эта цена может оказаться ниже рыночной, тем не менее, она будет оставаться постоянной и неизменной в течение определенного времени, облегчая процедуру финансового планирования. Заинтересованность покупателя в заключении подобных контрактов зиждется на желании обеспечить поставку товара на условиях и по цене, которые в противном случае могли бы оказаться недоступными. Подобные контракты существенно укрепляют позиции банка, поскольку выручка от них будет поступать на счет банка-кредитора, что обеспечивает дополнительный механизм мониторинга. Отметим, что банк может чувствовать себя относительно комфортно только в том случае, если покупатель по вышеупомянутому контракту обладает достаточной степенью платежеспособности.

· Контрактытипа «take-and-pay». Контракт «take-and-pay» аналогичен контракту «take-or-pay» за тем исключением, что покупатель обязуется заплатить только при условии, что поставка товара действительно произошла. Таким образом, такие контракты не содержат безусловных обязательств.

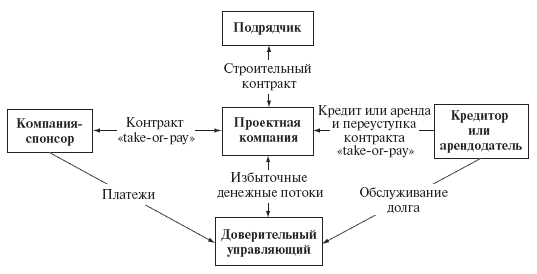

Рис. 2.2. Схема проектного финансирования на основе контракта «take-or-pay»

Рис. 2.2. Схема проектного финансирования на основе контракта «take-or-pay»

Краткое описание:

· Спонсорская компания вступает в контракт «take-or-pay» с проектной компанией;

· Проектная компания подписывает кредитное соглашение (или договор лизинга / аренды) с кредитором (или арендодателем) и переступает контракт в качестве обеспечения кредитору, арендодателю, доверительному управляющему, действующему от их лица;

· Поступления от кредита или аренды используются для финансирования строительства объекта;

· Платежи по контракту «take-or-pay» переводятся доверительному управляющему, который, в свою очередь, осуществляет обслуживание задолженности перед кредитором или арендодателем. Избыточные денежные потоки поступают в пользу проектной компании.

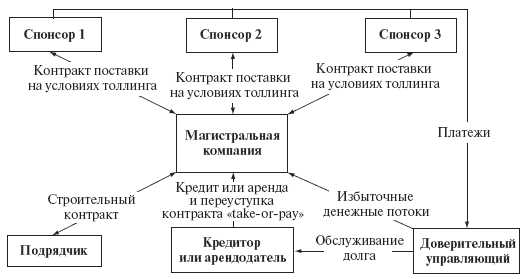

Рис. 2.3. Схема проектного финансирования на основе контракта об объеме выпуска продукции («through-put contract»)

Рис. 2.3. Схема проектного финансирования на основе контракта об объеме выпуска продукции («through-put contract»)

Краткое описание:

· Три компании-спонсора подписывают контракт об объемах выпуска продукции с магистральной компанией;

· Магистральная компания подписывает кредитное соглашение (или соглашение о лизинге / аренде) с кредитором (или арендодателем) и переступает контракт об объеме выпуска продукции (на условиях толлинга) в качестве обеспечения кредитору или арендодателю (или доверительному управляющему, действующему от их лица);

· Поступления от кредита используются для строительства трубопровода;

· Платежи по контракту об объеме выпуска продукции поступают в пользу доверительного управляющего. Управляющий использует их для обслуживания долга, а избыточные денежные потоки перечисляет магистральной компании.