Государственный бюджет Российской Федерации

4) лесной налог;

5) водный налог;

6) экологический налог;

7) земельный налог.

4. Налоги на внешнюю торговлю и внешнеэкономические операции:

1) таможенная пошлина;

2) таможенные сборы.

5. Прочие налоги, пошлины и сборы:

1) государственная пошлина;

2) взносы в государственные социальные внебюджетные фонды;

3) дорожный налог;

4) транспортный налог;

5) налог на игорный бизнес;

6) налог на рекламу.

Неналоговые доходы:

6. Доходы от имущества, находящегося в государственной муниципальной собственности, или от деятельности:

1) проценты, полученные от размещения в кредитных организациях временно свободных средств бюджета;

2) проценты, полученные от предоставления бюджетных средств внутри страны;

3) доходы от оказания услуг или компенсации затрат государства;

4) перечисление прибыли Центрального банка РФ;

5) платежи от государственных и муниципальных организаций;

6) доходы от использования имущества, находящегося в государственной и муниципальной собственности;

7) дивиденды по акциям, принадлежащим государству;

8) доходы от сдачи в аренду имущества, находящегося в государственной собственности;

9) плата за выделение квот вылова водных биологически ресурсов совместным предприятиям и иностранным юридическим лицам;

10) прочие поступления от имущества, находящегося в государственной и муниципальной собственности, или от деятельности;

7. Доходы от продажи имущества, находящегося в государственной и муниципальной собственности:

1) доходы от продажи государственных производственных и непроизводственных фондов, транспортных средств, другого оборудования;

2) доходы от реализации конфискованного, бесхозного имущества, кладов и другого имущества, перешедшего в государственную и муниципальную собственность;

3) доходы от реализации государственных запасов;

4) доходы от продажи земли и нематериальных активов;

5) поступления от приватизации организаций, находящихся в государственной собственности;

6) поступления от продажи государством принадлежащих ему акций организаций;

7) доходы от продажи квартир;

8) поступления капитальных трансфертов из негосударственных источников;

9) административные платежи и сборы;

10) штрафные санкции, возмещение ущерба»;

11) доходы от внешнеэкономической деятельности;

12) прочие неналоговые доходы.

8. Безвозмездные перечисления:

1) из бюджетов других уровней;

2) из государственных внебюджетных фондов;

3) из государственных организаций;

4) из наднациональных организаций;

5) средства, передаваемые в целевые бюджетные фонды.

9. Доходы целевых бюджетных фондов:

1) дорожные фонды;

2) экологические фонды;

3) фонд развития таможенной системы РФ;

4) государственный фонд борьбы с преступностью;

5) фонд воспроизводства минерально-сырьевой базы;

6) целевой фонд Федеральной пограничной службы РФ;

7) целевой фонд Министерства РФ по атомной энергии.

1.6 Роль налогов в формировании бюджетов

Все указанные налоги выполняют различные функции и по-разному участвуют в формировании доходов бюджетов (табл. 1.6.1).

Таблица 1.6.1.Структура налоговых доходов федерального бюджета за 1998—2002 гг., %

Источник: Федеральный закон «О федеральном бюджете на 1998 год»; Федеральный закон «О федеральном бюджете на 1999 год»; Федеральный закон «О федеральном бюджете на 2000 год»; Федеральный закон «О федеральном бюджете на 2001 год»; Федеральный закон «О федеральном бюджете на 2002 год».

|

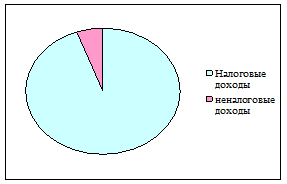

Рисунок 1.6.2. доля налогов в доходах федерального бюджета на 2002 год.

Как видно из таблицы 1.6.1, основную долю доходов федерального бюджета составляют косвенные налоги — НДС, акцизы, таможенные пошлины и сборы. В сумме эти три налога составляют примерно 2/3 доходов федерального бюджета. Наибольший доход обеспечивает НДС. В доходах федерального бюджета 2002 г. его доля составила 38,5%. Значительное место в формировании доходов федерального бюджета принадлежит акцизам. Хотя их доля за последние пять лет несколько сократилась, но по-прежнему они составляют около 12% доходов федерального бюджета.

Существенно выросла в последние годы доля таможенных пошлин. В 2002 г. они уже составляли 16,1% всех доходов федерального бюджета против 7,4% в 1998 г. Увеличение доли таможенных пошлин и сборов, с одной стороны, свидетельствует о расширении внешней торговли и благоприятной экономической конъюнктуре на мировых рынках, что обеспечивает увеличение притока денежных средств в федеральный бюджет. Однако, с другой стороны, увеличение доли таможенных пошлин и сборов в формировании доходной части бюджета свидетельствует о том, что судьба федерального бюджета все в большей степени начинает зависеть от внешних факторов, в частности от изменения мировых цен на энергоносители. В стратегическом плане это является не совсем верным, так как в случае изменения ситуации на мировых рынках в худшую для России сторону под угрозой может оказаться выполнение федерального бюджета по доходам.

Что касается прямых налогов, в частности налога на прибыль, то его доля в доходах федерального бюджета на протяжении 90-х гг. неуклонно сокращалась. Если в 1994 г. за счет налога на прибыль формировалось 28% доходов федерального бюджета, то в 2001 г. — 14,4%, а в 2002 г. — всего лишь 10,3%. Другие прямые налоги - подоходный налог с физических лип, налог па имущество поступают в основном в бюджеты субъектов Федерации и местные бюджеты и не отражаются в доходах федерального бюджета.

Невелика также доля ресурсных налогов — в среднем 1 — 2% доходов федерального бюджета, хотя их доля в 2002 г. существенно возросла. С одной стороны, это объясняется тем, что большинство ресурсных налогов до сих пор поступают в доходы бюджетов субъектов РФ. Однако, с другой стороны, ставки по ресурсным налогам сегодня также невелики, что является доказательством того, что российское государство не в полной мере присваивает и использует на общие цели природную ренту. В большинстве случаев рентная составляющая используется в интересах отдельных хозяйствующих субъектов.

В доходы федерального бюджета поступают также налоги на капитал (доходы от денежного капитала, процентные доходы от вкладов, от покупки ценных бумаг и т.п.). Однако в целом доля налогов с финансовых операций, недвижимости и капитала составляет не более 3% доходов федерального бюджета. На наш взгляд, в условиях, когда доля смешанного дохода в ВВП неуклонно растет (с 1992 по 2000 г. его доля в ВВП увеличилась с 7,2 до 28%), эти налоги должны составлять более значимую часть доходов федерального бюджета. Такова общая картина в отношении налоговой составляющей доходов федерального бюджета.