Инвестиционный климат в России проблемы и пути их решения

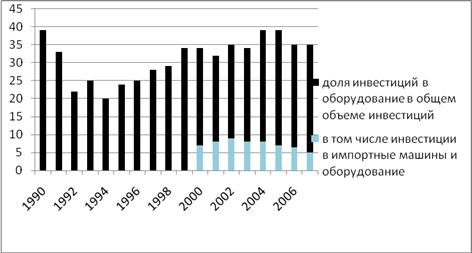

Рис. 1- Динамика инвестиций в основной капитал и доля инвестиций в машины и оборудование в общем объеме инвестиций, 1990-2007 гг. (в %)

В 2007 г. величина капиталовложений в России возросла примерно на 20%. До этого в течение семи лет экономического подъема они также росли быстрее динамики ВВП, но от столь низкого уровня, что их объем все еще далек от предкризисного значения. Норма накопления впервые достигла нормального показателя – 21% (см. табл. 1). Но в странах Центральной и Восточной Европы на него вышли 10 лет назад. [3]

И инвесторы, и наблюдатели согласны с тем, что в России сложился не очень благоприятный инвестиционный климат. Из этого можно сделать два вывода. Первый состоит в том, что вопреки тяжелейшему кризису либерализация коммерческой деятельности освободила экономику от плановой «смирительной рубашки» и удержала накопление на уровне выше 16% ВВП. Второй вывод: если полтора десятилетия нет инвестиционного бума, то, значит, не сформировалась связка «корпоративный контроль – конкурентная среда».

Таблица 1 - Основные показатели инвестиционных процессов в экономике России, 2000-2007 гг. (млрд. руб.)

|

2000 |

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

2007* | |

|

ВВП (трлн. руб.) Валовое накопление основного капитала Инвестиции в основной капитал Иностранные инвестиции Прямые иностранные инвестиции Кредиты и долговые ценные бумаги |

7,3 1232 1165 308 125 256 |

8,9 1689 1505 416 116 349 |

10,8 1939 1762 620 125 520 |

13,2 2432 2186 911 208 747 |

17,0 3131 2865 1167 271 922 |

21,6 3837 3611 1517 370 1189 |

26,9 4957 4581 1498 372 1141 |

33,0 6940 6385 2813 639 2081 |

|

Справочно, % ВВП Валовое накоплении основного капитала Сбережения Иностранные инвестиции Прямые иностранные инвестиции |

16,9 34,2 4,2 1,7 |

18,9 31,1 4,7 1,3 |

17,9 31,9 5,7 1,2 |

18,4 33,1 6,9 1,6 |

18,4 33,8 6,8 1,6 |

17,7 34,5 7,0 1,7 |

18,4 34,2 5,6 1,4 |

21,0 34,2 8,5 1,9 |

При изучении нынешнего и будущего состояния инвестиционного процесса в стране большую роль играют факторы структурных сдвигов и времени. Всякий кризис рыночного хозяйства в течение нескольких лет приводит к переоценке спроса и рыночной эффективности, перераспределению ресурсов. В условиях сравнительно небольших изменений предыдущий рост носит восстановительный характер – загружаются свободные мощности. Как показал мировой кризис середины 1970-х гг., при резком сломе ценовых показателей происходит структурный кризис. После этого экономический рост идет уже в рамках новой структуры спроса, загрузка старых мощностей крайне неравномерна, капиталовложения направляются в иные отрасли и регионы. Такой рост восстановительным считать нельзя.

При затяжном кризисе фактор времени начинает играть самостоятельную роль. Продолжительность кризиса в России существенно отразилась на ее развитии. На старте трансформации она отставала от развитых демократий по большому числу параметров и к тому должна была нести дополнительные издержки переходного периода. Но масштабы таких издержек и тяжесть последствий кризиса сказались на ходе трансформационных процессов. Накопившаяся за 15 лет потребность во вложениях в воспроизводство основных фондов требует немедленных решений и поиска соответствующих институциональных форм.

В настоящее время инвестиционный процесс в России формируется под влиянием объективных условий спроса и структуры активов, рентабельности бизнеса. При больших вложениях в отрасли с короткими инвестиционными циклами и высокой рентабельностью сложился, по существу, сценарий «Инерция», в рамках которого крупные инвестиционные проекты могли осуществлять только госкомпании и Всемирный банк.

Несмотря на появление национальных проектов и новых региональных и отраслевых стратегий, страна так и не сумела решить проблему резкой активизации инвестиционной деятельности: абсолютные объемы капиталовложений остаются относительно невысокими, немало важнейших отраслей находятся на «голодном инвестиционном пайке». Такая ситуация толкает Россию от сценария «Инерция» к сценарию «Мобилизация» - быстрым массированным вложениям «любой ценой», включая использование финансовых ресурсов бюджета. В существующих программных документах рост нормы накопления предполагается очень значительным: с 21 до 31% ВВП в год. Но пока вложения в собственно модернизацию еще весьма ограничены – больше планируется инвестировать в инфраструктуру, что может создать проблемы для ресурсов обеспечения одновременного строительства многих объектов.

Улучшение инвестиционного климата и обеспечение шагов к экономическому процветанию – практически единая проблема, одно невозможно без другого. Внешние инвестиции направляются только в такую экономику, которая обнаруживает устойчивую тенденцию к развитию, поэтому наивно ожидать притока внешних инвестиций как предварительного условия экономического роста. Соответственно, и получение инвестиционного рейтинга не может рассматриваться как первоприоритетная цель, поскольку ее достижение совсем не обязательно повлечет за собой серьезные позитивные сдвиги в экономике.

2.2 Инвестиционный климат в условиях экономического кризиса

Проблема разработки инвестиционной политики в условиях кризиса не нова для российской научно-теоретической и прикладной экономической мысли. Ещё в конце 90-х гг. прошлого века многие видные российские ученые-экономисты предлагали оригинальные и новаторские способы и методы стимулирования инвестиций в российскую экономку. Безусловно, кризис 1998 года придал данным работам, как теоретическим трудам, так и публикациям прикладного характера, особую популярность и значимость.

Проблема привлечения инвестиций в российскую экономику, столь актуальная в условиях финансово-экономического кризиса 1998 года, после десятилетия развития российской экономики, обусловленной стабильностью политического режима и высокими ценами на энергоресурсы на мировых рынках, вновь стала актуальной. Мировой финансовый кризис 2008 года и его непосредственное влияние на развивающуюся российскую экономику обусловили необходимость концептуальных и практических разработок политики привлечения инвестиций. В связи с этим появились многочисленные публикации, посвящённые поиску стратегии привлечения в российскую экономику дополнительных инвестиций, особенно в условиях оттока капитала за рубеж. Таким образом, мировой и российский экономический кризис обусловили необходимость поиска мер и методов привлечения инвестиций отечественных инвесторов в реальные сектора российской экономики. Поиск оптимальных решений продолжается и необходимость свежих концептуальных решений в данной области как никогда очевидна.