Ипотека и капитальные вложения

Различают физический (материальный) износ и стоимостный износ, включающий, кроме денежного выражения физического износа, определенную величину морального износа. Сумма амортизационных отчислений должна быть достаточной для сооружения или приобретения новых объектов взамен выбывающих из эксплуатации.

При наличии у предприятия оборудования, на которое отсутствуют установленные нормы, амортизация начисляется по нормам на аналогичные объекты.

В целях создания финансовых условий для быстрейшего внедрения в производство научно-технических достижений и повышения заинтересованности предприятий в ускоренном обновлении активной части основных средств им было разрешено применять метод ускоренной амортизации машин и оборудования. Ускоренная амортизация является целевым методом более быстрого по сравнению с нормативными сроками службы основных средств и полного перенесения их балансовой стоимости на издержки производства и обращения.

Для создания благоприятных экономических условий и стимулирования активного обновления основных фондов государство "'Использует механизм их периодической переоценки. При недостаточности собственных источников финансирования капитальных вложений предприятие вправе привлекать долгосрочные кредиты банков, а также средства, мобилизуемые на рынке ценных бумаг.

Финансирование государственных централизованных капиталовложений может осуществляться также за счет бюджетных средств, предоставляемых на безвозвратной и возвратной основе.

Финансирование и кредитование строительства объектов смешанного инвестирования за счет средств федерального бюджета, собственных и иных источников осуществляются в порядке, установленном для предоставления бюджетных ассигнований.

Финансирование капитальных вложений за счет собственных средств инвесторов производится по договоренности сторон. Расчеты за объекты строительства ведутся по договорной стоимости.

Б современных условиях предприятия различных форм собственности самостоятельно разрабатывают инвестиционные программы и обеспечивают их реализацию соответствующими материальными и финансовыми ресурсами. План формирования инвестиций не является для предприятия директивным документом, а определяет стратегию его финансовых возможностей на предстоящий год.

При разработке стратегии формирования инвестиционных ресурсов рассматриваются обычно пять основных методов финансирования инвестиционных программ и проектов:

- самофинансирование;

- акционирование (выпуск собственных акций);

- кредитное финансирование;

- инвестиционный лизинг и селенг;

- комбинированное (смешанное) финансирование.

Содержание самофинансирования заключается в том, что за счет чистой прибыли и амортизационных отчислений предприятие обеспечивает возмещение затрат по расширенному воспроизводству и реализации социальных программ коллектива.

Акционирование как метод финансирования инвестиций обычно используется для реализации крупномасштабных проектов при отраслевой или региональной диверсификации инвестиционной деятельности.

Кредитное финансирование обычно выступает в двух формах: в виде получения долгосрочных банковских ссуд на реализацию конкретных проектов и облигационных займов.

Облигационные займы могут выпускаться только известными акционерными компаниями (корпорациями или финансово-промышленными группами), платежеспособность которых не вызывает сомнения у инвесторов (кредиторов).

Лизинг и инвестиционный селенг используются при недостатке собственных средств для реальных инвестиций, а также при капитальных вложениях в проекты с небольшим периодом эксплуатации или с высокой степенью изменяемости технологии.

Лизинг позволяет предприятию-лизингополучателю быстро приобретать необходимое ему оборудование, не отвлекая единовременно из своего оборота значительные финансовые ресурсы.

Необходимость в долгосрочном кредитовании капитальных вложений вытекает из часто возникающего у предприятий дефицита собственных средств, что обусловлено несоответствием имеющихся финансовых ресурсов с потребностями в них на расширенное воспроизводство основного капитала. В данном случае возникают долговременные кредитные отношения между заемщиком и заимодавцем (банком).

Долгосрочные кредиты коммерческих банков привлекаются сейчас в реальные и быстрореализуемые проекты с высокой нормой прибыльности (доходности) инвестиций. В отличие от бюджетных средств привлечение долгосрочных кредитов банков на капиталовложения повышает ответственность заемщиков за их рациональное использование благодаря возвратности и платности заемных средств. Долгосрочным кредитованием капиталовложений способны заниматься сейчас только крупные коммерческие банки, но при условии предоставления им налоговых льгот, ибо при высокой инфляции отсутствуют критерии целесообразности кредитуемых мероприятий. Исключение составляют "консорциональные кредиты", предоставляемые несколькими банками одному надежному заемщику на реализацию высокодоходного проекта (если норма доходности по нему превышает ставку ссудного процента).

Объектами банковского кредитования капиталовложений предприятий всех форм собственности являются затраты:

- по строительству, расширению и реконструкции объектов производственного и непроизводственного назначения;

- приобретению движимого и недвижимого имущества (построек, оборудования и т.д.);

- образованию новых предприятий с участием иностранных инвесторов;

- созданию научно-технической продукции, интеллектуальных ценностей и других объектов собственности.

Проценты за пользование кредитными ресурсами начисляются с даты их предоставления в соответствии с заключенными договорами между предприятиями и банками.

Правильная организация и планирование капитальных вложений- важные условия открытия процедуры их финансирования. Капитальные вложения планируются как в целом по стране, так и по отраслям и предприятиям.

3. Задача № 1

Сравнить эффективность финансирования обновления активов при следующих условиях:

Стоимость актива – 60000 УДЕ;

Срок эксплуатации актива – 5 лет;

Авансовый лизинговый платеж – 10 %;

Регулярный лизинговый платеж – 5000 УДЕ;

Ликвидационная стоимость актива после предусмотренного срока его использования прогнозируется – 10000 УДЕ;

Ставка налога на прибыль – 0,25;

Средняя ставка по долгосрочному банковскому кредиту – 22 %.

Решение:

1. Определить денежный поток в собственность за счет собственных финансовых ресурсов. В основу положена теория дисконтирования.

![]()

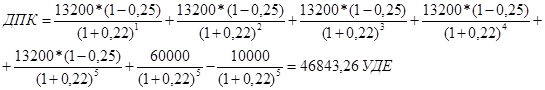

2. Определить денежный поток от кредита.

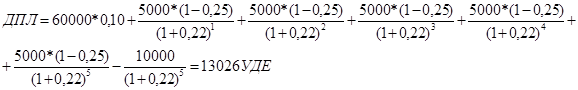

3. Определить денежный поток от лизинга.

Вывод: Денежный поток от лизинга (13026 УДЕ) меньше денежного потока от кредита (46843,26 УДЕ) и меньше денежного потока за счет собственных финансовых ресурсов (54505,49 УДЕ).