Кредитный характер современной денежной эмиссии

Как происходит эмиссия наличных денег? Предположим, что у большинства коммерческих банков, обслуживаемых РКЦ, возрастает потребность в наличных деньгах, а поступление денег в их операционные кассы эквивалентно не возрастает. В этом случае РКЦ будет вынужден увеличить выпуск наличных денег в обращение. Для этого РКЦ запрашивает разрешение ЦБ РФ, а при его получении переводит наличные деньги из резервного фонда в оборотную кассу РКЦ.

Для данного РКЦ это будет эмиссионной операцией. При этом надо иметь в виду, что при осуществлении выпуска денег одним РКЦ другой РКЦ может изъять в рамках установленного лимита наличные деньги из своей оборотной кассы. Поэтому по действиям одного РКЦ нельзя судить об эмиссии по всей стране, которая в этом случае охватывает большинство регионов. Правление ЦБ РФ составляет ежедневный баланс на основе сведений по сети РКЦ: где прошла эмиссия наличных денег, где их изъятие.

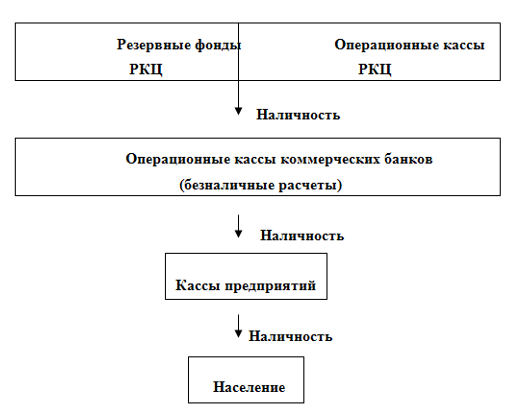

Таким образом, происходит движение денег по следующей цепи звеньев.

Наличные денежные средства из расчетно-кассовых центров Центрального Банка поступают в операционные кассы коммерческих банков. Из коммерческих банков наличность поступает в кассы предприятий, после чего переходит в руки населению.

Рисунок 2 – «Схема эмиссии и движения наличных денег»

Монополию на выпуск наличных денег в нашей стране имеет Центральный Банк Российской Федерации. Выпуск наличных денег в обращение происходит через региональные расчетно-кассовые центры (РКЦ). Денежные средства, прежде чем попасть в руки населению проходят ряд звеньев. От роста наличной денежной массы зависит множество различных экономических показателей. Таким образом, можно сделать вывод, что контроль за выпуском наличных денег представляет собой одну из самых важных функций Центрального Банка. Выпуск наличности должен быть обоснован потребностями экономики и быть жестко контролируем. В противном случае это может привести к неблагоприятным последствиям (инфляция и обесценение денег).

2. Перспективы развития денежной эмиссии в Российской Федерации.

2.1 Роль Центрального Банка в регулировании денежно-кредитной системы.

Регулирование денежно-кредитной системы осуществляется Центральным банком. В процессе денежно-кредитного регулирования экономики происходит изменение денежной базы как исходное звено (начальный этап) мультипликации денег. Посредством этого изменения Центральный банк задает импульс мультипликации денег: либо депозитной экспансии (эмиссии безналичных денег) – при увеличении денежной базы, либо рестрикции (изъятию этих денег) – при сокращении денежной базы. В соответствии со ст. 25 Федерального закона РФ «О Центральном банке Российской Федерации (Банке России)» (с последующими изменениями и дополнениями), основными инструментами и методами денежно-кредитной политики Банка России являются:

1) Процентные ставки по операциям Банка России. В соответствии со ст. 37 Федерального закона «О Центральном банке Российской Федерации (Банке России)» Банк России может устанавливать одну или несколько процентных ставок по различным видам операций или проводить процентную политику без фиксации процентной ставки.

2) Нормативы обязательных резервов, депонируемых в Банке России (резервные требования). Политику резервных требований Банк России использует как механизм регулирования общей ликвидности банковской системы и для контроля денежных агрегатов посредством снижения денежного мультипликатора.

3) Операции на открытом рынке. Под операциями на открытом рынке понимаются купля-продажа Банком России казначейских векселей, государственных облигаций, прочих государственных ценных бумаг, облигаций Банка России, а также краткосрочные операции с указанными ценными бумагами с совершением позднее обратной сделки.

4) Рефинансирование кредитных организаций. Под рефинансированием понимается кредитование Банком России кредитных организаций. Формы, порядок и условия рефинансирования устанавливаются Банком России.

5) Валютные интервенции. Под валютными интервенциями Банка России понимается купля-продажа Банком России иностранной валюты на валютном рынке для воздействия на курс рубля и на суммарный спрос и предложение денег.

6) Установление ориентиров роста денежной массы. Банк России может устанавливать ориентиры роста одного или нескольких показателей денежной массы, исходя из основных направлений единой государственной денежно-кредитной политики.

7) Прямые количественные ограничения. Под прямыми количественными ограничениями Банка России понимается установление лимитов на рефинансирование кредитных организаций и проведение кредитными организациями отдельных банковских операций.

8) Эмиссия облигаций от своего имени. Банк России в целях реализации денежно-кредитной политики может от своего имени осуществлять эмиссию облигаций, размещаемых и обращаемых среди кредитных организаций.

Центральный Банк является основным субъектом, регулирующим денежно-кредитные отношения в стране. На его вооружение существует множество закрепленных законодательством инструментов и методов при помощи которых он оказывает влияние на денежно-кредитную систему Российской Федерации.

2.2 Планы Центрального Банка по повышению эффективности эмиссионной деятельности

Эффективность эмиссионной деятельности напрямую зависит от организации финансовой системы, от наличия достаточно крупных финансовых институтов, реально опосредующих денежное обращение и готовых к ответственному сотрудничеству с денежными властями.

Эффективности эмиссионной деятельности способствует рациональное использование инструментов денежно-кредитного регулирования Центральным банком РФ. Для достижения этой цели в наступившем 2008 г. запланированы следующие мероприятия по улучшению использования инструментов денежно-кредитной политики.

Действия Банка России будут направлены на повышение доступности инструментов рефинансирования для кредитных организаций, снижение транзакционных издержек и развитие рыночной инфраструктуры, построение системы валовых расчетов в режиме реального времени. Для этого будет продолжено проведение аукционов прямого РЕПО, ломбардных кредитных аукционов, применение инструментов постоянного действия (ломбардных кредитов, предоставляемых по фиксированным процентным ставкам, сделок «валютный своп»).

Продолжится переход к выпуску краткосрочных облигаций Банка России (ОБР). Одновременно в 2008 году Банк России продолжит применение инструментов постоянного действия, обеспечивающих связывание ликвидности на короткие сроки (депозитные операции по фиксированным ставкам на стандартных условиях).

При необходимости долгосрочного абсорбирования ликвидности Банк России предполагает осуществлять операции по продаже государственных ценных бумаг из собственного портфеля (без обязательства обратного выкупа). Предполагается рассмотреть вопрос об изменении структуры портфеля государственных ценных бумаг, принадлежащих Банку России, за счет обмена облигаций федерального займа (ОФЗ) с нерыночными характеристиками на ликвидные выпуски, что будет способствовать повышению эффективности использования данного инструмента.