Лизинговые платежи

Расчет размера ежегодного лизингового взноса, если договором предусмотрена ежегодная выплата, осуществляется по формуле:

ЛВг = ЛП:Т (9)

где:

ЛВг - размер ежегодного взноса, млн. руб.;

ЛП - общая сумма лизинговых платежей, млн. руб.;

Т - срок договора лизинга, лет.

Расчет размера ежеквартального лизингового взноса, если договором лизинга предусмотрена ежеквартальная выплата, осуществляется по формуле:

ЛВк = ЛП:Т:4, (10)

где:

ЛВк - размер ежеквартального лизингового взноса, млн. руб.;

ЛП и Т - то же, что и в формуле (9).

Расчет размера ежемесячного лизингового взноса, если договором предусмотрена ежемесячная выплата, осуществляется по формуле:

ЛВм = ЛП:Т:12, (11)

где:

ЛВм - размер ежемесячного лизингового взноса, млн. руб.;

ЛП и Т - то же, что и в формуле (9).

Таким образом рассчитывается базовая величина с учетом всех элементов лизинговых платежей. Эта базовая величина служит исходной для расчетов стоимости лизинга. Совершенствовать данную методику можно путем корректировки стоимости лизинга с учетом факторов, действительно влияющих на размеры лизинговых платежей.

2.3 Расчет лизинговых платежей с помощью формулы аннуитетов

Методические рекомендации Минэкономики РФ направлены на то, чтобы помочь пользователю осуществить расчет лизинговых платежей по договору:

ü оперативного лизинга;

ü финансового лизинга с полной амортизацией;

ü финансового лизинга с уплатой аванса при заключении договора и применении механизма ускоренной амортизации;

ü финансового лизинга, предоставляющего лизингополучателю право выкупа имущества – предмета договора по остаточной стоимости по истечении срока договора.

Но более обоснованным и математически точным, на мой взгляд, является другой подход к определению размера лизингового платежа.

Для расчетов используется формула аннуитетов (ежегодных платежей по конкретному займу), которая отражает взаимосвязанное воздействие на их величину всех условий лизингового соглашения: суммы и срока контракта, уровня лизингового процента, периодичности платежей.

Процент за кредит начисляется на сумму долга. При этом амортизация возрастает в геометрической прогрессии, а процент убывает.

Эта методика также учитывает, что виды лизинговых платежей могут быть различными и предусматривать:

ü фиксированную сумму лизингового платежа, согласованную сторонами и выплачиваемую в порядке, установленном в договоре. Обычно составляется график платежей;

ü платеж с авансом;

ü неопределенная лизинговая плата. Устанавливается не фиксированная сумма, а процент от объема реализации, индекса цен и других условий.

Способы платежа могут быть единовременными и периодическими.

Единовременные платежи обычно предусматривают финансирование сделки только в период выполнения поставщиком договора купли-продажи или наряда на поставку (оплата производственных, транспортных, страховых расходов и т.д.).

Периодические платежи осуществляются на протяжении всего срока действия договора. Они могут быть:

ü равными по суммам в течение всего договора;

ü с увеличивающимися суммами платежей;

ü с определенным первоначальным взносом;

ü с ускоренными платежами.

Формула расчета лизинговых платежей в соответствии с данным подходом имеет следующий первоначальный вид:

И : Т

Р = А * ------------------------------ ;

Т* П

1 – 1 : (1 + И : Т)

где:

Р – сумма лизинговых платежей;

А – стоимость лизингового имущества;

П – срок договора;

И – ставка лизингового процента;

Т – периодичность лизинговых платежей.

Если договором предусматривается частичная оплата стоимости объекта лизинга, то общую сумму платежа необходимо рассчитать с учетом его остаточной стоимости. Для этого надо использовать формулу дисконтного множителя:

1

Кос = ---------------------------------- ;

Т* П

1 + ОС * 1 : (1 + И : Т)

где:

Кос – коэффициент поправок по остаточной стоимости;

ОС – остаточная стоимость в процентах от первоначальной стоимости.

Если при поквартальных расчетах выплаты лизинговых платежей производят авансом, то в расчеты вносится еще и коэффициент поправок по авансовым платежам, который определяют по формуле:

1

Кап = ------------------------ ;

| |

где:

Кап - коэффициент поправок по авансовым платежам.

Однако эту сумму следует считать основной, но не полной. Необходимо также учитывать такие элементы лизинговых платежей, как рисковая премия; плата за предусмотренные в лизинговом договоре дополнительные услуги лизингодателя; плата за страхование лизингового имущества, если оно застраховано лизинговой компанией и другие.

В заключение следует отметить, что приведенные методики расчета лизинговых платежей не могут рассматриваться как универсальные. Каждая конкретная лизинговая сделка требует индивидуального подхода.

3. РАЗВИТИЕ ЛИЗИНГА В РОССИИ

Прошедший 2008 год для финансового рынка следует поделить на два периода. В «мажорном» отрезке первого полугодия, пока сохранялась иллюзия отката кризисных явлений, наблюдался небольшой прирост объема заключенных сделок, что логично, учитывая обычную сезонность рынка.

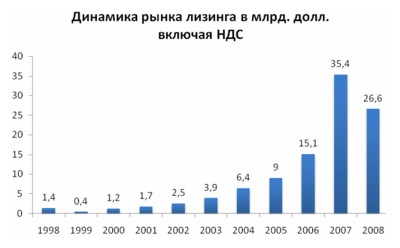

Второе полугодие стало периодом «краха надежд». Объем нового бизнеса по итогам 9 месяцев 2008 года составил 319,7 млрд рублей без НДС, что составляет всего 62 процента от показателя 2007 года. Четвертый квартал оказался наиболее сложным периодом: резкое сужение рынка корпоративного кредитования, падение рублевой ликвидности, замораживание выплат клиентами (рис. 1).

Рис. 1

Объемы нового бизнеса в 2008 году оказались на четверть (24,7%) меньше результатов 2007 года и составили 26,65 млрд долларов с НДС. Снизилась также доля лизинга в ВВП до 1,4%, а доля лизинга в объеме инвестиций в основной капитал упала до 6,6%. При этом количество договоров увеличилось на 13,5% и составило 72 161 штук. Число лизингополучателей увеличилось на 13,3 % и достигло 42 147. Также увеличился суммарный портфель лизинговых сделок компаний. Рост составил 18,2%, объем портфеля увеличился до 545 203,19 млн рублей (Здесь и далее без НДС) (рис. 2).

Рис. 2

Лизинговая отрасль, будучи не просто активным участником экономических отношений, но и сектором, с высокой степенью зависимости от объемов и периодичности привлечения заемных средств, особенно сильно ощутила на себе последствия сжатия объемов кредитования.

В первую очередь пострадали компании, придерживавшиеся рискованной кредитно-денежной политики, рассчитывавшие на реструктуризацию пассивов за счет привлечения новых кредитов. С ростом стоимости заемных ресурсов они, во-первых, лишились оборотных средств для заключения новых контрактов. А также получили реализованный риск ликвидности. «Масла в огонь» добавляет и новая практика банковских структур по изменению условий уже действующих договоров кредитования. Однако пока что действенных способов противодействия таким действиям не существует.