Методика анализа финансовой устойчивости предприятия

строка 230 (форма № 1) – дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты.

Пассивы баланса группируются по степени возрастания сроков погашения обязательств.

Наиболее срочные обязательства – кредиторская задолженность, задолженность перед участниками (учредителями) по выплате доходов, прочие краткосрочные обязательства, а также ссуды, не погашенные в срок (по данным приложений к бухгалтерскому балансу):

П1 = строка 620 (форма № 1) + строка 630 (форма № 1) +

+ строка 660 (форма № 1), (5)

где П1 – наиболее срочные обязательства;

строка 620 (форма № 1) – кредиторская задолженность;

строка 630 (форма № 1) – задолженность перед участниками (учредителями) по выплате доходов;

строка 660 (форма № 1) – прочие краткосрочные обязательства.

Краткосрочные пассивы – краткосрочные кредиты и займы, подлежащие погашению в течение 12 месяцев после отчетной даты (кроме непогашенных в срок):

П2 = строка 610 (форма № 1), (6)

где П2 – краткосрочные пассивы;

строка 610 (форма № 1) – краткосрочные займы и кредиты.

Долгосрочные пассивы – это долгосрочные кредиты и займы, прочие долгосрочные обязательства (за минусом непогашенных в срок):

П3 = строка 590 (форма № 1), (7)

где П3 – долгосрочные пассивы;

строка 590 (форма № 1) – общая стоимость долгосрочных обязательств.

Постоянные пассивы или устойчивые – капитал и резервы, доходы будущих периодов за минусом расходов будущих периодов, резервы предстоящих расходов:

П4 = строка 490 (форма № 1) + строка 640 (форма № 1) –

- строка 216 (форма № 1) + строка 650 (форма № 1), (8)

где П4 – постоянные пассивы;

строка 490 (форма № 1) – капиталы и резервы;

строка 640 (форма № 1) – доходы будущих периодов;

строка 216 (форма № 1) – расходы будущих периодов;

строка 650 (форма № 1) – резервы предстоящих расходов.

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место следующие соотношения:

А1≥П1; А2≥П2; А3≥П3; А4≤П4.

В случаях, когда одно или несколько неравенств имеют противоположный знак от зафиксированного в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком по другой группе в стоимостной оценке; в реальной же ситуации менее ликвидные активы не могут заместить более ликвидные. Анализ ликвидности представлен в таблице 3 [Приложение 9].

В ООО АФ «Возрождение» сопоставление групп по активу и пассиву имеет следующий вид: А1≥П1; А2≥П2; А3≥П3; А4≤П4. Таким образом, на протяжении всего исследуемого периода баланс предприятия абсолютно ликвидный. Предприятие имеет все возможности в случае необходимости рассчитаться по своим обязательствам. В динамике за три года наблюдается уменьшение наиболее ликвидных активов и труднореализуемых активов, и рост быстрореализуемых активов и медленно реализуемых активов.

Для уточнения степени ликвидности баланса проведем коэффициентный анализ показателей платежеспособности предприятия, который представлен в таблице 4.

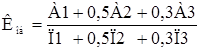

Для оценки ликвидности баланса в целом используется общий показатель ликвидности [16, с. 59]:

, (9)

, (9)

где Коб – общий показатель ликвидности;

А1 – наиболее ликвидные активы;

А2 – быстро реализуемые активы;

А3 – медленно реализуемые активы;

П1 – наиболее срочные обязательства;

П2 – краткосрочные пассивы;

П3 – долгосрочные пассивы.

Установленное нормативное значение общего показателя ликвидности должно быть равно 1 или больше 1.

Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности организация может погасить за счет денежных средств. Нормативное значение от 0,2 до 0,7:

![]() , (10)

, (10)

где Кал – коэффициент абсолютной ликвидности.

Коэффициент «критической оценки» показывает, какая часть текущих обязательств может быть погашена немедленно за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам. Нормальным считается значение 0,7-0,8:

![]() , (11)

, (11)

где Кко – коэффициент «критической оценки».

Коэффициент текущей ликвидности показывает, какую часть текущих обязательств по кредитам и расчетам можно погасить, мобилизовав все оборотные средства. Это главный показатель платежеспособности. Нормальным значением для данного показателя считаются соотношения от 1,5 до 3:

Ктл = ![]() , (12)

, (12)

где Ктл – коэффициент текущей ликвидности.

Коэффициент обеспеченности собственными средствами характеризует наличие собственных оборотных средств у организации, необходимых для ее финансовой устойчивости. Он должен быть не менее 0,1:

Кос = ![]() , (13)

, (13)

где Кос – коэффициент обеспеченности собственными средствами;

А4 – труднореализуемые активы;

П4 – постоянные пассивы.

Коэффициент восстановления (утраты) платежеспособности (Кв/у) показывает на сколько повысилась или уменьшилась платежеспособность предприятия за исследуемый период:

Кв/у = Ктл(на конец года) + ![]() Ктл(на конец года) – Ктл(на начало года) (14) Таблица 4Анализ показателей платежеспособности ООО АФ «Возрождение»

Ктл(на конец года) – Ктл(на начало года) (14) Таблица 4Анализ показателей платежеспособности ООО АФ «Возрождение»

|

Наименование показателя |

2004 г. |

2005 г. |

2006 г. |

Изменение 2006 г. к 2004 г. (+;-) |

|

1 |

2 |

3 |

4 |

5 |

|

Общий показатель ликвидности |

21,9 |

33,9 |

9,8 |

-12,1 |

|

Коэффициент абсолютной ликвидности |

11,2 |

10,1 |

6,8 |

-4,4 |

|

Коэффициент «критической оценки» |

13,0 |

31,1 |

12,9 |

-0,1 |

|

Коэффициент текущей ликвидности |

13,1 |

33,4 |

13,4 |

+0,3 |

|

Коэффициент обеспеченности собственными оборотными средствами |

0,92 |

0,96 |

0,92 |

- |

|

Коэффициент восстановления (утраты) платежеспособности |

- |

+20,3 |

-16,6 |

- |