Налоги и сборы на операции с недвижимостью

Оглавление

ВВЕДЕНИЕ

Налоги на операции с недвижимостью

Налогообложение сделок с недвижимостью.

При нотариальном оформлении купли-продажи Объекта недвижимости.

При получении Объекта недвижимости в дар.

При наследовании Объекта недвижимости.

Налоги для продавца после продажи недвижимого имущества.

Налогообложение аренды.

Налоговые вычеты ипотеки

Пример расчета налогового вычета при ипотеке

ЗАКЛЮЧЕНИЕ

Список использованной литературы

ВВЕДЕНИЕ

Развитие рыночных отношений в России привело к включению в сферу товарно-денежных операций объектов недвижимости. Термин “недвижимость” появился в российском законодательстве со времен Петра I. Однако в ныне действующих законодательных актах еще не проведено четкое разграничение между движимым и недвижимым имуществом.

Перечень объектов недвижимости приведен в ст. 130 ГК РФ. К недвижимым вещам (недвижимое имущество, недвижимость) относятся земельные участки, участки недр, обособленные водные объекты и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе леса, многолетние насаждения, здания, сооружения. К недвижимым вещам относятся также подлежащие государственной регистрации воздушные и морские суда, суда внутреннего плавания, космические объекты. Законом к недвижимым вещам может быть отнесено и иное имущество. Так, например, предприятие в целом как имущественный комплекс также признается недвижимостью (ст. 132 ГК РФ).

Объектами недвижимости являются:

ü незастроенные земельные участки;

ü жилые здания;

ü многоэтажные жилые здания;

ü квартиры в жилом доме;

ü нежилые здания (нежилой фонд) – офисы, склады, магазины, гостиницы, мед. учреждения, кафе, и т.д.;

ü промышленные и производственные здания;

ü незавершенное строительство.

Участники рынка недвижимости:

- покупатель – продавец.

1. Оценщики (государственные, независимые)

2. Риэлторы (обмен, продажа)

3. Брокеры

4. Юристы

5. Специалисты страхования и регистрации

6. Ипотечные банки

7. Средства массовой информации

Стоимость – это мера того, сколько гипотетический покупатель будет готов заплатить за собственность.

Цена – это свершившийся факт.

Затраты – это мера издержек необходимых для создания объекта недвижимости.

Стоимость бывает в пользовании и в обмене:

В пользовании – это стоимость недвижимости для конкретного пользования, не связанная с рынком, т.е. с куплей-продажей. К этой стоимости относят: инвестиционную, балансовую стоимость для налогообложения.

В обмене – это рыночная стоимость, которая устанавливается на свободном, открытом рынке, при купле-продаже объекта недвижимости. Разновидности стоимости в обмене:

ü ликвидационная – чистая сумма, которую собственник обмена недвижимости может получить при ликвидации этого объекта и распродажи его активов (упорядоченная, принудительная);

ü залоговая – при предоставлении ипотечного кредита;

ü страховая стоимость;

ü арендная.

Различают следующие операции с недвижимостью: купля-продажа, обмен, аренда, найм, дарение, ипотека.

Операции с недвижимым имуществом составляют сегодня значительную часть хозяйственного оборота и имеют большое значение в жизни и деятельности граждан и юридических лиц, а также в гражданском обороте.

Налог на недвижимость - это обязательный безвозмездный платеж в бюджет части стоимости недвижимого имущества, находящегося в собственности, в хозяйственном ведении или оперативном управлении физического или юридического лица.

Сбор - это обязательный взнос за юридически значимые действия, совершенные государственными или иными уполномоченными органами и должностными лицами в интересах плательщика сборов (выдача лицензии, предоставление определенных прав и т.п.).

Налоги и сборы подразделяются на две группы:

- налог на имущество, используемое для удовлетворения личных потребностей или осуществления бизнеса;

- налоги и сборы, выплачиваемые при совершении сделок с недвижимым имуществом: купля-продажа, дарение, наследование, сдача внаем или в аренду, ипотека и др. В моей работе будут рассмотрены именно эти сделки.

Налоги и сборы по иерархическим уровням управления (ст. 13-15 Налогового кодекса РФ) делятся на:

· федеральные: налог на добавленную стоимость (НДС), налог на прибыль (доход) организаций, налог на доход от капитала, налог на доходы физических лиц, налог на пользование недрами, налог на воспроизводство минерально-сырьевой базы, лесной налог, госпошлина, федеральные лицензионные сборы;

· региональные: налог на имущество организаций, налог на недвижимость, налог с продаж, региональные лицензионные сборы;

· местные: земельный налог, налог на имущество физических лиц, налог на наследование или дарение, местные лицензионные сборы.

Налоги на операции с недвижимостью

Налоговые обязательства у физических и юридических лиц возникают при совершении следующих сделок на рынке недвижимости: продажа; сдача в аренду или внаем; покупка или строительство; оказание риелторских или жилищно-коммунальных услуг; получение в порядке дарения или наследования; залог (ипотека) недвижимости; передача в доверительное управление; получение доходов по договорам ренты; иные операции.

Если операции на рынке недвижимости совершают юридические лица, то налоговой базой выступает прибыль от сделок с недвижимостью. В соответствии с гл. 25 части II Налогового кодекса с 01.01.2002 г. при осуществлении предприятиями операций с недвижимостью объектом налогообложения является сумма прибыли, полученной от реализации недвижимого имущества, включая земельные участки, и имущественные права, а также доходы от внереализуемых сделок (сдача недвижимости в аренду), уменьшенных на величину расходов по этим операциям и остаточной стоимости амортизируемого имущества.

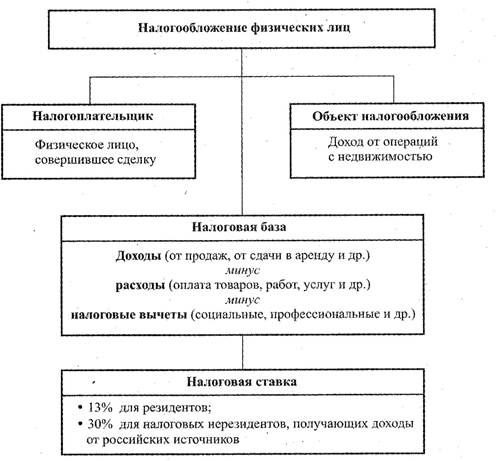

Основные положения по налогообложению физических лиц представлены на рис. 7.5.

Ставка налога на прибыль организаций с 01.01.2009 г. установлена в размере 20%, из которых зачисляется:

· 2% в федеральный бюджет;

· 18% в бюджеты субъектов РФ.

Помимо налога на доход физических лиц и налога на прибыль предприятий, совершающих операции с недвижимым имуществом, те и другие уплачивают налог на добавленную стоимость.

Рис. 7.5. Основные положения налогообложения физических лиц, совершающих сделки с недвижимостью

Налоговой базой при реализации недвижимости является откорректированная балансовая стоимость имущества, а при осуществлении предпринимательской деятельности в интересах другого лица по договорам поручения, комиссии и агентским договорам налоговая база определяется как сумма дохода, полученного предпринимателем в виде вознаграждения (или любых иных доходов).