Налоговая реформа в России 1992 г., ее необходимость и значение

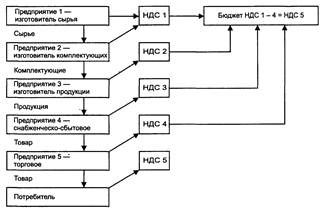

Рассмотрим упрощенную схему расчета НДС при прохождении товара через ряд предприятий – от изготовителя сырья до конечного потребителя готовой продукции (рис.1).

Объектом обложения налогом на добавленную стоимость являются: обороты по реализации на территории РФ товаров, выполненных работ и оказанных услуг; товары, ввозимые на территорию РФ в соответствии с таможенным режимом. Налогом облагается реализация товаров не только собственного производства, но и приобретенных на стороне. При этом товаром считается: продукция (предмет, изделие), здания, сооружения, другие виды недвижимого имущества, электро- и теплоэнергия, газ, вода. При реализации работ НДС облагаются объемы выполненных строительно-монтажных, ремонтных, научно-исследовательских, опытно-конструкторских, технологических, проектно-изыскательских, реставрационных и других работ.

Налогом на добавленную стоимость облагается реализация следующих видов услуг:

• по сдаче в аренду имущества и объектов недвижимости, в том числе по лизингу;

Рис. 1. Упрощенная схема расчета НДС

• пассажирского, грузового транспорта, транспортировки газа, нефти, нефтепродуктов, электрической и тепловой энергии, услуг по перевозке, разгрузке, перегрузке товаров и их хранению;

• посреднических;

• связи, бытовых, жилищно-коммунальных;

• физической культуры и спорта;

• по выполнению заказов торговлей;

• рекламных;

• инновационных, по обработке данных и информационному обеспечению;

• других платных услуг (кроме сдачи земли в аренду). Кроме того, объектами налогообложения выступают:

• реализация товаров (работ, услуг) внутри предприятия для собственного потребления, если затраты по ним не относятся на издержки производства и обращения (объекты социально-культурной сферы, капитальное строительство и др.), а также своим работникам;

• обмен товаров (работ, услуг) без оплаты их стоимости;

• безвозмездная передача или с частичной оплатой товаров (работ, услуг) другим предприятиям, физическим лицам, в том числе работникам предприятия;

• обороты по реализации предметов залога и их передаче залогодержателю при неисполнении обеспеченного залогом обязательства.

В облагаемый оборот начиная с 1996 г. включаются любые полученные организацией денежные средства, если их получение связано с расчетами по оплате товаров (работ, услуг), в том числе суммы авансовых и иных платежей, полученных в счет предстоящих поставок товаров или выполнения работ (услуг), и суммы, полученные в порядке частичной оплаты за реализованные товары (работы, услуги). За облагаемый оборот принимается стоимость реализуемых товаров (работ, услуг), исчисленная исходя из применяемых цен и тарифов без включения в них НДС, кроме реализации по государственным регулируемым ценам и тарифам, которые включают в себя НДС. При исчислении облагаемого оборота по подакцизным товарам в него входит сумма акциза.

С 1 января 1999 г. в соответствии со ст. 40 Налогового кодекса РФ При исчислении облагаемого оборота применяется фактическая цена (установленная в договоре) реализации товаров (работ, услуг), даже если она ниже себестоимости, т. е., пока не доказано обратное, предполагается, что договорная цена соответствует уровню рыночных цен. Рыночной ценой признается цена, сложившаяся при взаимодействии спроса и предложения на рынке идентичных, однородных товаров (работ, услуг) в сопоставимых экономических условиях. Под рынком понимается сфера обращения этих товаров (работ, услуг), определяемая исходя из возможности покупателя приобрести товар (работу, услугу) в ближайших регионах РФ или за ее пределами. При определении рыночной цены используются официальные источники информации о рыночных ценах и биржевых котировках.

Налоговые органы вправе контролировать правильность применения цен по сделкам лишь в следующих случаях: между взаимозависимыми лицами; по товарообменным (бартерным) операциям; при значительном колебании (более чем на 20 % в ту или иную сторону) уровня цен, применяемых налогоплательщиком по идентичным (однородным) товарам в пределах непродолжительного периода времени; при совершении внешнеторговых сделок.

В облагаемый оборот не включаются:

• средства, зачисляемые в уставные фонды предприятий их учредителями;

• внутризаводские обороты, т. е. реализация продукции, работ, услуг для про-мышленно-производственных нужд между структурными подразделениями одного и того же предприятия;

• средства, полученные в виде пая (доли) в натуральной и денежной форме при ликвидации или реорганизации предприятий, в размере, не превышающем их уставной фонд, а также пай (доля) юридического лица при выходе их из организации в размере не выше вступительного взноса;

• средства, безвозмездно предоставляемые иностранными организациями в виде гранта на осуществление целевых программ с последующим отчетом об их исполнении;

• средства, перечисляемые головной организации обособленными подразделениями из чистой прибыли для осуществления централизованных функций по управлению и для формирования фондов (резервов);

• средства, перечисляемые головной организацией своим обособленным подразделениям из централизованных финансовых фондов (резервов);

• средства, перечисляемые в благотворительных целях организациям на нужды малоимущих, социально незащищенных категорий граждан, являющихся получателями таких средств;

• денежные (спонсорские) средства, направляемые на целевое финансирование некоммерческих организаций, не занимающихся предпринимательской деятельностью (кроме выбывшего имущества).

Для строительных, строительно-монтажных и ремонтных организаций облагаемым оборотом считается стоимость реализованной строительной продукции (работ, услуг), определенная в договорных ценах с учетом их изменений в процессе выполнения работ, вызванных повышением (понижением) цен на строительные материалы, тарифов на транспортные и другие виды услуг. Строительно-монтажные работы, выполняемые хозяйственным способом, приравниваются к работам, выполненным на сторону, и облагаются НДС в общеустановленном порядке.

С 1 января 2000 г. для предприятий розничной торговли и общественного питания установлен общий порядок определения облагаемого оборота, за который принимается стоимость реализуемых товаров исходя из применяемых цен без включения в них НДС. В таком же порядке определяется облагаемый оборот при аукционной продаже товаров.

2.1.3. Ставки НДС

Важным элементом налога являются его ставки. При введении налога на добавленную стоимость в 1992 г. была установлена единая ставка 28 %, величина которой была рассчитана исходя из необходимости поддержания доходов бюджета на уровне, обеспечиваемом в предыдущем году налогом с оборота и налогом с продаж, на смену которым пришел НДС. Ставка НДС в России на момент ее введения была значительно выше, чем в других странах. Приведем для сравнения основные ставки налога, действовавшие в 1992 г.: в Австрии – 20 %, Бельгии –19,5 %, Дании – 25 %, Франции – 18,6 %, ФРГ – 14 %, Норвегии – 20 %, Швеции – 25 %, Англии –17,5 %, Японии – 6 %. Ставки могут быть дифференцированными. Так, во Франции в 1988 г. действовали четыре ставки налога. Предельная ставка на предметы роскоши, табак, алкоголь – 33,33 %; сокращенная ставка на товары культурно-образовательного назначения – 7 %; минимальная ставка на товары и услуги первой необходимости, включая продукты питания (кроме шоколада, медикаментов, жилья, транспорта), – 5,5 %. В 1989 г. во Франции действовали три ставки: 5,5, 18,6 ,28 %. В 1992 г. – 2,1, 5,5, 18,6 %. Аналогичная ситуация в Италии, где при нормальной ставке 19 % для товаров широкого потребления применяются пониженные ставки – 4 и 9 %, а для предметов роскоши – 38 %[8].