Обоснование ставки дисконтирования

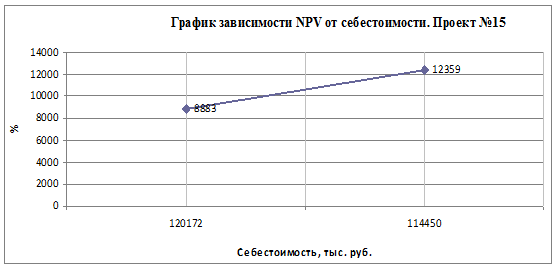

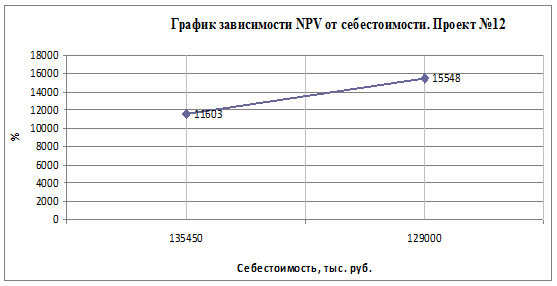

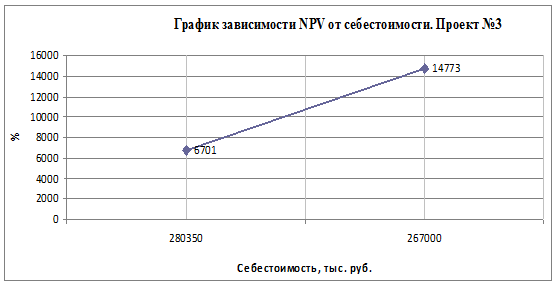

В результате расчетов выяснилось, что NPV чувствителен к изменению себестоимости. При увеличении себестоимости на 5% проекты не будут приносить убытки, NPV проектов №3, №12 и №15 снизятся почти в 2,2 раза, в 1,3 раза и в 1,4 раза, соответственно.

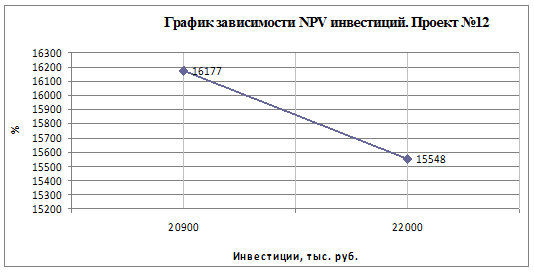

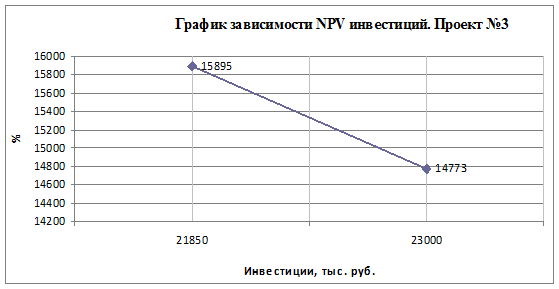

Показатель "объем инвестиций"

Предположим, что объем инвестирования снижен на 5%. Тогда:

|

Поступления в k-базисном периоде (CFk) | |||

|

Годы / Варианты |

3 |

12 |

15 |

|

1-й год |

8174,8 |

12126 |

7620,4 |

|

2-й год |

13924,8 |

12126 |

10920,4 |

|

3-й год |

13924,8 |

12126 |

10920,4 |

|

4-й год |

13924,8 |

12126 |

10920,4 |

|

5-й год |

13924,8 |

12126 |

10920,4 |

|

Дисконтированные денежные потоки, тыс. руб., NPV | |||

|

Годы / Варианты |

3 |

12 |

15 |

|

0-й год |

-21850 |

-20900 |

-17670 |

|

1-й год |

6870 |

10190 |

6404 |

|

2-й год |

9833 |

8563 |

7712 |

|

3-й год |

8263 |

7196 |

6480 |

|

4-й год |

6944 |

6047 |

5446 |

|

5-й год |

5835 |

5081 |

4576 |

|

NPV, тыс. руб. |

15895 |

16177 |

12947 |

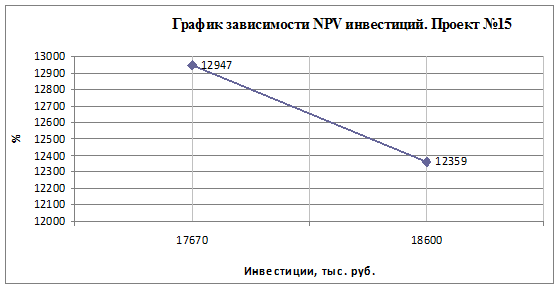

Снижение объема инвестиций на 5% приведет к увеличению NPV всех проектов. Наибольшая зависимость наблюдается у проекта №3.

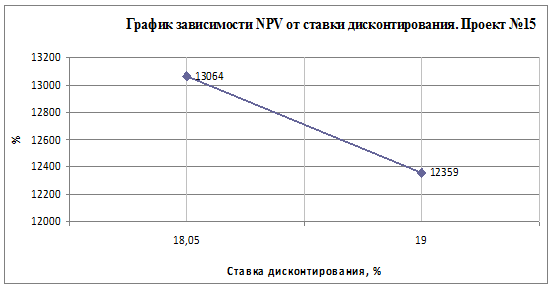

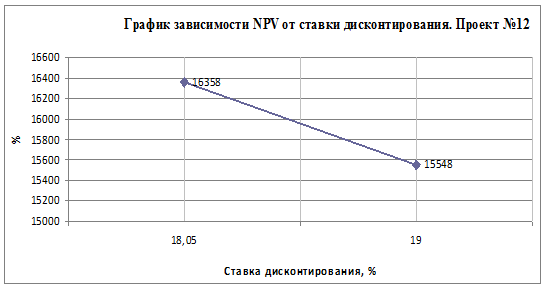

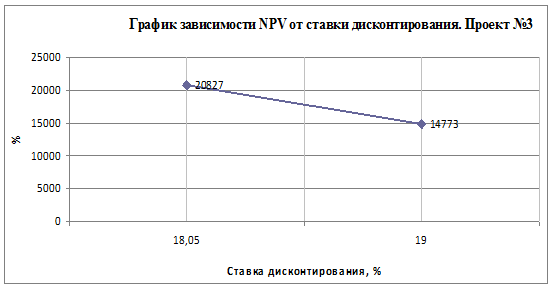

Показатель "ставка дисконтирования"

Предположим, что ставка дисконтирования 18,05%. Тогда,

|

Дисконтированные денежные потоки, тыс. руб., NPV | |||

|

Годы / Варианты |

3 |

12 |

15 |

|

0-й год |

-23000 |

-22000 |

-18600 |

|

1-й год |

8335 |

10402 |

6550 |

|

2-й год |

11187 |

8812 |

7916 |

|

3-й год |

9477 |

7464 |

6706 |

|

4-й год |

8028 |

6323 |

5681 |

|

5-й год |

6800 |

5356 |

4812 |

|

NPV, тыс. руб. |

20827 |

16358 |

13064 |

Если предположить, что рисковость проекта, например, была переоценена, и использовать ставку дисконтирования, равную 18,05%, то NPV соответственно увеличится. Наибольшая зависимость от ставки дисконтирования проявляется в проекте №3.

Анализ чувствительности показал, что наиболее привлекательным для инвесторов является проект №3.