Организация бухгалтерского и налогового учета основных средств на предприятии

- первоначальная стоимость;

- изменение первоначальной стоимости;

- амортизационная группа;

- срок полезного использования;

- изменение срока полезного использования;

- способ начисления амортизации;

- использование специальных коэффициентов;

- направление использования объекта (необходимо для решения вопроса о включении амортизации в состав прямых либо косвенных расходов);

- приостановление начисления амортизации;

- дата выбытия.

В январе 2006 года ООО "Актив" купило легковой автомобиль ВАЗ-21093. Общая сумма расходов на покупку автомобиля (без НДС) составила 128 200 руб., в том числе:

- стоимость машины - 125 000 руб.;

- стоимость оформления сделки купли-продажи - 2000 руб.;

- стоимость регистрации машины в ГИБДД - 1200 руб. (Рисунок 1).

Рисунок 1 - Регистр учета операций приобретения имущества, работ, услуг, прав.

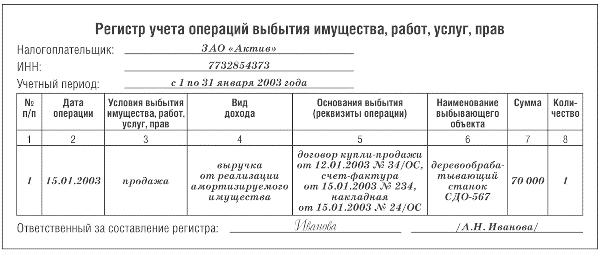

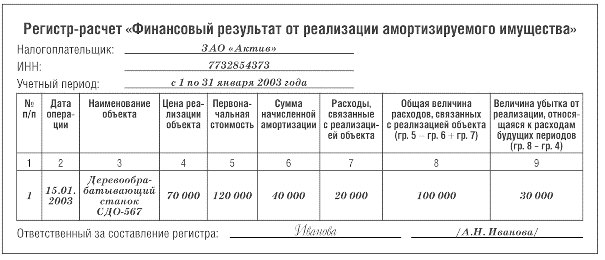

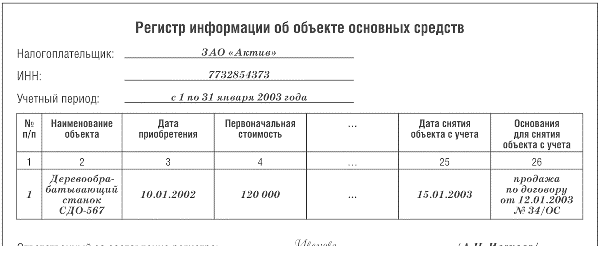

15 января 2006 года ООО "Актив" продало деревообрабатывающий станок за 70 000 руб. (без НДС). Первоначальная стоимость станка - 120 000 руб., сумма начисленной амортизации к моменту продажи - 40 000 руб. Расходы, связанные с продажей станка, составили 20 000 руб.

Срок полезного использования станка - восемь лет. В "Активе" он эксплуатировался три года.

Убыток от продажи станка составил:

70 000 - 120 000 + 40 000 - 20 000 = 30 000 руб.

Этот убыток должен быть списан в уменьшение налогооблагаемой прибыли в течение 5 лет (8 - 3).

Начиная с февраля 2006 года, ООО "Актив" может ежемесячно включать в состав прочих расходов сумму убытка в размере 500 руб. (30 000 руб. : 5 лет : 12 мес.) (Рисунок 2, 3, 4).

Рисунок 2 - Регистр учета операций выбытия имущества, работ, услуг, прав.

Рисунок 2 - Регистр учета операций выбытия имущества, работ, услуг, прав.

Рисунок 3 - Регистр-расчет «Финансовый результат от реализации амортизируемого имущества».

Рисунок 4 - Регистр информации об объекте основных средств.

Рисунок 4 - Регистр информации об объекте основных средств.

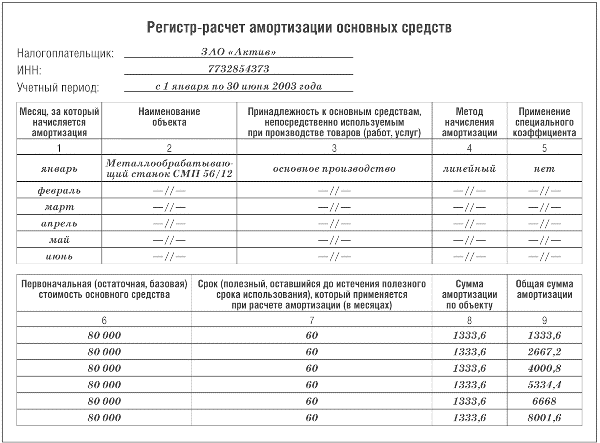

В декабре 2006 года ЗАО "Актив" приобрело металлообрабатывающий станок. Стоимость станка - 80 000 руб. (без НДС).

В этом же месяце станок был введен в эксплуатацию.

Срок полезного использования станка - 5 лет (60 месяцев).

Согласно учетной политике для целей налогообложения, амортизация на станки начисляется линейным методом.

Норма амортизации по станку составит:

(1 : 60 мес.) х 100% = 1,667%.

Сумма ежемесячных амортизационных отчислений будет равна:

80 000 руб. х 1,667% = 1333,6 руб.

Амортизация по станку должна начисляться с января 2003 года. (Рисунок 5)

Рисунок 5 - Регистр-расчет амортизации основных средств.

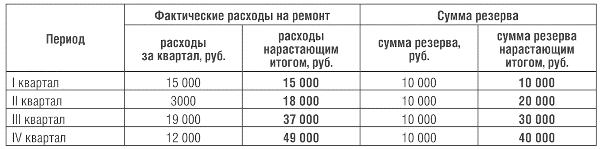

В 2006 году ООО "Актив" создает резерв на ремонт основных средств. Максимальная сумма резерва, который может создать "Пассив", - 40 000 руб. Фирма платит налог на прибыль ежеквартально. В конце каждого квартала в резерв отчисляется по 10 000 руб. (40 000 руб. : 4).

Фактические расходы по ремонту основных средств составили:

По итогам I квартала 2006 года расходы "Пассива" превысили сумму резерва на 5000 руб. (15 000 - 10 000). Эта сумма не уменьшает прибыль фирмы.

За шесть месяцев 2006 года сумма расходов на ремонт меньше резерва на 2000 руб. (20 000 - 18 000).

Однако при налогообложении учитывают всю сумму резерва (то есть 20 000 руб.).

По итогам девяти месяцев расходы на ремонт превысили сумму резерва на 7000 руб. (37 000 - 30 000).

Эта сумма не уменьшает прибыль фирмы.

По итогам года сумма расходов на ремонт превышает резерв на 9000 руб. (49 000 - 40 000).

Эта сумма уменьшает облагаемую прибыль "Актива" в конце 2003 года. Если фактические затраты на ремонт меньше, чем резерв, то остаток неиспользованного резерва увеличивает прибыль в конце отчетного года (Рисунок 6).

Рисунок 6 - Регистр учета резерва на ремонт основных средств.

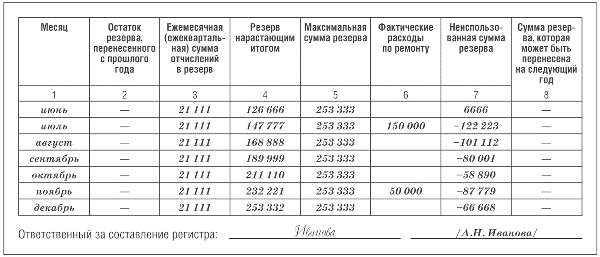

В 2006 году ООО "Актив" решило создать резерв на ремонт основных средств. Планируемая сумма расходов на ремонт составила 320 000 руб.

Фирма платит налог на прибыль ежемесячно. Фактические расходы фирмы на ремонт основных средств за предыдущие три года составили:

в 2003 году - 230 000 руб.;

в 2004 году - 310 000 руб.;

в 2005 году - 220 000 руб.

Максимальная сумма резерва составит:

(230 000 руб. + 310 000 руб. + 220 000 руб.) : 3 = 253 333 руб.

Планируемая сумма расходов на ремонт (320 000 руб.) превышает его максимальный размер. "Актив" может создать резерв в сумме 253 333 руб.

Ежемесячная сумма отчислений в этот резерв составит:

253 333 руб. : 12 мес. = 21 111 руб.

Фактические расходы на ремонт составили:

в апреле - 120 000 руб.;

в июле - 150 000 руб.;

в ноябре - 50 000 руб. (Рисунок 7).

Рисунок 7 - Регистр учета резерва на текущий ремонт основных средств.

2.3 Применение аналитических регистров для налогового учета основных средств на предприятии ЗАО «Актив»

На предприятии ООО «Актив» организовать налоговый учет амортизируемых основных средств можно следующим образом.

На каждый объект основных средств заводится отдельная Карточка налогового учета объекта основных средств. При этом можно использовать две различные формы карточек: [36]

- форму N А-1 - для тех объектов, по которым амортизация начисляется линейным методом (приложение 1);

- форму N А-2 - для объектов, по которым амортизация начисляется нелинейным методом (приложение 2).

Форма № А-1

В графах 1 "Инвентарный номер" и 2 "Наименование объекта" отражаются соответствующие сведения об объекте основных средств.

В графе 3 "Первоначальная стоимость" отражается первоначальная стоимость объекта основного средства, сформированная по правилам, установленным гл.25 НК РФ. По объектам основных средств, приобретенным до 1 января 2002 г., в графе 3 отражается их остаточная стоимость, определенная по данным бухгалтерского учета налогоплательщика по состоянию на 1 января 2002 г. в порядке, установленном гл.25 НК РФ.

Графы 4 и 5 заполняются, только если первоначальная стоимость объекта изменяется в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации и по иным аналогичным основаниям (п.2 ст.257 НК РФ).

В графе 6 "Дата ввода в эксплуатацию" отражается момент принятия объекта основных средств к налоговому учету. Для объектов недвижимости этим моментом является дата подачи документов на государственную регистрацию прав собственности.

Графа 7 "Признак использования объекта" определяет принадлежность объекта к основным средствам, непосредственно используемым при производстве продукции (выполнении работ, оказании услуг). Этот показатель необходим для отнесения суммы начисленной амортизации по данному объекту к прямым или косвенным расходам (подробнее см. с. 103). Для обозначения того или иного признака организация может принять буквенное обозначение (например, П - для объектов, амортизация по которым относится к прямым расходам, и К - для объектов, амортизация по которым относится к косвенным расходам).